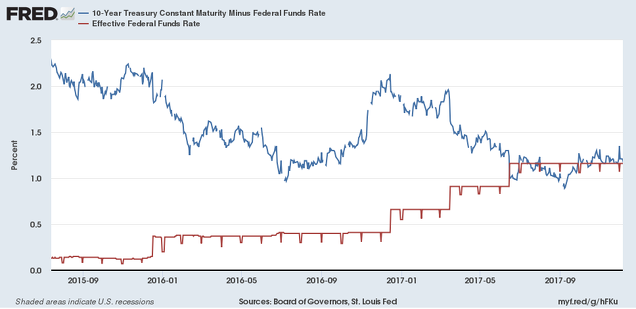

Quiero hacer un comentario rectificando la opinión que expuse en el artículo de Enrique García sobre que los bajos tipos de interés no han supuesto un quebranto para el margen de tipos de los bancos. Yo refutaba el comentario, pero Enrique tenía razón. Efectivamente, como se ve en el gráfico abajo, al menos en EEUU, los niveles más bajos de tipos oficiales -El Federal Fund rate de la FED - Se han compaginado con una curva de tipos bastante amplia, definida ésta como el diferencial o spread entre el rendimiento del bono a diez años del Treasury y él mismo tipo de Federal Fund.

Como se ve, cuando los tipos de la FED estaban en cero, eso no impidió una curva de tipos con márgenes en torno al 2%. A medida que la FED fue subiendo su tipo de intervención, la curvas se fue aplanando - el spread bajando - y ahora el problema es que cuando el FF rate ha llegado al 1%, y con planes de seguir subiéndolo, el spread ha seguido bajando y se ha estancado en un margen estrecho, de 1% aproximadamente.

La intención de la FED era la opuesta. Pensaba que como la economía estaba cerca de su potencial, los tipos a largo tirarían hacia arriba, dada las expectativas alcistas de crecimiento del PIB nominal, con más intensidad que los suaves movimientos del FF rate. No ha habido nada de eso. Es más, la curvas de rendimientos es un problema muy discutido últimamente porque apunta a debilitarse, como lo que eso puede implicar sobre una futurible recesión o no.

La reacción de la curva demuestra que la FED no tiene poder sobre los tipos a largo plazo, que éstos son movilizables por las expectativas sobre la economía. Ni la la “Forward Guidance” hacía tipos más altos ni el anuncio de reversión de la política de compra de bonos para ir vaciando sus cartera formada por la política de QE, ni la expectativa de un crecimiento más allá del potencial, son suficientes para animar los rendimientos a largo plazo.

Sin embargo, creo que el caso ha sido distinto con los paises que han forzado un tipo de interés negativo para las reservas bancarias, porque eso sí que ha afectado a sus márgenes operativos y resultados. Ha forzado a la banca a tomar decisiones “no naturales”, como poner tipos negativos a los depósitos de los clientes, y los márgenes se han estrechado.

Ahora la FED tiene un problema adicional, derivado de la inoportunidad de la política fiscal de Trump, que va a aumentar la demanda más allá del potencial, lo que obligará a las a FED a intensificar su política restrictiva, lo que puede entorpecer la senda de fuerte crecimiento esperado.

En suma, los bajos tipos de interés propiciados por el Banco Central no tienen por qué impedir una curva de rendimientos positiva y rentable.

No hay comentarios:

Publicar un comentario