El ahorro es efectivamente una decisión de no consumir (y no invertir). Cuando una persona decide aumentar la proporción de renta no consumida, aumenta su tasa de ahorro. Cuando una empresa decide reducir su gasto en inversión, también aumenta su tasa de ahorro.

A la hora de inmovilizar el aumento de ahorro entre los varios instrumentos disponibles, el primero que acude a la vista es el dinero líquido. Tras él, podemos clasificar todos ellos de mayor a menor liquidez, aumentando correspondientemente la rentabilidad en relación al aumento del riesgo, siendo el dinero líquido, por definición, el de más baja rentabilidad.

Según la Ley de Say, sacrosanta para los clásicos (y los de la escuela austriaca), toda liquidez retenida no tiene sentido, pues no renta nada, por lo que apenas existirá una demanda de liquidez si no es por motivos transitorios de espera entre el ingreso y la compra de un bienestar de consumo, de inversión, o un instrumento financiero. Ergo, la tasa de liquidez de cada sujeto será baja y estable, no influyendo para nada en la economía.

Pero una de las aportaciones de Keynes fue precisamente darle la vuelta a ese argumento, demostrando que cualquier ahorrador mediría siempre la seguridad de su sus ahorros en función de su liquidez, pues el fin último de un activo es venderlo, y cuanto menos líquido sea más se exigirá una compensación por retenerlo, habiendo por lo tanto una prima de liquidez diferente para cada uno. Y desde luego esa prima de liquidez no tienen nada de estable, y su variabilidad puede afectar mucho a la economía. La tasa de liquidez deseada depende básicamente de las expectativas que tenga el sujeto sobre el futuro, y a mayor incertidumbre y dificultad de calcular lo suficiente riesgos, mayor será la tasa de ahorro deseada.

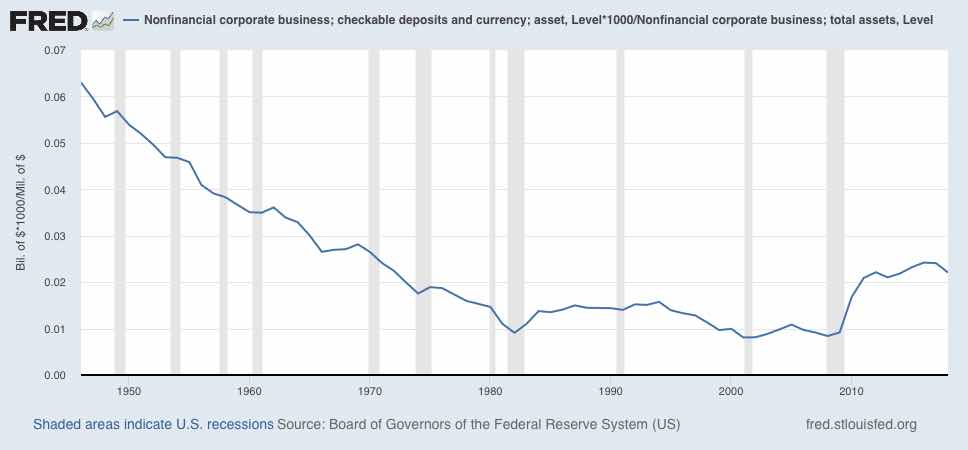

En los siguientes gráficos he reconstruido la tasa de liquidez sobre el patrimonio de los consumidores, empresas no financieras y entidades financieras para EEUU, y podemos observar que la razón está del lado de Keynes: la tasa o proporción de los activos guardada en liquidez no es estable, y depende de la variable seguridad que se tenga sobre el futuro futuro.

Aquí vemos cómo las personas físicas mostraron una gran confianza Justo ante su de la crisis de 2008, que, cuando estalló, desencadenó una busca de liquidez muy brusca

... como hicieron las empresas no financieras, hasta que se recuperó cierta confianza, aunque no la de tiempos pretéritos.

... y las financieras: al aumentar la proporción total de liquidez deseada, para lo cual, si el banco central no ofrece esa cantidad extra de liquidez demandada, tanto más se venderán activos de cualquier tipo, financieros o físicos, con tal de recuperar la liquidez que se ha hecho imprescindible, tanto para hacer frente a las deudas que han aumentado durante la euforia como por incertidumbre ante el futuro.

Supongamos que el Banco Central decide no suministrar esa liquidez, o incluso subir los tipos de interés (como hizo en 1929 para respetar la paridad oficial oro-dólar)... la crisis se agudizará y la demanda de liquidez se hará infinitamente elástica al tipo de interés, no importa cual sea éste. (Bagehot, el gran economista del XIX, recomendaba que los BC no se andaran pusilánimes en esas circunstancias, y que compraran a los bancos, en la ventanilla de descuento, todo los que éstos quisieran vender.)

Sin embargo, entonces había un límite, que era el patrón oro. La paridad oro-esterlina obligaba no pasar el límite que hubiera comprometido dicha paridad. Pero quizás hubiera sido peor que el Banco de Inglaterra hubiese perdido su stock de oro y reservas en nombre de la ortodoxia, en la tesitura en que está Argentina hoy mismo, por no admitir que la paridad peso- dólar es indefendible. Con límites como el patrón oro no se restablece la confianza, como se demostró en infinidad de ocasiones, la más sonada en la crisis de 1929, según Friedman causada principalmente por la negativa de la FED a saciar la demanda de liquidez, lo que ahondó la caída de los precios de los valores, deflación sin fondo, y una tasa de paro nunca vista... Lo cual no sucedió en 2008, porque la FED y su presidente tenían la lección aprendida. No así el BCE de Trichet, que anduvo remiso en sus paquetes de medidas, salvadoras, que dejaron de ser tales cuando en 2011 éste subió dos veces los tipos de interés - con gran regocijo de los austriacos. En el gráfico, a gran trastada de Trichet que pido liquidar al euro (de Bond vigilantes).

La demanda de liquidez no puede compensarse con una subida de tipos de interés que, se supone, restablecería el interés por los activos financieros - Sí es que hay algún que loco ha pensado eso. Todo lo contrario, la agudiza, pues no puede más que acelerar el deseo de venta de bienes y activos.

No hay comentarios:

Publicar un comentario