En el fondo, se trata de elegir entre los intereses (en el doble sentido del término) de los millones de ahorradores europeos y la continuidad de la moneda común. Una tensión contradictoria que está llamada a permanecer en el tiempo. El pecado original del euro es que nunca en la Historia ha existido una moneda que no tuviese el respaldo de un Estado detrás. Algo que nos ha abocado en la UE a un problema que no tiene ninguna solución viable. Porque la unión monetaria beneficia sobre todo a Alemania. Pero la unión fiscal, que sería lo que garantizaría la estabilidad de la Eurozona en su conjunto tal como ocurre en Estados Unidos, perjudicaría sobre todo a Alemania, de ahí que se niegue en redondo a siquiera considerarla.

"How can I know what I think until I read what I write?" – Henry James

There are a few lone voices willing to utter heresy. I am an avid follower of Ilusion Monetaria, a blog by ex-Bank of Spain economist (and monetarist) Miguel Navascues here.

Dr Navascues calls a spade a spade. He exhorts Spain to break free of EMU oppression immediately. (Ambrose Evans-Pritchard)

lunes, 2 de septiembre de 2019

El gran vacío

García Domínguez tiene un estimulante, a la par que deprimente, artículo sobre la rentabilidad negativa de ahorro. Estimulante intelectualmente, deprimente para las perspectivas de la Zona Euro.

Su tesis es que los tipos de interés negativos, que él llama la “eutanasia del ahorrador”, se deben a las contradicciones de construcción del euro, que es una moneda sin un Estado detrás. Con un Estado europeo, los tipos de interés que marca el BCE no tendrían por qué entrar en este mundo surrealista de “Alicia en el pais de las maravillas”, en el que la gente paga por ahorrar, lo que denota un miedo deflacionista para el futuro.

Pero no hay tal Estado; ni siquiera hay un centro europeo de una mínima Hacienda común que pudiera dar respaldo a emisiones selectivas de bonos de total garantía.

¿Por qué? Porque eso implicaría transferencias perpetuas de Alemania y otros países al resto de la Zona (tienen mucha mayor capacidad de ahorro), al menos a los paises del Sur, a lo cual se niega en redondo.

Para no entrar en una crisis del euro como la de 2011-12, que hoy acabaría con él en semanas, el BCE no tiene más remedio que bajar los tipos a niveles negativos, lo que ciertamente disturba la eficacia de los mercados, especialmente a la banca, cuyo negocio depende de un spread positivo entre el corto y largo plazo y una rentabilidad positiva por sus depósitos en el BCE. Si el BCE elevará los tipos ahora,

GD dice que si la deuda Italiana o Española entraran en quiebra, el euro sufriría las tensiones que sufrió en aquellos años, y que si no se quiere liquidarlo, hay que mantener una oferta monetaria muy elástica para que le gente - y el BCE subsidiariamente - No deje de comprar tales deudas.

Por lo tanto, es como decía yo hace poco una cuestión de una inmensa oferta de ahorro que busca colocarse donde sea más seguro, y la garantía de seguridad la da el BCE solo, sin ayuda de un estado que le respalde eficientemente mediante su propia deuda europea. Traigo aquí sus propias palabras:

Efectivamente, el principal problema del euro es Alemania, que, por cierto, nunca lo quiso. El euro necesita una unión fiscal para, repito, poder emitir en nombre de todos un bono que contaría con plenas seguridades. Esto es más fácil decirlo que hacerlo, pero imaginemos que se hace. Eso no evitaría que Alemania se convirtiera en transferencia de fondos fiscales permanente, por lo que éste país ha de elegir entre esto o consentir que el BCE juegue con tipos negativos.

Lo malo es si alguna vez se descorcharala inflación, y entonces Alemania seguirá negándose a ceder su soberanía fiscal, pero protestaría enérgicamente por ello y exigiría una política restrictiva del BCE. Eso sería un escenario terminal para el euro, por lo que hemos dicho. Afortunadamente, no estamos en él.

Por el contrario, el escenario que se presenta es de una debilidad secular, lo que preanuncia unos tipos de interés cero o negativos muchos años. La otra cara de la moneda es un largo periodo de bajo o nulo crecimiento (Secular Stagnation), con sus consecuencias sobre una productividad marchita, y una nueva ronda de retraimiento de la demografía.

¿Qué hacer? La primera decisión sería contar con una Hacienda común, que garantizara la solvencia de los bonos europeos, ya no nacionales. Se han estudiado varías fórmulas para transicionar a este modelo, pero es claro que nos enfrentamos a dificultades enormes, porque los paises - No sólo Alemania - que tiene sus cuentas en orden, y sobre todo el problema de las pensiones (Holanda, Dinamarca, Austria, Gran Bretaña...) no querrán ser partícipes de una nueva redistribución de la carga de deuda a favor del Sur. El primer paso sería que los paises del Sur enderezaran sus pasivos futuros de pensiones, y homogeneizar sus haciendas con la de esos países, no tanto cuantitativa como cualitativamente. Las objeciones políticas, especialmente de los populistas, son evidentes: no hay más que echar un vistazo a los programas de los partidos del margen relativos a la política fiscal y a Europa. Aún así, habría objeciones firmes de aquellos países para ceder su poder fiscal a una entidad superior.

Dicha centralización fiscal facilitaría mucho el trabajo del BCE, tanto en su política actual anti deflacionista como en una hipotética política anti inflacionista, que no se ve en el horizonte.

Esto no sería más que un primer paso hacia un Estado europeo de verdad, algo irreversible dado el punto al que hemos llegado: la caída del euro sería una tragedia de grandes ondas expansivas que repercutirían en todo el mundo. Irreversible, pero hoy muy improbable, por la negativa rotunda de Alemania & co. El camino está sembrado de grandes cesiones de soberanía, pues es difícil pensar en una Hacienda central sin un Gobierno y un Parlamento de verdad, lo que se antoja difícil con tantas lenguas que componen el tejido europeo, por mucho inglés que hablemos. Sería aceptar por todos que nos gobernaran económicamente desde un centro lejano y no controlado más que muy parcialmente por nuestros votos. Es decir, una Europa burocrática como ahora pero con más poderes, sobre el nivel de impuestos, su distribución, el gasto público y la deuda.

Un salto en el vacío del que no se puede prever su eficacia.

Es claro que Europa no puede quedar atrapada en este laberinto si no quiere ser una región decadente. Desde hace treinta años, Europa ha mostrado avances marginales, mínimos, pues los escollos con los que se enfrente son cada vez más resistentes. A lo único que hemos asistido es a movimientos dentro de la burocracia europea, girando sobre sí misma, sin tocar los puntos sensibles que hemos mencionado. Movimientos de poder dentro de, pero no hacia a. No hay conciencia única europea, sino conciencias varias, una por país, cada una de las cuales se declara europeista pero sin coincidencia con las demás. Europa no es un tema electoral vibrante, como se demuestra en las elecciones europeas. Así que aprendamos a convivir con ello por mucho tiempo.

sábado, 31 de agosto de 2019

¿Recesión en España?

Hay una literatura reiterativa en los medios: lo mal que lo va a pasar la economía española en esta recesión mundial que se avecina. Sin embargo, los peores pronósticos son que el PIB crecerá un 2,5% y un 2% en los dos próximos años, 2020 y 2021.

Es decir, pasarlo mal es crecer menos, pero crecer. A mí me parecería dramático que se contrajera el PIB en esos años, pero no es ese el pronóstico. Sería una tragedia que el POB se contrajera.

Lo que pasa es que es un drama que en España una desaceleración del 3% al 2% sea un drama. Y es que detrás de todo esto lo que hay es una economía prendida con alfileres, sin medios - mercados profundos - de reacción ante una simple desaceleración. Sobre todo en lo que respecta a los mercados factores, que cada vez soportan más trabas para ajustarse, moverse o hacerse líquidos.

La tasa de paro subirá porque el mercado de trabajo no se ha reparado del todo. La inversión privada se desinflará.

El déficit público, aparte de la política expansiva del gasto que se espera del gobierno, aumentará porque los ingresos fiscales caerán. Esto, en principio, tiene un efecto suavizador pues es lo que se llama un “estabilizador automático”, mediante el cual el gobierno asume parte del gasto que dejan de hacer familias y empresas. Eso sí, hace aumentar la deuda pública, aunque la política monetaria anunciada por el BCE evitaría en principio subidas desmedidas del coste de interés.

Pero eso es una función imprescindible de la política fiscal: suavizar el ciclo bajista (y alcista, aunque no se suele cumplir).

Habrá que ver cómo se toma “la calle” la caída del empleo, el aumento del paro, y la posible bajada de salarios, por mucho que el gobierno quiera elevar el SMI en el peor momento, cuando el salario de mercado podría caer por debajo y aumentar aún más el paro.

Pero ya quisieran muchos países tener esos pronósticos para los dos años venideros.

jueves, 29 de agosto de 2019

Cayetana Álvarez de Toledo

Al fin, brillantez, inteligencia y verdad en el Congreso! (No soy del PP)

Secular Stagnation

Estamos cometiendo un error de perspectiva, yo el primero. Estamos regodeándonos en la recesión inminente, y no vemos que está inserta en una tendencia que Larry Summers denominó “Secular Stagnation”, y que poco a poco se va cargando de razón.

El problema no es que si la inversión de la curva, o los tipos excesivamente negativos. El problema es el que refleja el simple gráfico:

Desde el año ochenta, vivimos una decadencia prolongada de los tipos de interés. Detrás de esto hay una prolongada decadencia de la economía occidental, que Summers cifra en la caída secular de la productividad, de la población, de la inversión, que quedan camufladas por otros indicadores como la tasa de paro, que no es muy significativa fuera del ciclo y si no se considera, por ejemplo, la caída de la población activa, ésta si con repercusiones a largo plazo.

La tendencia que hace ya siete años definió Larry Summers no ha hecho más que confirmarse. La recesión que intentamos cazar en nuestro radar está dentro de esa Secular Stagnation. Habrá recesión, o no, como dice Martin Oro, pero lo que hay bien visible es un rechazo creciente a la inversión productiva con riesgo (obviamente, no me refiero a la especulación bursátil), y un sesgo creciente hacia los meandros de una seudo inversión financiera que se retroalimenta a sí misma gracias a los bancos centrales, como el BOE de Mark Carney.

Sin embargo, éstos no pueden hacer otra cosa (bueno, sí, como expliqué aquí). Es más, la inflación ha desaparecido, aunque las mentes de muchos siguen ancladas en ese foco. Un poco más de inflación sería un signo de vitalidad, aunque podría ser cercenado por el celo de algún banquero central como

Contra la decadencia poblacional, que arrastra consigo todo lo demás, sólo se puede ofrecer más inversión que aumente la productividad. Difícil papeleta para unos gobiernos corruptos, mal preparados para plantearse cuestiones a un horizonte temporal mucho más allá del ciclo electoral, y además a la trepa cortoplacista.

Habrá recesión dentro de la Sec. Stagnation, y recuperación también dentro de ésta, pero no habrá un planteamiento, no ya solo mundial, contra la Decadencia Occidental indubitable.

Y que no se hagan los “austriacos” la ilusión de ganar la partida y reinstalar el patrón oro como santo grial. Eso sería más contra producente todavía. El patrón oro no va a devolver la confianza a los inversores. El pasado, pasado es. La historia nunca se repite.

El caso Ana Frank

Si la tal Victoria Martín hubiera leído el Diario de Ana Frank (dudoso que sepa leer más allá de un Twitter), se hubiera quedado congelada al ver la poca gracia y el horror que tiene su mal chiste sobre Ana Frank. Lea el Diario, señora, y se le caerá la cara de vergüenza si mantiene un mínimo de sensibilidad - Sí es que alguna vez la ha tenido. Idem para sus dos compañeras. Tais Villas, dicese que periodista. Periodismo no tiene que ir rebozado de basura, Tais.

El diario de Ana Frank es un documento estremecedor, y está tipeja se lanza al vacío diciendo que la pobrecita no tenía mucho sol en la piel. No, cierto, pues vivió dos años y medio encerrada en un piso tapiado escondiéndose de los nazis, hasta que la capturaron y exterminaron.

No sé si es propio de esta época que vivimos la trivialización de las cosas transcendentales. Es más, no sé si lo que caracteriza a esta época es la falta de transcendencia, de ideas sagradas, aunque no necesariamente religiosas. Lo que llamaba George Steiner (por cierto, judío), las “Presencias reales”. No hace falta creer en Dios para creer en límites sagrados.

¿O es precisamente que Ana Frank era judía lo que rebaja los límites de la moralidad, lo que permite la licencia del chistecito? Todo es posible. Puede ser. Puede haber una cadena de pequeñas causas - de la ignorancia perversa a la condición judía de Ana Frank, tan denostada hoy - lo que lleva a esta monstruosidad espantosa.

Israel existe porque existió la Shoa. No supimos o no quisimos que se integraran. Si se ignora eso, si se trivializa el Horror, si es excusable un chiste según cuál sea la condición de la victima - pobrecita, tan pálida por no tomar el sol: al fin y al cabo judía -, es que algo funciona mal en nuestras meninges.

Lo que no sé, como digo, es si es propio de este presente infausto o de todas las épocas. Creo que en otras épocas pasadas no había licencia para todo, pero puedo estar equivocado.

Deplorable burla a una víctima de la Shoá en el programa de de / .

Victoria Martín () vuelve a banalizar el genocidio judío como ya lo hizo en mayo de este año.

Cc:

1:34

489,5 K visualizaciones

martes, 27 de agosto de 2019

Se extiende la curva negativa de tipos. Exceso de ahorro y recesión

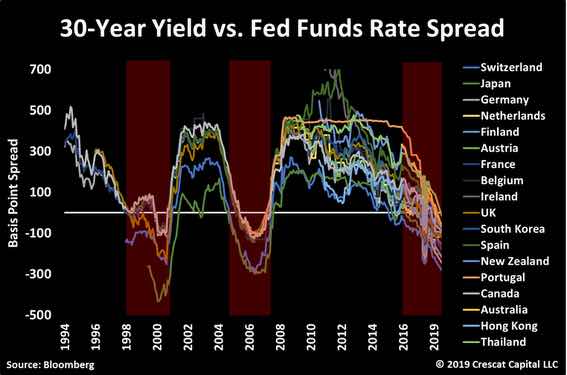

Como nos advierte Jorge Alarcón, la pendiente de la curva de tipos de interés se ha vuelto negativa en un buen número de países, entre ellos los más importantes:

Como sabemos, siempre que sucede esto, hay una gran probabilidad de que se avecine una recesión, en este caso mundial. Unos países saldrán mejor parados que otros, pero la recesión es altamente probable.

El diferencial ha tenido momentos más moderados.

Como sabemos, siempre que sucede esto, hay una gran probabilidad de que se avecine una recesión, en este caso mundial. Unos países saldrán mejor parados que otros, pero la recesión es altamente probable.

El indicador negativo quiere decir que los bonos públicos a largo plazo rinden menos que los de corto plazo. Hay una historia de expectativas detrás de este fenómeno. Si la gente está dispuesta, por lo tanto, a prestar dinero a largo plazo por menos recompensa que a corto, algo raro pasa. Más raro aún cuando los tipos no sólo son más bajos que a corto, sino que además son negativos, como sucede por ejemplo, en Suiza. Entonces el ahorrador está dispuesto a pagar dinero por prestarlo, algo ciertamente irracional en circunstancias normales.

Esto quiere decir que el ahorrador es tan pesimista que cree que aún así le compensa más pagar por prestar que guardar el dinero.

¿Pesimismo en qué? En primer lugar en el estado de la economía que se avecina, como hemos dicho, de recesión. Pero el ahorrador no tiene una visión clara para calcular riesgos, sino un escenario nebuloso que le lleva a exagerar su pesimismo.

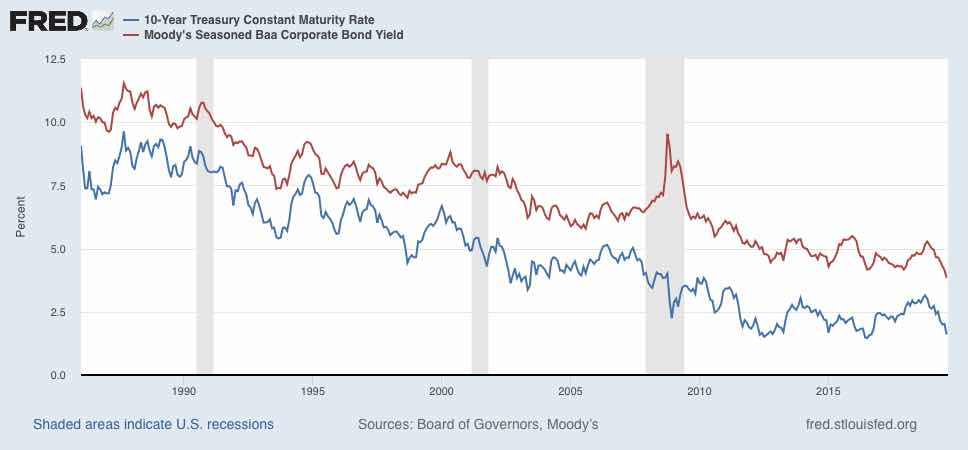

En segundo lugar, hay un exceso de ahorro en el mundo - mal repartido, con países como Alemania con grandes activos acumulados frente al exterior -, pero que sólo esto puede explicar la bajada de los tipos a niveles nunca vistos. La desconfianza de este ahorro hacia el riesgo se ve en la siguiente imagen, donde se aprecia que los bonos de las empresas privadas (línea roja) no obtienen tanta confianza sobre sus bonos. La distancia respectiva al tipo del bono público es del doble y se mantiene.

El diferencial ha tenido momentos más moderados.

Este voluminoso ahorro mundial explica por qué la inversión productiva ha sido tan parca, afectando a las expectativas futuras de crecimiento. El ahorro ha preferido encerrarse en el circuito cerrado de lo financiero, y las empresas cotizadas han preferido gastar sus ingresos en la recompra de sus propias acciones (buyback), para recompensar a sus accionistas, en vez de hacer ampliación de empresa y de plantilla. En suma, la política de la “flexibilidad cuantitativa” ha originado sin quererlo un círculo cerrado en el que ha circulado el dinero, pero sin apenas salir de ese círculo.

A ello ha contribuido la manera en cómo los bancos centrales han practicado sus políticas expansionistas, a través de los bancos, comprando bonos del Tesoro a cambio de liquidez bancaria que no se ha transformado en crédito. Se esperaba que los bancos, con más dinero líquido, prestarían más, pero les ha resultado difícil encontrar prestatarios fiables. Desde el principio hubo un error: la teoría de que el Banco Central crea dinero al dar dinero líquido a la banca, cuando es exactamente al revés: el dinero se crea por la banca cuando concede un crédito, con el que se paga a un proveedor que engorda su saldo bancario. Eso es el aumento de liquidez. Pero el aumento del embalsamiento de liquidez retenida en los bancos NO es un aumento de liquidez, como nos explica magistralmente Frances Coppola en el post que le dediqué.

Ante la recesión que se avecina, los bancos centrales han anunciado que tienen preparado un arsenal de medidas para afrontarla, pero harían bien en cambiar algunos aspectos para que el dinero no se quedara en las arcas de los bancos. Tendrían que hacer llegar ese dinero a la “gente corriente” (incluyó no sólo a las personas, también a las empresas pyme), no solo a los grandes del circuito, y habría que infundirles confianza para que lo gasten, aumentando así la demanda y reduciendo las ansias de ahorrar.

En todo caso, tenemos una recesión en ciernes de nivel mundial, cuya solución no pasa precisamente por guerras comerciales que aumentan la incertidumbre, y que han sido la causa original de la recesión que viene. Todas estas curvas negativas del gráfico primero son el reflejo de la incertidumbre introducida por Trump, cuando lo que se necesita es un escenario limpio de ruidos innecesarios que retraen al inversor y al consumidor e incentivan la cautela y el ahorro. Hasta el punto de pagar dinero para prestarlo, medida del miedo que hay, que dejó en el aire, lo que ocurrió en 2008.

Aquí no vendría de más recordar que los liberales “austriacos” sacralizan el ahorro, sea el que sea, por un error craso (la ley de Say) que les lleva a indentificarlo con la inversión, cuando las motivaciones y los riesgos son totalmente distintos.

Podríamos representar en un gráfico muy sencillo la cadena de causalidades que ha traído este estado de miedo y recesión:

Trump > caída comercio mundial > aumento del miedo y del ahorro > caída de tipos de interés > indicadores abundantes de recesión en ciernes.

En la Contabilidad Nacional, en efecto, el ahorro es siempre igual a la inversión, pero no es más que una consecuencia de la contabilidad por partida doble. Pero son el ahorro y la inversión efectivamente realizados, no los deseados. El ahorro NO crea inversión. El ahorro es bueno, por supuesto, pero un exceso del ahorro y su distribución entre sectores y países llevan a la situación actual, en la que la motivación del ahorro es el miedo, miedo que es la causa principal de la debilidad de la inversión.

domingo, 25 de agosto de 2019

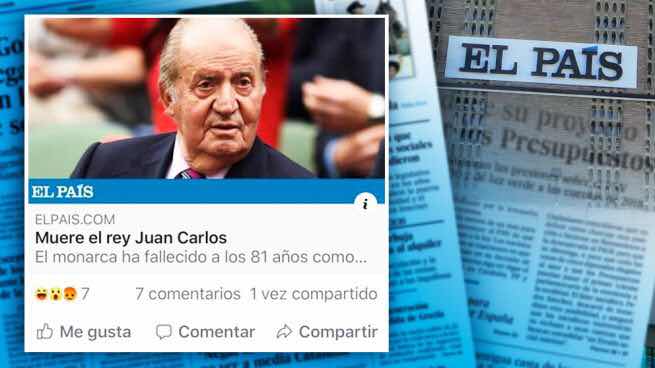

El rey ha muerto

Ayer, el diario El País metió la pata hasta el corvejón, como nos cuentan hoy en OKdiario A principio de la tarde anunció con todos los faralaes que el rey emérito, Juan Carlos I, había fallecido en la operación.

Dice Ok diario:

Dice Ok diario:

“El rotativo de referencia del Grupo Prisa llegó a publicar una información ‘fake’ con el siguiente titular: "Muere el rey Juan Carlos". La entradilla de esta infamia, ilustrada con una imagen del padre de Felipe VI, decía: "El monarca ha fallecido a los 81 años como consecuencia de las complicaciones surgidas en la operación cardíaca a la que se había sometido".

Firmada por el redactor Miquel Alberola, la noticia falsa se difundió desde las 15.30 por Internet (circulan capturas de ello en su versión móvil) y saltó como tal a las redes sociales, siendo después descacheada la URL original por el periódico que dirige Soledad Gallego-Díaz.”

¿Alguna dimisión? Alguna corrección y petición de excusas? Algún cese? NO. Y hay gente que siguen embobada leyendo ese bodrio, que no sé si le tenía ganas a Juan Carlos o querían dar la primicia sin haber contrastado fuentes.

Toda una lección de periodismo honrado.

viernes, 23 de agosto de 2019

España y la UE: menos que cero

La participación española en la UE es ahora menos que cero. Hubo un tiempo lejano en que Felipe González y Aznar tenían influencia en Europa. No hay más que recordar la Cumbre de Niza.

En el post anterior acababa diciendo: “a España también han llegado signos de enfriamiento, y sin embargo estamos en un limbo. El gobierno en funciones no tiene nada preparado, ni plan A, menos plan B. Nos entregamos de manos y pies a Draghi y a la UE. Veremos.”

Da igual que Borrell haya sido nombrado representante de la UE, o ministro de Exteriores. Eso significa nada más que Borrell va a trabajar con estrechos límites marcados por sus nuevos amos.

Al elector español medio no le toca ni de refilón los debates que se dan hoy en la UE, y acepta pasivamente lo que le venga de allí. Sin embargo Salvini el italiano sigue en busca de su objetivo de librarse de las férreas disciplinas, monetarias y fiscales, que tanto daño han hecho a Italia (y a España, por cierto).

Macron intentó redefinir la política fiscal proponiendo al menos un presupuesto único de signo anticiclico, pero Merkel y la “Liga hanseatica” le han dicho que nones. Ha tenido que recular. ¿Dónde han quedado sus promesas electorales?

Hay cosas que se mueven en Europa, y España ni se entera. Los medios apenas se fijan en esos debates, que podrían revivir la Unión o romperla. Leerá los medios es llorar, diría Larra. ¿No es la máxima expresión de la debilidad interna? Cuando un país no representa nada en el exterior, es que es muy débil.

España ha sido de los paises que más han sufrido las restricciones presupuestarias en la crisis, cuando el BCE no hacía nada y no se despertó hasta la llegada de Draghi, pues su antecesor Trichet fue un energúmeno que subió los tipos de interés dos veces, en 2011 (con gran regocijo de JR Rallo & austriacos), en lo peor de la Gran Recesión. No acabó con el euro de milagro.

Para España y para el euro fue un milagro que Trichet el incompetente fuera sustituido por Draghi a tiempo. Nuestra economía empezó a crecer y salir del hoyo en 2013. Aquí creemos que todo se debió al gobierno de turno, como siempre hemos creído. También creímos que Aznar y Rato hicieron el milagro de bajar los impuestos y cerrar el déficit, cuando la causa única y verdadera fue la política expansiva del BCE.

En el interludio, por cierto, Zapatero no se enteró de nada.

Lo que pasa en la UE tiene un gran impacto en España, pero lo que pasa en España es cero para la UE (o menos que cero si hablamos de Cataluña). La UE está en una encrucijada que, según se resuelva, se reforzarán las burocracias típicas (Comisión, Consejo, Parlamento, etcétera) o, por un milagro inesperado, se llegue a un acuerdo de mínimos de presupuesto y deuda mutualizados. Éstos son palabras Tabúes para los paises del Norte.

El caso es que se nos viene otra recesión - espero que más suave que la anterior - en la que España no ha recuperado en nivel de paro pre crisis. Por muy suave que sea, el paro volverá a subir y la calle a rugir. Lo bueno y lo malo vendrá de Europa, a la que ni conocemos ni miramos. Aquí cambiaremos de gobierno, o de grupos parlamentarios, pues los extremos aumentarán y será más difícil formar gobierno.

Ciclos comerciales y ciclos financieros

Generalmente nos hablan de ciclos, de recesiones y booms sin distinguir entre los de origen financiero y los de origen puramente comercial. Por ejemplo, podemos leer en el excelente artículo de Jorge Alarcón que la contracción del comercio mundial - por las guerras comerciales de Trump - ha incidido en un enfriamiento brutal de la demanda de camiones de alto tonelaje, como se puede ver en el gráfico (del mencionado autor):

No necesitamos, pues, explicaciones financieras para explicar ese derrumbe de la demanda de camiones... lo que pasa que una golondrina no hace verano, y un ciclo sectorial no tendría por qué amplificarse a toda la economía.

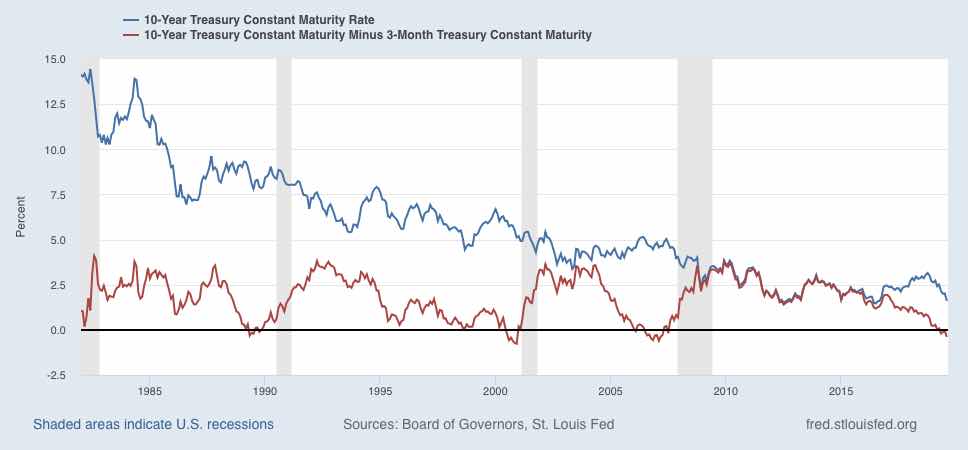

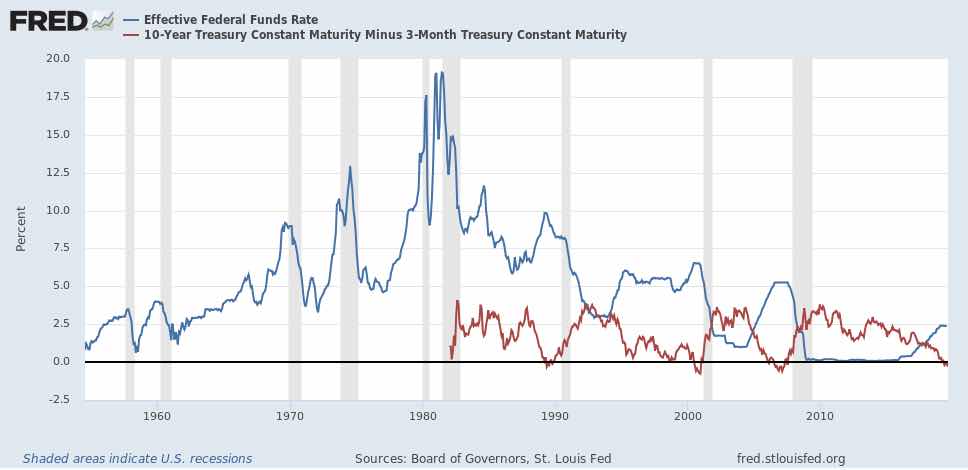

represento el tipo de interés a 10 años del Treasury USA (línea azul), que ha seguido una tendencia descendente desde hace décadas. La línea roja es la pendiente de la curva de rendimientos (10 años menos 3 meses) que ha tenido un comportamiento curioso desde la recesión. Cuando la FED puso los tipos de intervención en cero, la pendiente de la curva era exactamente el nivel de tipos de los bonos a 10 años, pero de repente el pesimismo se ha convertido en una caída adicional del tipo a diez años y la inversión de la curva.

No necesitamos, pues, explicaciones financieras para explicar ese derrumbe de la demanda de camiones... lo que pasa que una golondrina no hace verano, y un ciclo sectorial no tendría por qué amplificarse a toda la economía.

Ahora bien, las movidas de la economía real crean expectativas financieras, y las reacciones de los mercados financieros amplifican el ciclo real... y lo generalizan a nivel macroeconómico. En aquella ocasión fue el hundimiento financiero mundial lo que congeló el comercio mundial. Una vez que el sector financiero destapa sus desequilibrios antes ocultos, su volatilidad, mucho más alta que la volatilidad de la economía industrial y comercial, tienen grandes repercusiones en ésta última.

Véase en el gráfico antes expuesto lo que pasó en 2008, un típico ciclo financiero de caídas de activos, crisis bancarias, etc, iniciado por las dudas repentinas de la valoración de esos activo prefabricados de contenido ignoto. Como ven, la reacción mucho más negativa de la demanda de camiones de alto tonelaje fue patentemente más intensa que hoy, aparte de que fue sólo uno de los sectores afectados.

Hoy estamos en una situación diferente, pero todavía no hemos medido cuál será la reacción de lo financiero, que de momento se ha limitado a expresar su pesimismo y caídas de bolsas. La inversión de la curva de tipos es patente, pero no es más que un anticipo de lo que puede venir.

En el siguiente gráfico

represento el tipo de interés a 10 años del Treasury USA (línea azul), que ha seguido una tendencia descendente desde hace décadas. La línea roja es la pendiente de la curva de rendimientos (10 años menos 3 meses) que ha tenido un comportamiento curioso desde la recesión. Cuando la FED puso los tipos de intervención en cero, la pendiente de la curva era exactamente el nivel de tipos de los bonos a 10 años, pero de repente el pesimismo se ha convertido en una caída adicional del tipo a diez años y la inversión de la curva.

Seguramente, no nos enfrentamos a una crisis como la de 2008, porque lo financiero no está tan enloquecido como entonces. No hay burbujas significativas, las bolsas llevan alejadas del máximo bastante tiempo. Todo depende de los movimientos de fondos a traves del mundo que se desaten, y ahí sí hay zonas más endebles que otras, que podrían sufrir huidas de capitales y demás caídas de su tipo de cambio, lo que sin duda acentuaría los movimientos recesivos de la economía real. Lo que sí es de prever es que habrá movimientos muy selectivos desde el riesgo a lo seguro, por lo que no veo probable una brutal caída de los bonos de los paises confiables. Además, los bancos centrales tienen una batería de medidas anunciadas que sostendrán el valor de los bonos o incluso los aumentarán, para mantener la curva de tipos, además de haber anunciado que esta vez entrarán en el QE títulos privados.

Otra incógnita en algunos países es el estado real de su banca, lo que podría agudizar los movimientos de capitales de una zona a otra.

Respecto a este punto, hay países europeos que muestran cierta fragilidad en el estado de sus bancos. Si además, como Italia, están jugueteando con la idea de pirarse de Europa ¿Qué papel concreto jugaría cada una de las partes, BCE y gobierno italiano, en la coordinación del QE? El BCE sólo puede comprar títulos con determinada cualificación, y la actitud “juvenil” del gobierno italiano, dispuesto a romper amarras con el euro y/o la UE, puede complicar mucho las cosas para todos.

Las movidas financieras son, en suma, más imprevisibles y dominantes que las comerciales e industriales. Son una incógnita mal encajada en los modelos matemáticos al uso, porque es sencillamente imposible hacer un modelo de precisión de sus reacciones y sus complejidades. Eso se vio en 2008, que pilló a todo el mundo desprevenido, cuando la FED y el Tesoro actuaron a ciegas, pero sabiendo a bulto donde estaba el problema. Lo consiguieron, consiguieron evitar un 29. Ahora hay más regulación financiera, aunque Trump ha desmontado parte de lo que se dejó legislado.

A España también han llegado signos de enfriamiento, y sin embargo estamos en un limbo. El gobierno en funciones no tiene nada preparado, ni plan A, menos plan B. Nos entregamos de manos y pies a Draghi y a la UE. Veremos.

lunes, 19 de agosto de 2019

Alemania entra en recesión

No descubro nada nuevo hablando de la debilidad cíclica de la economía alemana, The Laggard de la economía europea, como dicen en el Financial Times, de donde entresaco:

Es la primera y más afectada víctima por la guerra comercial desatada por Trump, y de la posible pérdida del mercado británico, pero no será la última, porque Europa y China están también sufriendo las consecuencias de la congelación del comercio mundial. ¿Qué impronta dejará este sujeto en la historia?

El banco central de Alemania advirtió que es probable que la economía más grande de Europa caiga en recesión en el tercer trimestre, arrastrada por una fuerte caída en las exportaciones alemanas y una disminución en la producción industrial.El Bundesbank dijo en su actualización mensual que esperaba que la economía de Alemania siguiera siendo "mediocre" en los tres meses hasta septiembre, y agregó que "podría continuar disminuyendo ligeramente" después de que se redujera en un 0.1 por ciento en los tres meses hasta junio.La advertencia se sumó a las sombrías señales sobre la economía alemana, que pasó de ser la potencia de la región a una de sus rezagadas, agobiada por una combinación de agitación en la industria automotriz, la creciente guerra comercial entre Estados Unidos y China y la perspectiva de una salida caótica del Reino Unido de la UE.En el segundo trimestre, la desaceleración del comercio exterior y la disminución de la producción industrial se compensaron en parte con el crecimiento del gasto de los hogares y el gobierno. Pero el Bundesbank advirtió que no estaba seguro de cuánto tiempo podría continuar.

Quizás la mejor expresión del malestar alemán sea la caída de la producción industrial, íntimamente ligada a sus exportaciones.

Es la primera y más afectada víctima por la guerra comercial desatada por Trump, y de la posible pérdida del mercado británico, pero no será la última, porque Europa y China están también sufriendo las consecuencias de la congelación del comercio mundial. ¿Qué impronta dejará este sujeto en la historia?

No es de extrañar que se hayan levantado pocas voces alemanas contra el intento de Draghi de animar la demanda interna europea anunciando nuevas medidas monetarias expansivas , incluidas la posibilidad de comprar títulos privados en un nuevo Quantitavity Easing si se prevé necesario. Hace unos años Alemania puso el grito en el cielo con el “What ever it Takes” de Draghi, ¡oh herejía!, que supuso una revolución ultrajante para los austeros y ceñudos alemanes, por entonces con una economía boyante. Insultantemente boyante, en comparación con los demás socios europeos. “Hagan como nosotros”, decían, sean más austeros. Pero no era esa la causa, al revés, como se demuestra ahora, en que el problema es un exceso de austeridad.

Aumentar la demanda interna de manera sostenida es lo único que podría prolongar el dinamismo del consumo que cita el Bundesbank, del que se duda que pueda durar. A su vez, la demanda interna de los demás países de la Zona echarían una mano a las exportaciones alemanas.

Alemania además está preparando una serie de medidas fiscales que aviven la inversión pública, algo que se justifica aunque sólo sea por su ausentismo durante los últimos años.

Todo en economía está entrelazado. La política trumpiana de “beggar-my-neighbor” puede funcionar para una empresa, que gana poder de mercado si hunde a sus competidores, pero nunca en lo colectivo. En lo colectivo perdemos todos, incluido el iniciador de guerras comerciales. La demanda global se contrae, la economía mundial se contrae, incluida la de Trump.

sábado, 17 de agosto de 2019

Trump y la inversión de la curva

Cada vez que la pendiente de la curva de rendimientos se invierte, al cabo de cierto tiempo aparece una recesión. Esto ha sucedido con una fidelidad notable, como se puede ver en el gráfico. Éste represente el diferencial del rendimiento de las letras a 3 meses con el bono del Tesoro a 10 años. Normalmente ese diferencial o spread es positivo, salvo cuando pasan cosas que afectan a las expectativas de los tenedores de bonos.

Cuando se invierte la curva, el rendimiento de la Letra a 3 meses, que es muy fiel al tipo oficial de la FED, sube más que el rendimiento del bono a 10 años. Ello quiere decir que la FED se ha pasado en su recorrido de subida por miedo a la inflación, mientras que el bono a largo plazo se convierte, por miedo a una recesión y expectativas de más bajadas de tipos, en un recipiente para el dinero miedoso. Esto sube sus precios y baja su rendimiento.

Aquí y ahora, hay tres tipos de circunstancias que modulan las expectativas. Una, lo que hemos dicho de la FED, que se ha excedido subiendo tipos y ha sembrado el miedo a una recesión. La segunda es que la propia FED ha alimentado ese miedo bajando a última hora los tipos, reconocimiento de su error, lo que suscita el temor de qué no será lo que sabe la FED de lo mal que están las cosas cuando interrumpe e invierte su senda de subidas. La tercera es el descabellado comportamiento del presidente Trump, que a base de twitters asusta a los mercados con una guerra comercial con China, genial para meter miedo a la gente y que compre bonos, con lo cual bajan más su rendimiento, de paso transmitiendo más miedo al futuro..

No sé cuantos se han convertido a ver con normalidad Trump, pero a mí me parece un disparate de presidente que pone cada dos por tres su economía en tensión, y luego le hecha la culpa a la FED por Tweet. ¿Es una buena política de relación de instituciones insultar así a una pieza clave de la política económica, y eso un día si y otro también?

A mí Obama no me parecía especialmente genial, pero su política económica ha sido la indicada, y me parece que Trump está viviendo de sus aciertos, mientras él se dedica a rechinar los dientes y a rayar el suelo con sus zapatones de paleto engolado, mientras lanza tweets a diestro y siniestro. También me parece encomiable el intento de Obama de extender una seguridad social a todo el mundo, para tapar el agujero social que había sin derecho de cobertura, proyecto que Trump ha hecho trizas, con lo que millones de americanos siguen sin protección sanitaria.

No estoy confrontando a uno y otro. No soy ni demócrata ni republicano, en un mundo tan dislocado como el que vivimos. Sólo digo que Obama, en economía, gana a Trump por ko.

Ahora el perturbado éste se dedica a invertir la curva con sus guerras comerciales, que afectan al mundo entero. Los mercados se resienten, y cada vez más gente descuenta una recesión.bueno, pies la intensidad y el tempo de esa recesión se la deberemos en buena parte a Trump.

El problema mayor es que en sus actuaciones no hay una estrategia, sino caprichos de un Calígula desnortado. Y seguramente ganará las próximas elecciones. Lo cual dice mucho de nuestras sociedades actuales, totalmente dislocadas.

viernes, 16 de agosto de 2019

Placido Domingo y las feministas

No puedo estar más indignado con el circo que le han montado a Plácido Domingo las feministas que dominan este cotarro de lanzar la piedra y esconder la mano. Y la presunción de inocencia, ¿qué? Ah, no sólo son culpables las feministas. El reo debería tener alguna manera de defenderse de la que le ha caído encima, pero solo tiene una vía: demostrar que es inocente, lo cual va contra el más elemental sentido común y de los fundamentos de la Democracia.

Sabíamos que el catalanismo tenía un componente racista, pero no sabíamos que era el fundamento. Y estará tan contento de haberse conocido... El odio que destila este texto debería ser censurado, simplemente. lo malo es que hay otras cosas mucho más inocentes que sí se censuran.

Lo que llaman redes sociales tienen gran culpa de esto. Si dices algo catalogado como incorrecto, se te cae el mundo encima, pero si muestras un racismo extremo digno de un Nazi, como el sujeto aquí reflejado, entonces nada, es Libertad de opinión.

Sabíamos que el catalanismo tenía un componente racista, pero no sabíamos que era el fundamento. Y estará tan contento de haberse conocido... El odio que destila este texto debería ser censurado, simplemente. lo malo es que hay otras cosas mucho más inocentes que sí se censuran.

martes, 13 de agosto de 2019

Recesión y política monetaria

Como sabrán, y habrán leído en algunos medios, los indicadores más adelantados auguran un enfriamiento y quizás una recesión de la economía europea y española.

El QE de la FED y demás bancos centrales se ha basado en la idea errónea que predica que sí das dinero a los bancos, éstos lo prestarán inmediatamente y lo pondrán en circulación. Pero no ha sido así. La banca no presta dinero porque tenga más dinero disponible en sus cuentas en el Banco Central. Es un error creer que el dinero se crea cuando el banco ingresa un depósito, y entonces con ese depósito crea un crédito. Lo que sucede es justamente al revés: el dinero se crea cuando un banco concede un crédito y abre un depósito a su cliente, que lo usará para pagar el objetivo de su crédito.

En esta perspectiva, no hay cosa peor indicada que el programa de Pedro Sánchez, que consiste en subir los impuestos para poner la presión fiscal a la altura de la media europea, y redistribuir la renta entre los “necesitados”. Los necesitados necesitan trabajo, no redistribución gratuita. Los detalles no los conocemos con exactitud, pero es la peor receta que podríamos imaginar para hacer frente a una recesión que, si nadie lo remedia, va a recibir (ya está recibiendo) la misma respuesta de los bancos centrales, es decir, bajadas de tipos de interés, que ya están próximos a cero o negativos, y una nueva ronda de compra de activos por parte de éstos bancos centrales (Quantitative Easing, QE).

No es que no haya servido dicha política en la anterior Gran Recesión. Es que ha tenido consecuencias colaterales muy dañinas para las clases media y baja de todos los paises. ¿Por qué?

Como explica Frances Coppola en su estupendo libro,

El QE de la FED y demás bancos centrales se ha basado en la idea errónea que predica que sí das dinero a los bancos, éstos lo prestarán inmediatamente y lo pondrán en circulación. Pero no ha sido así. La banca no presta dinero porque tenga más dinero disponible en sus cuentas en el Banco Central. Es un error creer que el dinero se crea cuando el banco ingresa un depósito, y entonces con ese depósito crea un crédito. Lo que sucede es justamente al revés: el dinero se crea cuando un banco concede un crédito y abre un depósito a su cliente, que lo usará para pagar el objetivo de su crédito.

Supongamos una pareja que pide un crédito para comprar una vivienda. El banco anota en su activo el crédito, pues será una fuente de ingresos con beneficio (el tipo de interés cargado) en el futuro hasta el vencimiento, cuando se supone que los beneficiarios del crédito, la pareja, ha saldado su deuda y sus pagos de intereses. El depósito sí que es dinero, pues la pareja lo usará para pagar al vendedor del piso, quien a su vez lo ingresará en su cuenta bancaria para pagar sus gastos.

Por lo tanto, hemos asistido aquí a una creación neta de dinero que no depende de que el banco reciba dinero de los depósitos de clientes y Banco Central, sino de que le demanden un crédito y, si se cumple las condiciones de garantía, el banco lo conceda. Desgraciadamente en las escuelas de Economía se enseña mal.

Por lo tanto, el QE, que consiste en aumentar la base monetaria de que disponen los bancos, no garantiza que eso se transforme en dinero efectivo. Es verdad que los bancos necesitan esa base de liquidez, pero eso no quiere decir que lo conviertan en crédito y oferta monetaria.

Pero es fundamental, además, para que sea eficaz, que el receptor de ese crédito, debe ser todo el mundo, consumidores, pequeñas y grandes empresas, para que la liquidez disponible de TODOS aumente y anime el gasto en consumo e inversión.

La crisis desencadenó una gran riada de todos en busca de liquidez, una vez desatado el pánico general con la quiebra de Lehman Brothers. Éste es el gran problema de la recesiones, que la gente muestra una preferencia incontinente por la liquidez, ya sea por miedo, ya sea para cancelar deudas, ya sea por disponer de un colateral de garantía. Una de las aportaciones de Keynes fue introducir este problema en su teoría, pues hasta entonces se pensaba que era una cos nimia y/o temporal, que rápidamente se solucionaría pues el dinero no ofrece rendimiento alguno. Sí, pero hay momentos en que la avidez de dinero líquido es incontenible, y es cuando los bancos centrales han de actuar para saciar esa sed.

Sin embargo, la forma de actuar de los bancos centrales en la crisis, si es verdad que amplió la liquidez, no lo hizo uniformemente. En primer lugar, porque los bancos estaban quebrados, y debían dedicarse a recuperar sus ratios de capital, lo que hacía muy difícil que corrieran riesgos prestando a todo el mundo. Si lo hicieron, fue con gran cautela y con condiciones de garantía que sólo podían satisfacer las grandes empresas y los ricos. El consumidor medio y el pequeño empresario se quedó sin acceso al crédito. Además, muchos de éstos estaban endeudados por sus excesos previos a la crisis, en la orgía de endeudamiento para comprar casas que luego perdieron su valor. Idem para los que se endeudaron para comprar valores con riesgo: la bolsa se pegó un gran batacazo.

Por lo tanto, los que pudieron acceder al crédito y a la liquidez fueron los ricos y grandes empresas, que lo utilizaron para revalorizar su cotización en bolsa medían el buyback o recompra de sus propias acciones, favoreciendo así a sus accionistas, naturalmente de gran poder adquisitivo. En otras palabras, no usaron ese dinero para reinvertir en activos fijos y productivos o en expansión de la empresa, creando puestos de trabajo: desde que empezó la crisis la inversión real ha brillado por su ausencia.

Esto explica la magnitud del avance de la desigualdad de la renta observada en todos los países, y en parte la bajada salarial a niveles con los que no se puede conservar o construir una clase media. No es pues, la política de redistribución que propone el ignaro Sánchez, sino la falta de inversión productiva lo que explica el aumento de la desigualdad. De paso, téngase en cuenta que la inversión es la fuente de la productividad, y no es casual que ésta haya desaparecido, lo que va de la mano con los bajos salarios. Con el programa de Sánchez, seguirá bajando, pues no le concierne.

Si se quiere evitar que vuelva a suceder lo mismo en la próxima recesión, que parte de una situación anómala de bajos o negativos tipos de interés (lo que pone en un brete la salud de la banca, que vive de transformar pasivos a corto en activos a largo plazo), es actuar para que los niveles más bajos de renta se beneficien de la política expansiva de los bancos centrales. (Hay varias vías para conseguirlo, todas analizadas en la obra citada. Aquí sólo atenderemos a la que propuso Ben Bernanke para Japón.)

Según el esquema de Bernanke, esto sólo se puede conseguir si el Gobierno colabora con el Banco Central, cosa casi imposible en Europa, donde el BCE está centralizado y los gobiernos son cada uno de su padre y de su madre. En todo caso, una política que podría ayudar es bajar, no subir los impuestos, en lo que el gobierno puede ayudarse en la expansión crediticia. Si el sector privado no tira de la inversión, el gobierno puede suplir eso con inversión pública, y/o, sobre todo, decretando una baja general de impuestos para aumentar la renta disponible para el gasto. Por eso decía al principio que la política que promete Sánchez es, sí, que duda cabe, de izquierdas, pero muy mal aconsejada en el contexto de una inflación casi nula, unos tipos de interés que pese a su bajura no promueven el crédito al consumo y la inversión. Yo creo que la mejor manera de manejar la economía es tener impuestos estructuralmente bajos, para que los ciudadanos dispongan de una mayor renta disponible para el gasto. Lo digo porque en principio, y sobre todo en España, el gasto privado está mejor gestionado que el despilfarrador gasto público, donde además se produce un exceso de descentralización. Hay gastos públicos necesarios, pero hay otros totalmente contraproducentes. Ejemplos de los primeros son la Educación y la Inversión pública, a largo plazo y bien diseñada.

Desgraciadamente, en Europa, con su dogmatismo presupuestario, se mirará recelosamente este tipo de ideas. Pero Draghi, en la última reunión ejecutiva del BCE, ya hizo una advertencia de que el no podía hacerlo todo, sin la ayuda de los Ejecutivos.

La política de los bancos centrales sirvió al menos para que la Gran Recesión no se convirtiera en la Gran Depresión de 1929. Pero hace falta más.

lunes, 12 de agosto de 2019

Salvamentos marítimos... fraudulentos

De mi amigo Agustín Rosety, diputado por Vox y General en la Reserva de Infantería de Marina, trasladó este texto que él ha publicado Facebook. De manera diáfana explica por qué muchos de los salvamentos de emigrantes por ONGs son puros intereses manipuladores.

Una reflexión sobre el Open Arms y el resto de barcos de ONGs que realizan acciones de salvamento en la mar.por Agustín Rosety Fernández de CastroLa protección de la vida humana en el mar está garantizada por los convenios internacionales.El más importante de ellos es el Convenio internacional para la seguridad de la vida humana en el mar (SOLAS)En él se establece la obligación que el capitán de cualquier buque tiene de rescatar a personas en peligro, modificando la ruta de su embarcación.Por lo tanto existe una obligación no sólo moral, sino también legal, de rescatar a las personas que están en peligro en el marAdemás, el convenio de protección de los refugiados exige que, en caso de refugiados o solicitantes de asilo, las personas recogidas sean puestas a salvo en un puerto seguro, donde no vayan a ser perseguidasHasta ahí , todo en orden. ¿Por que surge entonces todo este problema de los barcos de las ONG?Pues porque los buques de las ONGs no son barcos que se encuentran navegando y , por azar, encuentran a unos náufragosLas ONGs de salvamento marítimo tienen como actividad el rescate de refugiados, para lo cual patrullan las costas de Libia a la espera de que aparezcan embarcaciones con personas a las que rescatarEsta forma de proceder genera perniciosos incentivos para las mafias que trafican con personas, ya que saben que no tienen que esforzarse con llegar a Europa.Simplemente tienen que poner a las persona en un bote y ponerlas fuera Del Mar territorial de Libia y avisar a la ONGLas ONG se convierten, de esta forma, en un servicio regular de transporte de personas que actúan de forma concertada con la mafia.Si esa concertación es explícita, no lo podemos asegurar, pero implícita si que los es.¿Por qué hay una concertación? Porque las ONGs, lejos de ser entidades sin ánimo de lucro, son organizaciones con trabajadores y directivos que viven de su actividadEl “negocio” de Open Arms es transportar inmigrantes. Gracias a ello consiguen subvenciones y donaciones privadasSi estas organizaciones fueran ONG de Salvamento marítimo devolverían a los refugiados a un puerto seguro cercano al lugar de rescate.Pero curiosamente, el destino siempre es Europa. Porque si no llevasen a las personas a Europa, esos inmigrantes no pagarían a la mafiaEl problema, pues, viene de una confluencia de intereses privados (mafias y ONGs) que, como toda organización, trabajan por su propia supervivencia y retuercen la legislación internacional para realizar una actividad de inmigración ilegal en Europa.Esto no hace otra cosa que generar un permanente efecto llamada que fomenta el tráfico de personas y el negocio de las mafias.¿Cuál es la solución a este problema?La única solución posible es prohibir a las ONGs que realicen operaciones de salvamento marítimo.El salvamento marítimo como actividad organizada debe ser competencia de los estados europeos por medio de sus respectivas armadasLas ONGs son entidades privadas que obedecen a los intereses de sus promotores.La defensa del interés general debe estar en manos de los Estados, cuyo poder está sometido a las reglas de la democracia y cuyos gestores han de rendir cuentas a sus electores.En esta época que vivimos en la que el buenísimo predomina , las ONGs son glorificadas como héroes.Pero, salvo excepciones, las ONGs miran, ante todo, por sus propios intereses y hacen uso de mucho dinero, en muchas ocasiones de procedencia pública, con muy poco o nulo control.Que no os engañen. Lo de Open Arms es un lucrativo negocio y un medio de vida para mucha genteSi los estados no reclaman el monopolio de la protección organizada de la vida en la mar, seguiremos viendo cómo florece el próspero negocio del tráfico de seres humanos

jueves, 8 de agosto de 2019

La FED influye negativamente en el ciclo

Como se ve en el gráfico siguiente, la FED, con su manija, influye en las subidas y bajadas del ciclo más de lo que le gustaría:

Si se observa el perfil de la curva del Federal Funds rate (línea azul), en el entorno de las recesiones barras grises), podría decirse - como lo hace Paul Krugman repetidamente - que es la FED la que subiendo sus tipos causa la caída del PIB, que luego ha de contrarrestar bajando los tipos, lo que no deja de animar la economía, quizás excesivamente, hasta que de nuevo la inflación le obliga a subir de nuevo los tipos.

Si se observa el perfil de la curva del Federal Funds rate (línea azul), en el entorno de las recesiones barras grises), podría decirse - como lo hace Paul Krugman repetidamente - que es la FED la que subiendo sus tipos causa la caída del PIB, que luego ha de contrarrestar bajando los tipos, lo que no deja de animar la economía, quizás excesivamente, hasta que de nuevo la inflación le obliga a subir de nuevo los tipos.

Esto para mí demuestra una cosa - quitando la posibilidad remota de que lo haga adrede: que la conducción de la política monetaria no es nada fácil, que adelantarse a los acontecimientos es imposible, y que uno de los mejores servicio de estudios del mundo no es capaz de modular suavemente la política monetaria para suavizar, no acentuar el ciclo.

También se observa que la FED, cuando ve que se le va la cosa de las manos, intenta rectificar bajando tipos, pero ya es tarde. Justo cuando empieza a hacer eso, viene la recesión. Es como si la FED se moviera a ciegas, y actuara involuntariamente “behind the curve”, lo que dice mucho respecto a la capacidad predictiva de los mejores modelos teóricos y econometricos. Es a lo que asistimos ahora, fatalmente.

La línea roja representa la pendiente de la curva medida por el spread del bono a 10 años menos en Treasury a 3 meses; la razón de elegir este último es porque es el más cercano en comportamiento a tipo del Federal Fund rate. Se aprecia que el motivo de la caída en negativo de la pendiente es en gran parte debida a que la FED sube los tipos a corto, además del aumento del pesimismo que busca refugio en los bonos (como sucede actualmente) y hace subir su cotización y, por ende, bajar su rendimiento.

(Éstos y otros indicadores fueron ya comentados por Hugo Ferrer en su completisimo artículo.)

Todo apunta a que se aproxima un ciclo negativo. Yo quiero resaltar el papel involuntario de la FED en esto. La FED ha subido tipos en exceso, puesto que ha llevado le spread de rendimientos a zona negativa, cuando lo que le gustaría es que la curva de rendimientos le obedeciera y subiera uniformemente según ella sube tipos. Pero el miedo que ella mismo desata lleva a buscar refugio en bonos, lo que invierte la pendiente de la curva.

Algo así paso en la crisis del 2008. La FED empezó a subir tipos desde el 1% al 5,25% tacita a tacita, entre 2004 y finales de 2006, pero, para “sorpresa” de Alan Greenspan & Ben Bernanke, los tipos a largo bajaron (como se ve en la curva roja). Típicamente, bajaron el FED Funds rate cuando ya era tarde. La especulación inmobiliaria, que fue el centro del huracán, cesó porque el dinero fue desviándose a lo seguro, es decir bonos y dinero líquido. Las complejas relaciones financieras opacas de los nuevos ingenios financieros se destaparon, y eso contagió la movida hacia la seguridad en todos los frentes financieros, siendo la primera víctima la bolsa de renta variable. La subida de tipos de la FED hizo demasiado cara la financiación de lo que mantenía el circo especulativo.

¿Podemos estar asistiendo a algo similar? Es imposible pronosticar. Mejor que la FED y el BCE hayan movido ficha hacia ofrecer más facilidades de liquidez, pero esperemos que no sea demasiado tarde. Esperemos que si hay recesión, sea corta y suave. Es decir, que los mercados financieros no se vengan abajo y descabalguen como en el 2008. Podría ser así, si no hay un “cisne negro” escondido en algún rincón oculto del sistema financiero.

miércoles, 7 de agosto de 2019

¿Qué prisa hay?

Como dice Cristina Losada , Libertad Digital, se está formando en la opinión pública una idea de que estamos hartos de no tener gobierno más que a título interino. Esto es una tontería descomunal: no hay ninguna prisa porque se forme un gobierno con prisas, mal diseñado y peligroso, si es que es un gobierno PSOE/Podemos. Mejor seguir en la interinidad.

Lo que pasa es que hay grupos de presión, como ONGs, a los que se les retrasan sus planes de gasto, y confluyen en remover la opinión de que “estar sin gobierno” es malísimo. El último gobierno de Holanda tardó 11 meses en formarse, u no pasó nada malo. Pero claro, la automática renovación del presupuesto angustia a los que viven de la mamandurria, y quieren presupuestos de gasto nuevos para que les llegue dinero fresco. No hay nada malo en la prolongación de un presupuesto que tenía un déficit fiscal razonable, y no uno nuevo que ha sido visto con muy malos ojos por Bruselas, sencillamente porque el déficit y la deuda subirían sensiblemente.

Un gobierno de coalición PSOE/Podemos sería un gobierno poco sólido, más pro separatista, y desde luego más fácil e de chantajear para que gastara más. Un desastre para España.

A todo esto el rey ha hecho unas declaraciones desafortunadas poniéndose en el rebufo de esa opinión pública manipulada, pidiendo que haya gobierno cuanto antes. ¿Será que en el próximo presupuesto le aumentan la dotación de la Casa Real? Mal ejemplo es que el rey jalee al presidente interino que está haciendo su campaña precisamente para presionar a que la derecha se abstenga y recibir el apoyo de neo comunistas & separatistas.

¡País!

domingo, 4 de agosto de 2019

El futuro no está escrito (Keynes)

En mi opinión, el mensaje central de Keynes es que, para los que toman decisiones de inversión, el futuro no se puede reducir a una fórmula de cálculo riesgo, porque siempre existe una zona de incertidumbre (por definición, no calculable), que influye y mucho en las decisiones de gasto: consumo, pero sobre todo, inversión productiva. Esta zona de incertidumbre sólo se puede afrontar por indicios basados en juicios de valor como lo que hacen los demás, el optimismo o pesimismo reinante, y todo aquello subjetivo que ayude a disipar la niebla. No son elementos computables, sino altamente subjetivos pero generalizados. Que un empresario piense distinto de otro no es noticia, pero que todos piensen lo mismo del futuro, ya sea de modo pesimista u optimista, es crucial para la macroeconomía. De ahí viene los ciclos de auges y bajadas, y los golpes financieros como el de 2008.

Los economistas de raíz clásica o neoclásica no tomaron el cuenta la diferencia entre riesgo (calculable) e incertidumbre (no calculable, pero muy influyente), y dieron por hecho que el ahorro y la inversión se igualaban al tipo de interés “natural” - en el que Keynes creyó hasta 1936. Según esta teoría, no podía haber exceso de ahorro sobre la inversión, pues todo ahorro iba a financiar inversión al tipo de interés natural.

Keynes separó el motivo de ahorrar del de invertir, y vio con clarividencia que podía haber épocas de pesimismo que llevarán a todos a no invertir y ahorrar en instrumentos líquidos, como vemos que sucede hoy en el mundo. Introdujo el dinero como un activo cuya demanda era muy voluble, según el estado de ánimo de la gente.

Éste es el sentido de lo que quería decir en el post anterior. Hay un exceso de ahorro sobre la inversión que se manifiesta en la preferencia por instrumentos líquidos, como la liquidez y los bonos, a nivel mundial.

La preferencia por el ahorro sobre la inversión productiva deriva, pues, de un pesimismo sobre el futuro que retrae el consumo y la inversión.

Según algunos comentarios recibidos en aquel post, la política de dinero barato sería suficiente para que los tipos de interés muy bajos, o negativos, vuelvan a reanimar la inversión. Precisamente Keynes decía que podría no ser suficiente, si masivamente la gente persistía en mantener saldos de instrumentos muy líquidos, pero no acometer proyectos de inversión productiva. En todo caso, él no llegó a imaginar nuca una situación de tipos negativos, que es lo que yo quería comentar como una anomalía no tranquilizadora.

No es tranquilizadora porque la curva de tipos de interés plana o incluso descendente afecta seriamente a los resultados bancarios, sobre todo cuando hay tal apatía entre los clientes por demandar crédito - aparte de que el banco puede ser pesimista también sobre el futuro. No es tranquilizadora, además, porque un tipo de interés negativo significa que la gente paga dinero por prestarlo, lo que es un signo tremendo de pesimismo.

Que las bolsas de renta variable estén altas tampoco quiere decir que la inversión es alta, pues son mercados donde juega un papel importante la especulación a corto plazo, independientemente de los fundamentos de la acción.

Llevamos más de diez años ensayando políticas monetarias expansivas, y ahora parece que nos adentramos en otra fase similar porque se ven signos de recesión. La opinión de Draghi en la última reunión del BCE fue más que pesimista, y dijo tener preparada una batería de municion de grueso calibre, incluso de compra de bonos, en caso de que la cosa empeore. Idem se puede decir de la FED, que ha bajado los tipos en el FOMC último.

Ciertamente que, con una inflación por debajo de lo deseado, éstos anuncios son mejor que nada. Pero eso no quiere decir que vayan a ser suficientes para disipar las nubes y alejar el pesimismo de la mente de los inversores.

viernes, 2 de agosto de 2019

Tipos de interés negativos

Los tipos de interés vuelven a tomar la senda a la baja, impulsada por los bancos centrales, incluso en algunos países a más negativos todavía. Hay mercados de bonos que ofrecen a largo plazo una rentabilidad cero o negativa, lo que quiere decir que hay gente dispuesta a pagar dinero para prestarlo. Esto es como un contradios: ¿quién iba a advinar esto hace algunos años? Los tipos de interés tan bajos son debidos a una muy débil demanda de crédito para consumir e invertir. Eso es claro en España, donde el consumo de bienes duraderos, y sobre todo de coches, está cayendo. Una debilidad de la demanda de bienes y servicios cuyo signo más visible es la caída de las importaciones, lo que sin duda ha mejorado el saldo exterior español.

Pero no nos confundamos: este ciclo bajista de la demanda es en todo el mundo. Vivimos un ciclo de bajada mundial. Los consumidores e inversores prefieren ahorrar comprando bonos, pese a que su rendimiento se bajó o es más negativo.

Se manifiesta, pues, una falta general de confianza hacia el futuro, frente a la cual los bancos centrales poco pueden hacer con su municion.

La inflación está baja, gracias a esa debilidad de le demanda. Las expectativas de inflación son también muy débiles, y por eso a la gente no le importa mantener saldos de instrumentos muy líquidos (dinero) o líquidos, (bonos), a gastar en coches o en bienes de inversión. El crédito bancario a estas dos actividades está cayendo probablemente porque la demanda de crédito se contrae. Mientras la inflación esté tan débil, los bancos centrales no tendrán reparo en bajar aún más los tipos o volver a iniciar otra ronda de adquisición de activos, la flexibilidad cuantitativa.

¿Será suficiente? El problema es insuflar confianza en el futuro a los consumidores y empresarios. Como dijo Keynes, “no sirve de nada llevar al caballo al abrevadero si éste no quiere beber”. Por mucho dinero líquido que se inyecte, si el consumidor/empresario está inapetente, o desconfiado, preferirá colocar ese dinero en bonos, lo que bajará aún más los tipos.

La banca está molesta, porque una curva plana o negativa de tipos reduce su margen de explotación, basado en endeudarse a corto y prestar a largo a tipos más altos. Difícil en la situación actual.

Los tipos bajos actuales son manifestación de un malestar, una falta de confianza para arriesgarse ante la incertidumbre que, por definición, no se puede cifrar. Una ayuda del gobierno en forma de inversiones públicas, siempre que sean necesarias, vendría bien. Pero los gobiernos están endeudados.

Ese es un punto de debilidad, porque la gente podría recelar y retirarse de los bonos públicos, lo que podría hacer subir los tipos bruscamente y crear un colapso financiero. Pero esto se origina normalmente cuando alguien advierte que “el rey está desnudo” - que la situación de la deuda es insostenible - lo cual es cierto en algunos lugares. Como dice Frances Coppola, “¿tiene sentido que los tipos a largo en Grecia estén al mismo nivel que en EEUU? ese tipo de absurdos pueden dar lugar a una estampida. Esperemos que no.

Pero no nos confundamos: este ciclo bajista de la demanda es en todo el mundo. Vivimos un ciclo de bajada mundial. Los consumidores e inversores prefieren ahorrar comprando bonos, pese a que su rendimiento se bajó o es más negativo.

Se manifiesta, pues, una falta general de confianza hacia el futuro, frente a la cual los bancos centrales poco pueden hacer con su municion.

La inflación está baja, gracias a esa debilidad de le demanda. Las expectativas de inflación son también muy débiles, y por eso a la gente no le importa mantener saldos de instrumentos muy líquidos (dinero) o líquidos, (bonos), a gastar en coches o en bienes de inversión. El crédito bancario a estas dos actividades está cayendo probablemente porque la demanda de crédito se contrae. Mientras la inflación esté tan débil, los bancos centrales no tendrán reparo en bajar aún más los tipos o volver a iniciar otra ronda de adquisición de activos, la flexibilidad cuantitativa.

¿Será suficiente? El problema es insuflar confianza en el futuro a los consumidores y empresarios. Como dijo Keynes, “no sirve de nada llevar al caballo al abrevadero si éste no quiere beber”. Por mucho dinero líquido que se inyecte, si el consumidor/empresario está inapetente, o desconfiado, preferirá colocar ese dinero en bonos, lo que bajará aún más los tipos.

La banca está molesta, porque una curva plana o negativa de tipos reduce su margen de explotación, basado en endeudarse a corto y prestar a largo a tipos más altos. Difícil en la situación actual.

Los tipos bajos actuales son manifestación de un malestar, una falta de confianza para arriesgarse ante la incertidumbre que, por definición, no se puede cifrar. Una ayuda del gobierno en forma de inversiones públicas, siempre que sean necesarias, vendría bien. Pero los gobiernos están endeudados.

Ese es un punto de debilidad, porque la gente podría recelar y retirarse de los bonos públicos, lo que podría hacer subir los tipos bruscamente y crear un colapso financiero. Pero esto se origina normalmente cuando alguien advierte que “el rey está desnudo” - que la situación de la deuda es insostenible - lo cual es cierto en algunos lugares. Como dice Frances Coppola, “¿tiene sentido que los tipos a largo en Grecia estén al mismo nivel que en EEUU? ese tipo de absurdos pueden dar lugar a una estampida. Esperemos que no.

domingo, 28 de julio de 2019

Un gran escritor

Supongo que lo habrán leído, pero por sí acaso lo recomiendo:

Yo acabo no lo he terminado todavía, pero me ha sorprendido muy gratamente, pese a que no quería ni oír hablar del problema Vasco. El libro me confirma que aquello es un pequeño infierno enconado por una división del la sociedad que el libro va destilando a través de sus personajes. Por sus pensamientos y sus diálogos - apenas descripciones objetivas -, discurre una narración tersa y absorbente.

Yo acabo no lo he terminado todavía, pero me ha sorprendido muy gratamente, pese a que no quería ni oír hablar del problema Vasco. El libro me confirma que aquello es un pequeño infierno enconado por una división del la sociedad que el libro va destilando a través de sus personajes. Por sus pensamientos y sus diálogos - apenas descripciones objetivas -, discurre una narración tersa y absorbente.

Ante todo, la escritura del autor es de muchos quilates, pese a su sencillez aparente. Hacia tiempo que no leía un autor español tan atractivo. En Wikipedia pueden encontrar una biografía, con todos los premios ganados por este escritor tan elegante, eficaz y profundo.

Quizás se sientan tentados de esperar a que salga la serie de Tv que están haciendo, pero les recomiendo que antes se dejen llevar por esta prosa, que para ver la serie siempre habrá tiempo, incluso con más ganas después de leer el libro. Un libro que engancha, y que representa la pesadilla endiablada en la que viven inmersos los vascos, de un lado y de otro, un ambiente que incita a disimular lo que se piensa y se siente.

No creo que se cierren las herida y pueda haber un perdón y una normalidad, porque en el libro se ve que hay muchos que no quieren. Es decir, quieren perdonar a ETA, o mejor dicho, nunca la han culpado, mientras que los muchos que han sufrido esa sociedad desgarrada. ¿Como puede ser tan infeliz una sociedad privilegiada por un entorno arcádico? La sangre se envenena fácilmente, y ese envenenamiento es aprovechado por los políticos, aunque no sean nacionalistas, pero no sólo ellos. La implicación insidiosa de la Iglesia produce indignación. Las víctimas no son sólo los que han sufrido atentados en sus familiares. Son los cientos de miles que han vivido con miedo soterrado, disimulando sus sentimientos, para que no les señalen. Y si caes en desgracia, los demás te darán la espalda por si acaso, sean del bando que sean. Horroroso.

Fernando Aramburu nos hace revivir con gran maestría ese horror, esa vileza opresiva, ese sin vivir desnaturalizado, hasta el punto de no darse cuenta uno a qué nivel de vileza se ha llegado.

Suscribirse a:

Entradas (Atom)