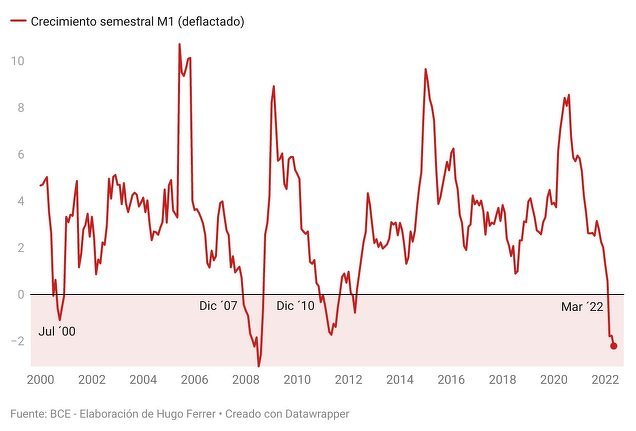

Después de las cumbres del G-7 y de la OTAN, que han servido más para consumo interno europeo - no creo que a los ciudadanos de EEUU les preocupe mucho la OTAN -, todo sigue más o menos igual en lo esencial. Lo esencial es que seguimos soportando a Putin, que se regodea del daño que nos está haciendo con la subida de precios de materias primas, que determinan con toda gravedad nuestra economía, atrapada en la inflación y una recesión anunciada. Como dice Hugo Ferrer, la M-1, oferta monetaria del BCE, está cayendo plomo porque el banco ha decidido frenar sus fuentes de liquidez para combatir la inflación. Reproduzco aquí su gráfico, un indicador fiable de lo que se nos viene encima.

La M-1 es el efectivo líquido más los depósitos a la vista, que son el componente importante. Estos depósitos los genera la banca cuando concede créditos, pues cada crédito nuevo supone la apertura de un depósito o pasivo (y la contrapartida en el activo) que inmediatamente se convierte en un instrumento de pago que entra en la circulación del dinero. Todos pagamos con nuestros depósitos, aunque sea con efectivo que hemos sacado de nuestra cuenta.

La caída de los depósitos es pues la contrapartida de la caída del crédito y otros activos bancarios, ya sea porque su demanda ha caído, ya sea porque la oferta bancaria lo ha hecho. La oferta de crédito puede caer por el empeoramiento de las expectativas, que incitan al banco a pedir condiciones más duras, subiendo los tipos o exigiendo un colateral más duro. Esto se puede ver agudizado por la incertidumbre sobre la inflación, que no para de subir y por ello de contraer la renta real de los potenciales demandantes de crédito, una razón más para que el banco tenga dudas sobre su devolución.

Por lo tanto, sí es un bueno indicador adelantado del futuro de la economía real.

Los bancos centrales hicieron bien su trabajo durante la Pandemia, aumentando su oferta de liquidez mediante la adquisición de deuda pública, absolutamente necesario cuando el PIB mundial se contrajo abruptamente debido al confinamiento. En esos casos de total incertidumbre, la demanda de atesoramiento se dispara, cayendo la velocidad de circulación de la liquidez, que el banco central ha de ofrecer masivamente para restituir la confianza en los agentes económicos, entre ellos los bancarios.

Pero después vinieron la dislocación de los precios de materias primas y, sobre todo, la guerra, que extiende sobre nosotros una sombra de incertidumbre total. Se habla de stanflación, y es lógico porque la subida de precios de la base de la oferta produce contracción (escasez de recursos) e inflación.

Duros tiempos dependientes del resultado de la guerra, y de lo que Putin decida sobre sus monopolios de materias primas. Estamos atrapados.

No hay comentarios:

Publicar un comentario