(Artículo para la Revista Consejeros)

2018 ha comenzado con los mejores augurios: viene después de un año que algunos consideran excepcional, y de alguna forma lo ha sido. ¿Por qué no va a continuar así?, se dice la mayoría de los observadores. Factores geopolíticos aparte, dicen, no se ve ningún motivo para que las cosas sigan por el mismo camino.

Veamos. Lo que ha pasado en 2017 es una especie de milagro. Se ha reforzado el crecimiento mundial en todos los países, y no se han concretado los malos presagios geopolíticos que amenazaban con tirar el tablero por los aires. Digamos que estos riesgos geopolíticos siguen vivitos y coleando, pero aquí vamos a dejarlos de lado porque mi intención es analizar factores puramente endógenos al modelo que nos ofrece 2017. Es más interesante que Intentar adivinar si el loco de Corea del Norte va hacer explosionar un cohete o no en Corea del Sur o en EEUU es lo que dejo a los hados.

Sin embargo, creo que las bondades de 2017 llevan arraigadas sus propias debilidades, sobre todo si miramos al componente financiero. Eso es lo que creo yo que nos impide decir que 2018 va a ser como 2017.

¿Qué debilidades son esas? Algunas ya las he expuesto aquí, en mi debate amistoso con Hugo Ferrer, con el que - lo digo desde ya - estoy totalmente de acuerdo si asumo su punto de vista. Pero como decía Ortega y Gasset, el mundo es un complejo sistema de puntos de vista distintos, y yo veo las cosas de que habla Hugo desde un enfoque distinto. Repito, su análisis sobre la relación entre los spreads y la bolsa es indiscutible, pero ¿que pasa con otros indicadores, por ejemplo los de confianza? Pues que dibujan un panorama no tan tranquilizante. Y no por que falle la confianza, sino por todo lo contrario. Yo diría que hay hoy en día un patente exceso de confianza y apetencia por el riesgo, sin barreras. Dejémonos de racionalismos: esto es una situación de euforia psicológica que puede tornarse en una monomaniaca aversión al riesgo en un tiempo que, sin darse uno cuenta, se encuentra con que sus posiciones ya no valen lo de hace una hora. Y la verdad, el año recién pasado no se comprende sin la euforia bursátil.

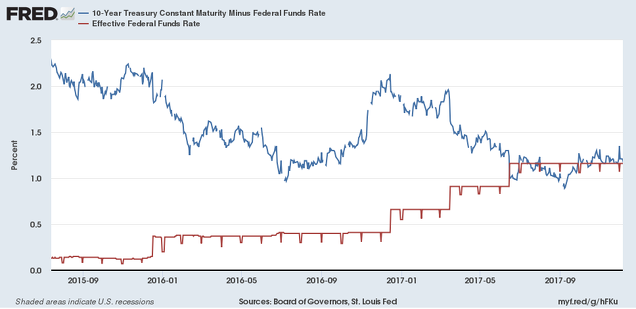

Pero hay indicadores que no son tan optimistas. Por ejemplo, la inversión de la curva de rendimientos ha seguido agudizándose, lo que indicaría unas expectativas mediocres de futuro sobre el PIB y la inflación. La curva de rendimientos ha sido un buen indicador adelantado de recesiones posteriores. La razón básica de que se produzca esto es bastante simple. El ciclo alcista lleva a una ampliación de la pendiente de rendimientos porque los tipos de interés a largo plazo suben, mientras los de corto no se mueven, o no lo hacen tan deprisa, ya que están más “atados” al tipo oficial de la FED. Cuando ésta considera que ha llegado el momento de enviar señales que enfríen la exuberancia, el tipo de interés a corto empieza a subir, y la curva de rendimientos tiende a aplanarse e incluso a ponerse en negativo (caso de que los tipos a corto superen a los tipos a largo, los cuales, por su parte, empiezan a dar muestras de pesimismo bajando).

Para Hugo, la inversión de la pendiente de tipos no es un indicador de que las cosas se van a torcer inmediatamente. Efectivamente, en sus gráficos se ve que la curva de tipos empieza a invertirse meses antes de que llegue la recesión. Pero eso es por una razón: la curva de tipos empieza a aplanarse e invertirse cuando el banco central sube los tipos a corto con prudencia, poco a poco, intentando con su “Forward Guidance” que el mercado no sea demasiado contundente en su reacción. Pero tarde o temprano las expectativas comunicadas por la FED hacen efecto en el tipo de interés a largo plazo, mientras que los tipos a corto se adelantan a las subidas del tipo de la FED. Llega un momento en que las subidas a corto afectan a las operaciones crediticias a largo, pues al fin y al cabo, la banca se financia a corto para prestar a largo. La inversión de la curva obliga a la banca a restringir el crédito con más urgencia cuando mayor sea el desequilibrio corto largo plazo... e, inevitablemente, llega la recesión.

Cuando llega la recesión, sube de nuevo la pendiente porque la FED vuelve a bajar los tipos a corto, una vez que ha domeñado la inflación. Dicho de otro modo, la curva de tipos se mueve porque los tipos a corto los define la FED, y suben y bajan en torno a los tipos a largo, que suelen ser más estables. Que haya un cierto desfase temporal no invalida que las recesiones se ven precedidas de una inversión de la curva de rendimientos.

Por lo tanto, lo que yo espero en este año recién comenzado es que todo depende de que la curva siga su tendencia a invertirse. Y si los bancos centrales siguen recogiendo liquidez, revertiendo sus activos debidos al QE, y subiendo tipos, pues lo más probable es que se invierta más. No se sabe si llegará a ponerse en negativo, ni cuando, pero cuanto más baje, más probable es una recesión.

Pero tengo una razón razón adicional para no ser tan confiando es los signos inequívocos de exceso de optimismo y baja estimación del riesgo, como expongo en otro artículo (que puede ser considerado continuación del anteriormente citado). En él me baso en la excesiva euforia que muestra el Sentimiento del consumidor - que no hay que considerar sólo positivamente: nadie garantiza que se vaya a mantener y no vuelque repentinamente-.

Cullen Roche tiene un artículo titulado “The State of the Trump Buble” que tiene cierta conexión con lo que estamos diciendo. En él pone en relación la subida de La Bolsa con la subida empinada del Sentimiento del Consumidor, sirviendo este como muestra de la euforia reinante. La coincidencia es asombrosa, en una prueba más que los niveles bursátiles se deben más a los animal spirits que al estado y las expectativas de la economía real. Naturalmente, se puede invertir el argumento y decir que lo que se demuestra es un efecto riqueza de La Bolsa en el Sentimiento del consumidores, pero esto no invalida el argumento,

Es claro que hay, después de la crisis, una correlación entre ambos no vista antes, que nos habla de un efecto riqueza (o bien, al contrario, de un efecto especulador por la mejora del sentimiento), que de todas formas dan una cierta sensación de burbuja. ¿O no? A esto lo llama Cullen “La burbuja Trump”.

Lo que quiero decir es que 2018 empieza con indicios muy claros de euforia de los “animal spirits”, y no lo veo razonable. VIX a niveles récord de bajos, bolsas a niveles récord de altos, y todo en ello en Mundo en el que las deudas han subido también a niveles récord. En el gráfico siguiente,

Vemos la divergencia creciente entre el VIX y las cotizaciones, y yo creo que esto es una cometa, sujetada por un hilo, y que este hilo no es infinito...

Así que, aparte de razones exógenas, creo que esto no es sostenible para siempre. ¿Puede aguantar el año 2018? En economía predecir el momento es imposible, pero creo que los animal spirits cambiarán tarde o temprano. Y no por motivos exógenos, sino por propia evolución natural de esta variable.

Y hay razones para sostener esto, que es el desempeño de la economía real, que no es tan brillante. Casi todos los paises están en fase de caída de la población laboral, como es notable en Japón:

La única compensación a esto es la productividad, pero ésta ha hecho mutis por el foro. Así, no es de extrañar que pese al “éxito” de la política Abeconomics de hacer creer la economía, no ha sido suficiente para reducir la ratio Deuda pública/PIB, de nivel astronómico.

Sin embargo, el Banco de Japón está decidido a revertir su política expansiva.

Y esto es el resumen de la actualidad, hoy y en 2018. Bajo crecimiento y de productividad, población laboral descendente, y un auge de los animal spirits que no cuadra muy bien con lo anterior. Otros prefieren verlo como el comienzo de un ciclo positivo, pero el problema es que el ciclo financiero lleva mucho avance sobre el ciclo real, y es lo que me ofrece más dudas: si este ciclo financiero no está demasiado maduro, no ha tomado demasiada distancia con el ciclo real, y no va a ser sensible a la “amenaza” de los Bancos Centrales con su política anunciada y comenzada de reducir sus balances - vender los títulos comprados durante el QE - y de subida de tipos, por muy limitada que sea. Así como para algunas no hay más que razones optimistas, los de enfrente cifran la altura sideral de las bolsas en una burbuja creada por las políticas ultraexpansivas de los Bancos Centrales... que puede ser pinchada por ellos mismos si no tienen cuidado. En 2008 fue la subida de tipos de la FED & co lo que más pronto que tarde pinchó la burbuja inmobiliaria, insostenible cuando los tipos de la FED pasaron del 1% al 5,25%.

Como dice John Authers, “Signs of euphoria suggest equity bulls are on borrowed time”.

Todo tiene un fin, y cuanto más tiempo pase, peor. En resumen, para mí el peor indicio para 2018 es el excesivo optimismo con el que empieza.