Narayana Kocherlakota es el Presidente de la Reserva Federal de Minneapolis; es uno de los tres miembros del FOMC que votaron en contra de la última resolución tomada en día 9 de agosto.

Mr Kocherlakota ha emitido un comunicado oficial en el que se explica: "Why I Dissented".

Las razones de Kocherlakota son clarísimas: Una, que la inflación ha aumentado desde noviembre. Dos, que el paro ha disminuido desde entonces. En noviembre dice que sí había razones para relajar la política monetaria (QE2), pero que una vez cambiados los datos, ya no. Esto es totalmente cierto. Él mismo da los datos:

- La inflación que, según él, debe medirse por el deflactor del consumo privado sin alimentos y energía (PEC less energy and food)

personal consumption expenditure (PCE) inflation rose notably (sic) in the first half of 2011, whether or not one includes food and energy.ha subido de una tasa anual del 1% al 1,3%. ¡Oh terror!

- El paro (la tasa de), que estaba al 9,8% en noviembre, ha bajado en julio al 9,1%.

Terrible: no me extraña que Mr. Kocherlakota disienta. No es para menos. Según él, no hay razón para hacer más fácil el acceso a la liquidez, que es lo que ha hecho la FED diciendo que el tipo de interés seguriá en niveles "excepcionalmente bajos mientras se prolongue la debilidad, quizás hasta mediados de 2013".

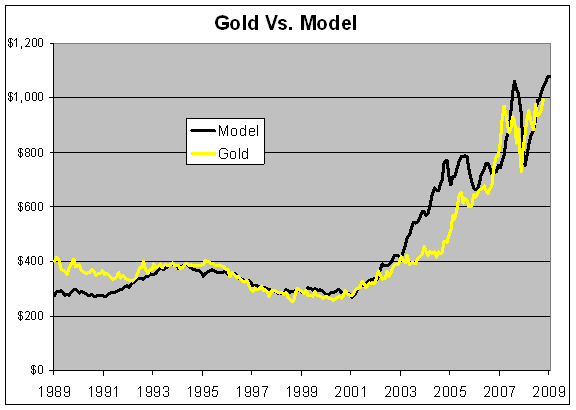

La verdad es que pintas los datos en un gráfico y ese señor queda en el más espantoso de los ridículos:

La línea fusia es el deflactor del consumo que, como ven, sube peligrosamente a un nivel que, sin embargo, sigue estando muy por debajo de su nivel medio histórico.

La línea fusia es el deflactor del consumo que, como ven, sube peligrosamente a un nivel que, sin embargo, sigue estando muy por debajo de su nivel medio histórico.Las otras dos curvas son las rentabilidades del bono del Tesoro a 10 años normal y el TIP, protegido contra le inflación. Ambos también están a niveles excepcionalmente bajos (sobre todo el TIP, que ha bajado por debajo de cero). En otras palabras, hay tanto miedo a la inflación -según Kocherlakota- que la gente prefiere una rentabilidad negativa con tal de tener algo líquido y seguro. La alternativa preferida es cobrar un mero 2,3% a 10 años, también un signo inequívoco de pánico a la hiperinflación.

¿Por qué el TIP se ha puesto por debajo de cero? parece ser que la avalancha hacia los fondos de inversión líquidos ha sido de tal magnitud que se estima que unos 50 mm de $ han salido de bolsa y han ido a esos fondos.

No sólo la demanda de liquidez está de nuevo arrasando en los mercados, sino que la economía casi seguro se dirige a una recaída en recesión por esa retirada del dinero de al circulación. Y lo primero que debería mirar el banco central es el futuro, no el pasado. Las argumentos de este miembro del FOMC son un poco ridículos, pero además están fijando el pasado, y están probablemente yendo a peor en los próximos meses.

Para ver con mayor optimismo el futuro, deberíamos ver, como mínimo, unos tipos de interés de los bonos estatales más altos, señal de que el dinero va en busca de más riesgo y rentabilidad. Pero lo que se ve ahora es rentabilidades que bajan cada vez que sale un dato malo de la economía, y fugaces y cortas especulaciones bursátiles de gran volatilidad.

¿Qué pasará en la próxima reunión del FOMC, si las cosas van a peor, y se plantean medidas más contundentes? recuerden que el comunicado oficial hacía una vaga reserva a esa posibilidad:

The Committee discussed the range of policy tools available to promote a stronger economic recovery in a context of price stability. It will continue to assess the economic outlook in light of incoming information and is prepared to employ these tools as appropriate.Pues ése es el drama: que los disentidores serán más, y eso horroriza al Presidente de la FED. La reciente votación, ganada por 7 a 3, no se ve desde hace casi 20 años. Ya en el texto votado el día nueve se adivinan grandes esfuerzos para alcanzar un consenso (se adivinan en la ambigüedad calculada).