Aquí, Martin Wolf expone un excelente artículo sobre siete reformas para enderezar el capitalismo. Ya oigo las voces de los que piensan que lo mejor del capitalismo es que está moribundo: así se le podrá rematar. Sin embargo, el capitalismo, que no es más que el resultado de la libertad económica, no puede morir si no es por la decisión política de implantar "la propiedad del estado de los medios de producción", programa marxista que se llevó a cabo en la URSS y luego en otros lugares, con los desastres y penalidades ya sabidos.

Es decir, que quede claro que mientras haya un atisbo de libertad de decisión económica, por muy vigilada que esté, habrá capitalismo. El capitalismo es un resultado de una evolución y de unos factores culturales que empujan a una sociedad hacia él. No es el diseño de una mente genial, es evolución humana, que prioriza la coordinación de iniciativas a través de los mercados. Aunque no sea diseño humano, puede compararse por su alternativa histórica (contrastada hasta la saciedad), y ver por qué esta nunca funcionará: no hay gestión centralizada posible de los miles de millones de "bits" de información que circulan por los mercados y que cambian constantemente (Hayek).

|

| Manifiesto comunista |

Sin embargo, la tentación a la alternativa siempre estará ahí, más o menos larvada. Schumpeter decía que la opulencia del capitalismo tendía a crear una clase intelectual, ociosa, hostil a él, aunque fuera el epítome de la productividad capitalista.

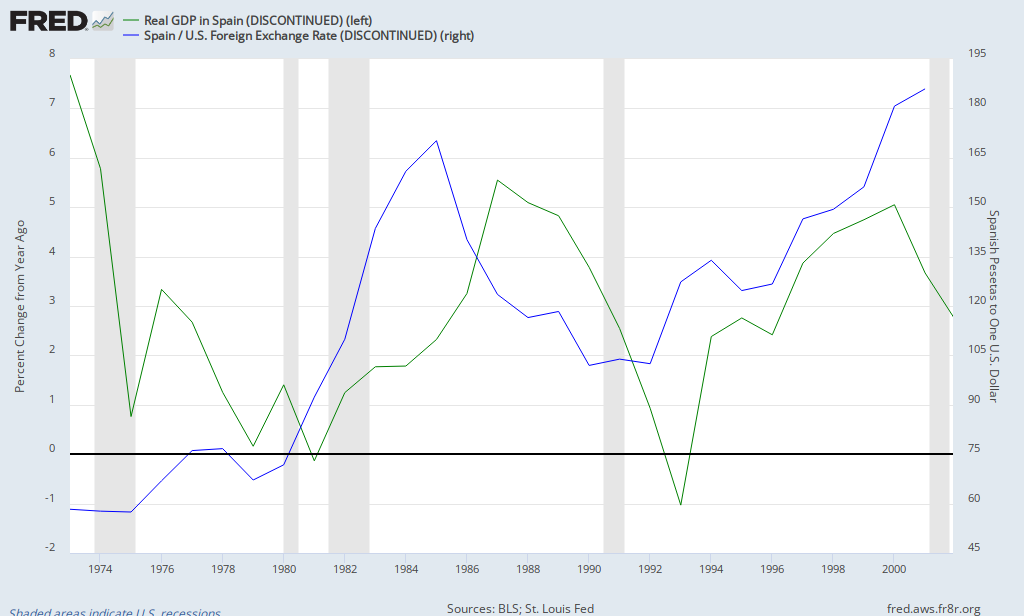

Es difícil, sino imposible, que el capitalismo florezca en toda su extensión en un ambiente social hostil, que propicia gobiernos hostiles a la libertad económica. Por ejemplo, un país como España, donde desde distintas e incluso antagónicas fuerzas e instituciones (gobiernos de signo opuesto, nacionalismos, partidos, etc) se enseña o se permite enseñar que el capitalismo es una aberración que pasará a la historia, es un país que siempre tendrá fricciones entre su sociedad y su bienestar económico. Pero sobre eso hay mucha tela que cortar, yo les recomiendo la serie de artículos de César Vidal en Libertad Digital sobre la izquierda española y la Iglesia católica, una como reflejo en negativo de la otra; pese a algunos errores, su lectura descubre muchas verdades. Ideológicamente somos hijos de la Iglesia, pero es que la izquierda, enemiga a muerte de la Iglesia, a cogido reflejos y modos de ella, como el monopolio de la verdad: la democracia única verdadera es la que creó el PSOE. En eso son más humildes los comunistas, que no pretenden ser demócratas.

Y no solo España, en Europa entera duerme la tentación marxista, ese fantasma que, decían Marx y Engels en su Manifiesto Comunista, recorre Europa. Lo decía en 1848, en una de esas crisis que hizo levantarse en todos los países la Revolución socialista, y que Marx aprovechó para inspirarse para las futuras.

Vuelvo a Marttin Wolf, que es un artículo práctico, con soluciones. Siete propuestas de las que sólo voy a resaltar algunas, pues las demás me parecen menos acertadas (no veo que la distribución tenga que ver con la estabilidad, a revés. No logro encontrar la relación entre crisis y distribución de la renta. Si se quiere promover la igualdad, que no se haga en nombre de la estabilidad).

La primera es macroeconómica: como decía Minsky, el capitalismo es esencialmente inestable. Todo periodo prolongado de bienestar y crecimiento alienta la valentía y el menosprecio del riesgo. Esto es inherentemente humano, y muchas veces ha sido alentado por las instituciones, proclives a ver en las burbujas especulativas un triunfo político.

En las fases iniciales del progreso,

Dice Minsky (vía Wolf):

The late Hyman Minsky, in his masterpiece, Stabilizing an Unstable Economy, provided incomparably the best account of why this theory is wrong. Periods of stability and prosperity sow the seeds of their downfall. The leveraging of returns, principally by borrowing, is then viewed as a certain route to wealth. Those engaged in the financial system create – and profit greatly from – such leverage. When people underestimate perils, as they do in good times, leverage explodes.

Finance then progresses from what Minsky called “hedge”, in which interest and principal is repaid out of expected cash flow, to “speculative”, in which interest is paid out of cash flow but debt needs to be rolled over, and finally to “Ponzi”, in which both interest and principal is to be paid out of capital gains. Does this sound familiar? It certainly should.

La ceguera, el pensar que los demás están consiguiendo más que uno, la competencia por la supervivencia del más fuerte y el aniquilamiento del adversario, llevan a sostener el crecimiento de los activos a base de más y más endeudamiento.

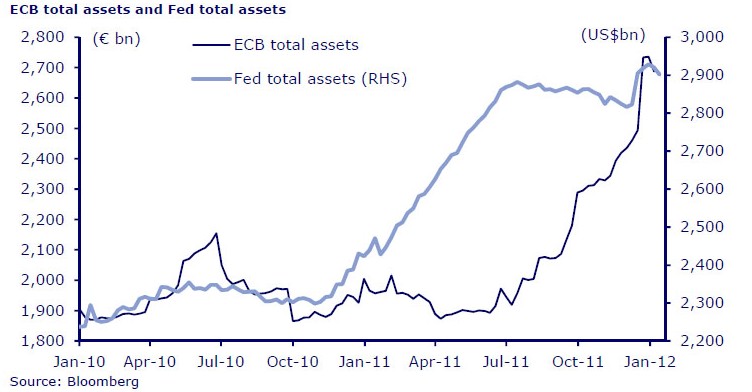

La respuesta a esto, como todas, no es perfecta: hay que limitar férreamente el tope de apalancamiento y no permitir que se sobrepase. La ratio Activos/ capital propio alcanzó, antes de la crisis, un nivel superior 30, más alto que antes de la crisis de 1929. Wolf propone que no se llegue a 10 en ninguna circunstancia. A la vez, los bancos centrales deben de mirar más de cerca a la estabilización financiera, y no sólo a la estabilidad de la inflación. La crisis reciente no fue provocada por la inflación de bienes, si jo por los desmanes financieros, alentados por una relajación monetaria que se justificaba en la baja inflación.

La segunda y última que voy a comentar es financiera. Wolf propone separar drásticamente la banca al por menor y la estabilidad del sistema de pagos de la banca de inversión. Finalmente, propone acabar con la ficción de que el ahorrador entiende algo de los productos en que le están colocando sus ahorros, y debe ser protegido contra la asimetría -abismática- en la información entre cliente y agente inversor (si es que hay solo uno).

De nuevo, se trata de esa dicotomía entre los mercados financieros y los reales. La crisis ha mostrado que no se conducen por las mismas reglas, como veíamos hace años en

miguelnavascues en "des-endeudamiento-desapalancamiento", siguiendo a G. Cooper, cuyo libro sigo recomendando . Unos son estables porque fluctúan suavemente, y tienen a reequilibrarse solos. Otros son inestables y excesivos, y cuando son dominados por la especulación en un solo sentido, crean burbujas y crisis. Sin embargo, son necesarios para financiar proyectos inciertos a largo plazo que luego sientan las bases de granes avances.

El capitalismo es la única alternativa: no hay "tercera vía". Es sinónimo de "Libertad de elegir", la única libertad de verdad contrastada. Sin él se reducen las posibilidades vitales a cero. Su desprestigio -y de la la palabra Burgués- viene de Marx y sus secuaces, y, como decía el historiador François Furet, en EEUU no existe el término burgués como insulto. Es un característica europea.