"How can I know what I think until I read what I write?" – Henry James

viernes, 26 de enero de 2018

La verdad sobre el empleo en la EPA

jueves, 25 de enero de 2018

Draghi se coge un rebote con el dólar

“Draghi respondió al secretario del Tesoro de Estados Unidos, Steven Mnuchin, quien dijo en Davos el miércoles que un dólar más débil era bueno para el comercio estadounidense, rompiendo con la política de dólar fuerte de las administraciones estadounidenses anteriores. La intervención de Mr Mnuchin reavivó las especulaciones de que Washington intentará devaluar el dólar para impulsar las ventas de exportación como parte de su agenda "América Primero". (FT)

martes, 23 de enero de 2018

Tic tac. ¿Cuanto queda?

Ayer publiqué un artículo que era un resumen muy ponderado del FMI sobre las perspectivas. Nadie hizo mucho caso. Quizás porque estamos en una fase de euforia creciente que no corroborará el mensaje prudente del FMI, yy menos el más pesimista de Ambrose Evans-Pritchard y de Jeremy Grantham, una visión más realista, creo, del recorrido que le queda a La Bolsa para derrumbarse . Porque no habrá “ajuste fino”. Descartenlo. Grantham es un analista del mercado del que vamos a resumir aquí cómo lo ve: los interesados en su minuciosa metodología pueden leer su artículo entero citado:

Summary of my guesses (absolutely my personal views)

■A melt-up or end-phase of a bubble within the next 6 months to 2 years is over 50%.

■If there is a melt-up, then the odds of a subsequent bubble break or melt-down are very, very high, i.e., over 90%.

■If there is a market decline following a melt-up, it is quite likely to be a decline of some 50% (see Appendix). ■If such a decline takes place, I believe the market is very likely (over 2:1) to bounce back up way over the pre 1998 level of 15x, but likely a bit below the average trend of the last 20 years, as the trend slowly works its way back toward the old normal on my “Not with a Bang but a Whimper” fight path.4

Lo que quiere decir que ve un periodo de 6 meses a 2 años en que La Bolsa se acelerará (un índice fiable de catástrofe que todavía no se ha manifestado). Probabilidad, 50%.

Entonces se produciría una reversión con un 50% de caída. Probabilidad, 90%.

Si esa caída ha lugar, entonces el mercado se recuperará hasta el nivel previo de 1998, pero probablemente algo por debajo de la tendencia media de los últimos 20 años. O sea, perdidas de capital irrecuperables para los inversores de la última hora, esos que están ansiosos por no perderse esta ola de optimismo.

Para él los más fiables indicios de exceso de nivel y caída inminente son la aceleración final de la burbuja, la selección hacia los valores más de moda, que son los que “cargan” con las subidas aceleradas, en abandono de los otros...

Es decir, que menos lobos, queridos alcistas. Ayer publiqué un resumen de la visión del FMI muy explicativa. Sí, a corto plazo todo es color rosáceo, pero a más largo plazo, ejem. Deudas acumuladas, niveles demasiado altos de las bolsas, paises con desequilibrios importantes, inoportunidades del plan fiscal de Trump puesto en marcha, y Bancos Centrales decididos a encarecer el dinero.

Pues yo creo más en Grantham.

Así que sigan especulando, ganando dinero, le quedan seis meses dos años de felicidad.

lunes, 22 de enero de 2018

Una visión conjunta del Fondo Monetario Internacional

Perspectivas a corto plazo

Echemos una mirada al entorno actual: ¿cómo se perfila la economía mundial a corto plazo?

Hasta el momento, las principales fuentes de aceleración del PIB son Europa y Asia, con una mejora del desempeño de Estados Unidos, Canadá y algunos mercados emergentes grandes como Brasil y Rusia —que sufrieron una contracción en 2016— y Turquía. Gran parte de ese ímpetu continuará a corto plazo. Las nuevas leyes tributarias adoptadas hace poco por Estados Unidos contribuirán notablemente a su crecimiento durante los próximos años, mayormente gracias a los excepcionales incentivos temporarios de inversión que ofrecen. Este estímulo a corto plazo tendrá efectos de contagio positivos, aunque efímeros, en los socios comerciales de Estados Unidos; ahora bien, al mismo tiempo ahondará el déficit en cuenta corriente estadounidense, hará subir el dólar e influirá en los flujos internacionales de inversión.

No se trata de la “nueva normalidad”

Nuestra opinión es que, aun siendo positiva, la reactivación que estamos observando tiene pocas probabilidades de convertirse en una “nueva normalidad” y enfrenta peligros a mediano plazo que probablemente se agraven con el correr del tiempo. Pensamos que existen varias razones —en cierta medida reflejadas en nuestras proyecciones de crecimiento a mediano plazo— para dudar de la perdurabilidad del ímpetu actual:

- Las economías avanzadas se encuentran a la cabeza del repunte, pero una vez que se cierren las brechas de su producto regresarán a tasas de crecimiento a más largo plazo que, según nuestros pronósticos, estarán muy por debajo de las tasas registradas antes de la crisis. Si bien proyectamos que este grupo crecerá 2,3% en 2018, el crecimiento potencial a más largo plazo sería apenas dos tercios de esa cifra. Los cambios demográficos y la disminución del crecimiento de la productividad plantean dificultades obvias que requieren importantes inversiones en la población y en la investigación. Los exportadores de combustibles afrontan un panorama particularmente sombrío y deben encontrar maneras de diversificar sus economías.

- Las dos economías nacionales más grandes que están alimentando el crecimiento actual y el crecimiento futuro a corto plazo tendrían por delante un enfriamiento. China recortará el estímulo fiscal del último par de años y, según las intenciones que han dado a conocer las autoridades, frenará la expansión del crédito para fortalecer un sistema financiero excesivamente extendido. Como consecuencia de esos planes, el necesario proceso de reequilibramiento que está viviendo el país implica un crecimiento más bajo en el futuro. En cuanto a Estados Unidos, el impacto que pueda tener en el producto un recorte de impuestos en una economía que se encuentra tan cerca del pleno empleo se verá compensado parcialmente por un crecimiento más débil, a medida que desaparezcan los incentivos de gasto temporarios (sobre todo en inversión) y que la creciente deuda federal haga sentir sus efectos negativos con el correr del tiempo.

- A pesar de su importancia para la recuperación, las condiciones financieras distendidas y el respaldo fiscal también han dejado un legado de deuda —a nivel de los gobiernos y, en algunos casos, de las empresas y los hogares— tanto en las economías avanzadas como en las economías emergentes. La inflación y las tasas de interés se mantienen bajas por el momento, pero un alza repentina, motivada quizá por el efecto de políticas procíclicas, complicaría las condiciones financieras a escala internacional y llevaría a los mercados a replantearse la sostenibilidad de la deuda en algunos casos. Los elevados precios de la renta variable también podrían peligrar, con el consecuente riesgo de perturbadores ajustes de precios.

domingo, 21 de enero de 2018

Sobre tipos nivel de interés y pendiente de la curva de rendimientos

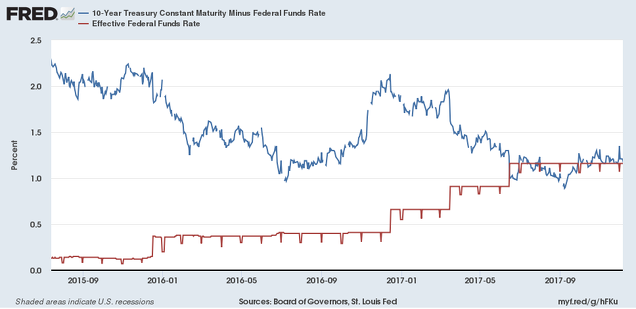

Quiero hacer un comentario rectificando la opinión que expuse en el artículo de Enrique García sobre que los bajos tipos de interés no han supuesto un quebranto para el margen de tipos de los bancos. Yo refutaba el comentario, pero Enrique tenía razón. Efectivamente, como se ve en el gráfico abajo, al menos en EEUU, los niveles más bajos de tipos oficiales -El Federal Fund rate de la FED - Se han compaginado con una curva de tipos bastante amplia, definida ésta como el diferencial o spread entre el rendimiento del bono a diez años del Treasury y él mismo tipo de Federal Fund.

Como se ve, cuando los tipos de la FED estaban en cero, eso no impidió una curva de tipos con márgenes en torno al 2%. A medida que la FED fue subiendo su tipo de intervención, la curvas se fue aplanando - el spread bajando - y ahora el problema es que cuando el FF rate ha llegado al 1%, y con planes de seguir subiéndolo, el spread ha seguido bajando y se ha estancado en un margen estrecho, de 1% aproximadamente.

La intención de la FED era la opuesta. Pensaba que como la economía estaba cerca de su potencial, los tipos a largo tirarían hacia arriba, dada las expectativas alcistas de crecimiento del PIB nominal, con más intensidad que los suaves movimientos del FF rate. No ha habido nada de eso. Es más, la curvas de rendimientos es un problema muy discutido últimamente porque apunta a debilitarse, como lo que eso puede implicar sobre una futurible recesión o no.

La reacción de la curva demuestra que la FED no tiene poder sobre los tipos a largo plazo, que éstos son movilizables por las expectativas sobre la economía. Ni la la “Forward Guidance” hacía tipos más altos ni el anuncio de reversión de la política de compra de bonos para ir vaciando sus cartera formada por la política de QE, ni la expectativa de un crecimiento más allá del potencial, son suficientes para animar los rendimientos a largo plazo.

Sin embargo, creo que el caso ha sido distinto con los paises que han forzado un tipo de interés negativo para las reservas bancarias, porque eso sí que ha afectado a sus márgenes operativos y resultados. Ha forzado a la banca a tomar decisiones “no naturales”, como poner tipos negativos a los depósitos de los clientes, y los márgenes se han estrechado.

Ahora la FED tiene un problema adicional, derivado de la inoportunidad de la política fiscal de Trump, que va a aumentar la demanda más allá del potencial, lo que obligará a las a FED a intensificar su política restrictiva, lo que puede entorpecer la senda de fuerte crecimiento esperado.

En suma, los bajos tipos de interés propiciados por el Banco Central no tienen por qué impedir una curva de rendimientos positiva y rentable.

viernes, 19 de enero de 2018

Optimismo a espuertas

Es decir, 395 días seguidos sin caer más de un 5%.

Escenarios dantescos

Pero si finalmente prevalece el chantaje puigdemoníaco, imaginen esta secuencia infernal: El presidente del Parlament propone a Puigdemont como candidato ausente. El Gobierno recurre y el Tribunal Constitucional suspende la propuesta. A partir de ahí, se abren dos escenarios: en el razonable, se acata la sentencia y se busca otro candidato. En el irracional, se entra de nuevo en la 'vía Forcadell': se ignora al TC, se celebra el pleno y se vota ilegalmente a Puigdemont.

Naturalmente, el Rey no firma el nombramiento ni este se publica en el boletín oficial, ni hay toma de posesión efectiva. Lo que hay es prolongación del 155. Bloqueo institucional. Más querellas, más procesamientos, más encono social y más deterioro económico. En el forcejeo se agota el plazo y se convocan elecciones otra vez. Nueva mayoría independentista, que vuelve a proponer a Puigdedmont. Y así, ¿hasta cuándo?

Pero hay otra posible secuencia que empieza a aletear en el ambiente: aquella en la que Puigdemont consigue burlar a todos y el día 31 aparece en el Parlament, dispuesto a pronunciar su discurso de investidura. El Gobierno se vería en la tesitura de meter a la fuerza pública en el hemiciclo para interrumpir la sesión y llevárselo detenido,o esperar a que lo voten y arrestar a la salida al recién elegido 'molt honorable president' de la Generalitat. Ambas imágenes espeluznantes recorrerían el mundo.

Las consecuencias políticas serían aún peores. Rajoy se dejó gran parte de su crédito el 1 de octubre. Comprometió su autoridad asegurando que no habría votación ni urnas; pero el caso es que se votó, que se metieron impunemente 6.000 urnas por la frontera y que se obligó a la policía y a la guardia civil a hacer el ridículo tratando de impedir lo que ya no podía impedirse. Los efectos para el PP se notaron el 21-D y se ven en las encuestas recientes.

“Nosotros hemos sido los Gatopardos, los Leones; quienes ocupen nuestro lugar serán los pequeños chacales, las hienas; y todos, gatopardos, chacales y ovejas, seguiremos creyéndonos la sal de la tierra.”

miércoles, 17 de enero de 2018

El bitcoin se pega un galletazo

“Hemos podido leer que en Tarragona se ha vendido un piso por 40000 bitcoines, porque el dueño lo ha exigido así. El día de la transacción ese precio equivalía a medio millón de dólares... el día de la operación. Eso es lo que pagó el comprador, ahora bien no sabemos qué cantidad le ha quedado al vendedor después. Si el bitcoin ha subido, pues ha ganado más en dólares, y yo lo que haría es venderlos rápidamente a dólares para garantizar la ganancia. Si el bitcoin ha caído, pues habrá perdido los dólares correspondientes multiplicando por el número de bitcoines.El bitcoin, no nos cansamos de decirlo, es un producto caprichoso que sube y baja como se puede ver en el gráfico del FT de hoy, con la galleta incluida.”

Sobre las burbujas (comentario a un artículo de Jorge Alarcón)

El efecto macro de una burbuja depende del apalancamiento que hay detrás. Si una burbuja está apalancada, y a su vez esa deuda está sobrevendida, y eso forma una cadena alrededor del Mundo, como pasó en 2008, es el momento de preocuparse.

Pero nadie se preocupó. Tu mirabas los cuadros de flujos de fondos de EEUU, y eran maravillosos. Las familias habían multiplicado su activo neto espectacularmente; claro, la deuda se contabilizaba por su nominal, y los activos, las casas, por el precio de mercado. Todo dependía de la sobrevaloración de las casas apalancadas por una banca, que a su vez había vendido esos activos aglomerados en productos irreconocibles, pero con AAA.

O sea, puedes decir que no era una burbuja pero era más o peligrosa que una serpiente gigantesca.

El apalancamiento es una faceta en la que, creo, se centra el peligro de grandes terremotos.

Así que yo no me centraría en si los precios van muy deprisa, etc, sino en el apalancamiento.

Y hoy tengo entendido que es enorme. Claro que si los deudores tienen capacidad de devolver esas deudas...

pero la banca europea no ha salido del estado catatonico, tiene todavía activos-pufos. Así que hay riesgo de que los gobiernos tengan que intervenir otra vez, y éstos han aumentado su deuda una barbaridad.

Hummmm...

¿Hasta donde puede llegar Tabarnia?

“Ciudadanos de Tabarnia, no estoy aquí. No estoy aquí porque los usurpadores de sentimientos, de dinero, de instituciones, de clubs y de banderas han hecho irrespirable este territorio para los amantes de la libertad y el buen humor.

No estoy aquí porque el lugar donde nací se llenó de rufianes que lo trinchan todo, y han dividido Cataluña., pretenden dividir toda España, y también Europa si pueden.

Ya han roto familias, amistades y negocios, y no les importa llevarnos a la ruina más absoluta. Pero por fin, la rosa de Abril, Morena de la Sierra, ha iluminado la catalana tierra de unos anticuerpos capaces de reaccionar ante la epidemia: son los ciudadanos de Tabarnia, que han comenzado el renacimiento, el renacimiento del sentido común.

Han dicho ¡basta! a tantos capullos disfrazados de "segadors". Han dicho basta de envenenar la cabeza de los niños. Basta de incitar al odio al vecino del rellano. Queremos seguir siendo copropietarios del museo del Prado, de la Alhambra de Granada y del Pilar de Zaragoza.

En Tabarnia queremos reírnos con libertad, queremos reírnos de todo y de todos, sin ser perseguidos como traidores. Queremos hacer buenos negocios sin mordidas institucionales. Queremos pasar las navidades sin malas caras. En definitiva, queremos tener al gran Josep Pla en la misma estima que tenemos a los euros.

En Tabarnia cabe todo el mundo. Ya nos apretaremos un poco sin hace falta. Ahora bien, no vengan con tractores, que no cabremos.

"El payaso Boadella", dirán los rufianes. Es cierto, soy un payaso. Pero a su lado soy solo un modesto aprendiz. Porque por mucho que he hecho, por mucho que me he esforzado, por mucho que he trabajado, no he conseguido nunca superarlos. Siempre han ido por delante con sus farsas. Sus golferías son espectaculares. Han hecho del parlamento el auténtico Teatro Nacional de Cataluña. Y como expertos en el engaño con dinero público, la verdad es que no tienen competencia posible.

Pero ha llegado el momento de decir: Señores trinchadores y rufianes, sus bufonadas con nuestro dinero se han acabado. La Tabarnia triunfante, rica y plena, les avisa de que si siguen insistiendo en este proceso destructivo, nuestra actitud será jovial, explícita, pero también muy catalana.

Así... Butifarra a la Cataluña que nos quieren imponer.Ciudadanos: ¡Viva Tabarnia! Que es lo mismo que decir: ¡Visca España!”

martes, 16 de enero de 2018

Bable oficial

En enero de 2009 se incorporaba a la campaña el músico Víctor Manuel, al que acompañan en esta conquista del futuro nombres egregios de la cultura asturiana: Corín Tellado, (ya fallecida) José Angel Hevia, Manuel Busto, Sonia Fidalgo y otras celebridades locales.

Una primera cuestión llamativa es el nombre de la campaña: "Doi la cara pola oficialidá", esa impostación del heroísmo, caiga quien caiga. Dar la cara es arriesgarse a que se la partan a uno . Eppur si muove. "Afrontar el peligro o la responsabilidad, o no eludirlos", según define el 'Diccionario fraseológico documentado del español actual', de Manuel Seco. Efectivamente, dan la cara, caiga quien caiga, aunque lo que cae mayormente es la subvención.

El texto del video de Víctor Manuel es el siguiente:

"Hola, soy Víctor Manuel. Estoy por la oficialidad porque creo que es bueno y que nos va a ayudar a ser mejores, a ser más cultos, a conocer mejor lo que ha sido nuestra historia, nuestra presencia como Asturias desde hace miles de años."

lunes, 15 de enero de 2018

Puigdemont y Junqueras

domingo, 14 de enero de 2018

Rodrigo Rato

sábado, 13 de enero de 2018

Economía del desequilibrio

Siendo T el número de transacciones realizadas en el periodo, P el nivel de precios - fiel resumen de los innumerables precios de cada operación -, M el dinero y V su velocidad de circulación.M*V = P*T

Porque hay un montón de transacciones financieras que no entran en el PIB, y sin embargo se hacen con dinero. Por ejemplo, gran parte de las transacciones financieras. El PIB es la suma de valores añadidos por cada transacción, y las de segunda mano no entran en el PIB, pero sí entran en la M.M*V = P*PIB, lo que ya es una historia muy distinta.

viernes, 12 de enero de 2018

Los mercados de bonos se están moviendo, y pueden revolucionar todo

Louise Yamada, célebre analista técnica de Wall Street, dice que el rendimiento a dos años de Estados Unidos ha estado tocando fondo durante casi una década, pero ha vuelto a los niveles de finales de 2008.Rozó 1.99pc esta mañana, 74 puntos básicos de subida desde septiembre, y en realidad es más alto que el dividendo de acciones promedio en el índice S & P 500.Eso deberia hacer fruncir el ceño a más de uno. "El bono del Tesoro a dos años es el canario en la mina de carbón. Es legítimo decir que el mercado de tipos de rendimiento bajos de bonos de los últimos 36 años ha terminado ", me dijo.

siete de los principales bancos centrales subirán las tasas de interés este año, mientras que la flexibilización cuantitativa (QE) entrará en una contracción total. Las compras de bonos netos caerán a cero en los próximos meses a medida que la "Gran Reducción" reúna fuerza, por debajo de los $ 180bn (£ 132bn) por mes a mediados de 2016. La Reserva Federal de EE. UU. Está liderando el cargo, con planes para reducir su balance a un ritmo acelerado, alcanzando los $ 50 mil millones por mes para fines de este año. "Las condiciones monetarias y financieras más estrictas son un riesgo importante. Creemos que el efecto directo del estrechamiento global en la economía real es limitado, pero correcciones importantes del mercado de activos podrían desencadenar o causar una desaceleración global ", dijo. Los analistas veteranos están claramente divididos sobre dónde estamos exactamente en el ciclo del mercado global. El renombrado "inversionista de valores" Jeremy Grantham dijo la semana pasada a los clientes de OGM que “saltaran con los dos pies”, pronosticando un "derretimiento" de Wall Street de más del 50 por ciento en el corto plazo, seguido por un desplome total después.

El Prof Buiter, un ex miembro del BoE y profesor de la London School of Economics, dice que el paquete de recortes de impuestos y gastos adicionales de la Administración Trump llega en el momento incorrecto del ciclo económico y podría empeorar las cosas, lo que llevaría a un excesivo auge que obligará la Fed a pisar los frenos. "El estímulo fiscal es completamente injustificado. Si el estímulo resulta ser mucho más grande de lo esperado, la Fed podría tener que abandonar su máscara pacifista y dócil y volverse mucho más agresiva, y podría fácilmente 'asesinar' la expansión ", dijo a The Daily Telegraph.

jueves, 11 de enero de 2018

Se vende un piso en bitcoines

Gráfico tomado de Cullen Roche

lunes, 8 de enero de 2018

El mercado de acciones, por Cullen Roche

Con el el tiempo, los mercados financieros se han centrado menos en atender las necesidades reales de las empresas y más en atender las necesidades de beneficios de Wall Street. Y Wall Street transmite este mensaje todos los días aprovechando nuestros sesgos de comportamiento receptivos al falso sueño de un plan de hacerse rico rápidamente en los mercados. Después de todo, si te pidieran diversificarse, ser menos activo, pensar a más largo plazo, etc. probablemente ganarías menos dinero.Existe un conflicto de intereses inherente en el modelo de ganancias de Wall Street y en muchos de los productos que ofrecen. El resultado de todo esto es que los mercados financieros se parecen mucho más a un casino en estos días que a un intercambio de capital, operaciones de cobertura y asignación de ahorros. Invertir (o asignar los ahorros) es muy diferente de los juegos de azar. La asignación de ahorros en los mercados financieros es una participación en un juego de suma positiva en el que es probable que las probabilidades estén a su favor durante largos períodos...Sabemos, empíricamente, que la inversión a largo plazo en acciones y bonos es un juego de suma positiva con un resultado positivo. Sin embargo, los esfuerzos como la ruleta o la negociación diaria son juegos de suma negativa que tienen probables resultados negativos. En otras palabras, cualquier esfuerzo en los mercados financieros que involucre transacciones a corto plazo tenderá a parecerse más a los juegos de azar que a la inversión porque se incrementa la probabilidad de un resultado negativo.

El papel del rey, crucial, debe ser protegido por el gobierno

domingo, 7 de enero de 2018

"¿Debemos esperar de 2018 la bonanza de 2017?

Cullen Roche tiene un artículo titulado “The State of the Trump Buble” que tiene cierta conexión con lo que estamos diciendo. En él pone en relación la subida de La Bolsa con la subida empinada del Sentimiento del Consumidor, sirviendo este como muestra de la euforia reinante. La coincidencia es asombrosa, en una prueba más que los niveles bursátiles se deben más a los animal spirits que al estado y las expectativas de la economía real. Naturalmente, se puede invertir el argumento y decir que lo que se demuestra es un efecto riqueza de La Bolsa en el Sentimiento del consumidores, pero esto no invalida el argumento,

Es claro que hay, después de la crisis, una correlación entre ambos no vista antes, que nos habla de un efecto riqueza (o bien, al contrario, de un efecto especulador por la mejora del sentimiento), que de todas formas dan una cierta sensación de burbuja. ¿O no? A esto lo llama Cullen “La burbuja Trump”.

Sin embargo, el Banco de Japón está decidido a revertir su política expansiva.