Hace un porrón de años fui a la OCDE para el examen de Turquía, examen que se hacía para todos los países miembros. El de Turquía tenía un carácter especial, pues iba más allá más de la economía. Turquía era el miembro más mimado de las OTAN, y eran muy sensibles a las críticas de su gestión económica. Entonces, como ahora, Turquía tenía una inflación similar, debida a que el Banco de Turquía financiaba toda la deuda pública emitida, sin cortapisas ni recelos. Sin embargo, la deuda no es muy alta:

"How can I know what I think until I read what I write?" – Henry James

jueves, 7 de julio de 2022

Turquía, un País semifallido

Hace un porrón de años fui a la OCDE para el examen de Turquía, examen que se hacía para todos los países miembros. El de Turquía tenía un carácter especial, pues iba más allá más de la economía. Turquía era el miembro más mimado de las OTAN, y eran muy sensibles a las críticas de su gestión económica. Entonces, como ahora, Turquía tenía una inflación similar, debida a que el Banco de Turquía financiaba toda la deuda pública emitida, sin cortapisas ni recelos. Sin embargo, la deuda no es muy alta:

martes, 5 de julio de 2022

EEUU. Desequilibrios

Y por arrastre de éste, un déficit exterior lógico, por la expansión de la demanda interna,

No hay duda que los desequilibrios señalados y el exceso de inflación piden una corrección de la demanda interna que probablemente causarán una recesión significativa. Esto no es nuevo en EEUU: la reacción de la FED contra la inflación ha solido ser las causa de casi todas las recesiones. Véase en el siguiente gráfico que las zonas grises están casi siempre precedidas de una subida del tipo de interés de la FED.

sábado, 2 de julio de 2022

Keynes en vivo. La guerra perdida de la FED

Demostrando que el pánico se ha adueñado de los mercados. Por eso las bolsas caen, y seguirán cayendo si el sentimiento continúa: no hay consumo ni inversión.

Ahora, la FED trata de que las dos líneas vuelvan a su estado deseado de un deflactor o inflación del 2%, para lo que ha contraído la línea verde, oferta monetaria M2. La inflación del PIB ha llegado a un 6% (distancia entre el PIB nominal y real), lo que hace predecir una recesión dura para reducirlo al 2%. Lo malo es que la oferta monetaria no es fácil de controlar por la FED. Depende de la banca y de su crédito, que es imprevisible. La FED no hace más que un control indirecto y de efectos sobre la Economía retardados. No es fácil reducir la inflación sin afectar a la economía real.

Después de las cumbres

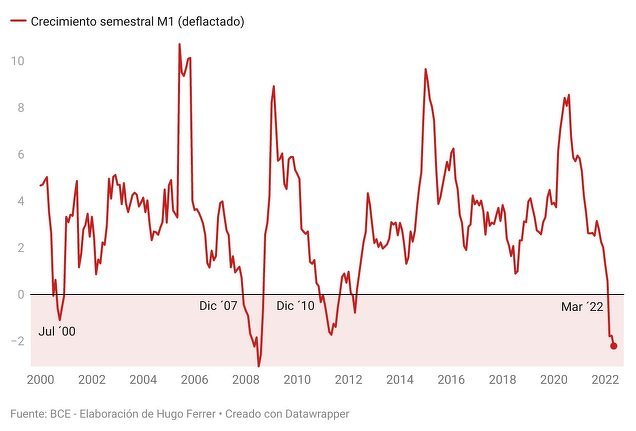

Después de las cumbres del G-7 y de la OTAN, que han servido más para consumo interno europeo - no creo que a los ciudadanos de EEUU les preocupe mucho la OTAN -, todo sigue más o menos igual en lo esencial. Lo esencial es que seguimos soportando a Putin, que se regodea del daño que nos está haciendo con la subida de precios de materias primas, que determinan con toda gravedad nuestra economía, atrapada en la inflación y una recesión anunciada. Como dice Hugo Ferrer, la M-1, oferta monetaria del BCE, está cayendo plomo porque el banco ha decidido frenar sus fuentes de liquidez para combatir la inflación. Reproduzco aquí su gráfico, un indicador fiable de lo que se nos viene encima.

La M-1 es el efectivo líquido más los depósitos a la vista, que son el componente importante. Estos depósitos los genera la banca cuando concede créditos, pues cada crédito nuevo supone la apertura de un depósito o pasivo (y la contrapartida en el activo) que inmediatamente se convierte en un instrumento de pago que entra en la circulación del dinero. Todos pagamos con nuestros depósitos, aunque sea con efectivo que hemos sacado de nuestra cuenta.

La caída de los depósitos es pues la contrapartida de la caída del crédito y otros activos bancarios, ya sea porque su demanda ha caído, ya sea porque la oferta bancaria lo ha hecho. La oferta de crédito puede caer por el empeoramiento de las expectativas, que incitan al banco a pedir condiciones más duras, subiendo los tipos o exigiendo un colateral más duro. Esto se puede ver agudizado por la incertidumbre sobre la inflación, que no para de subir y por ello de contraer la renta real de los potenciales demandantes de crédito, una razón más para que el banco tenga dudas sobre su devolución.

Por lo tanto, sí es un bueno indicador adelantado del futuro de la economía real.

Los bancos centrales hicieron bien su trabajo durante la Pandemia, aumentando su oferta de liquidez mediante la adquisición de deuda pública, absolutamente necesario cuando el PIB mundial se contrajo abruptamente debido al confinamiento. En esos casos de total incertidumbre, la demanda de atesoramiento se dispara, cayendo la velocidad de circulación de la liquidez, que el banco central ha de ofrecer masivamente para restituir la confianza en los agentes económicos, entre ellos los bancarios.

Pero después vinieron la dislocación de los precios de materias primas y, sobre todo, la guerra, que extiende sobre nosotros una sombra de incertidumbre total. Se habla de stanflación, y es lógico porque la subida de precios de la base de la oferta produce contracción (escasez de recursos) e inflación.

Duros tiempos dependientes del resultado de la guerra, y de lo que Putin decida sobre sus monopolios de materias primas. Estamos atrapados.

martes, 28 de junio de 2022

Panorama que se avecina

El riesgo sobre los Bunds alemanes tocó brevemente los 250 puntos, más que cuando las élites italianas seleccionaron a Mario Draghi para salvar el país. Tales niveles recuerdan el fermento revolucionario de la Liga y el Movimiento Cinco Estrellas de Beppe Grillo en 2017, esa primavera salvaje de Roma que más tarde se extinguió silenciosamente al estilo italiano.El fondo especulativomás grande del mundo detecta problemas. Bridgewater de Ray Dalio ha duplicado las apuestas contra los bancos europeos y otras acciones en los últimos días, revelando posiciones cortas por valor de $10.500 millones en 28 empresas. Estos incluyen el Banco Santander y el Banco Bilbao Vizcaya Argentaria de España, Intesa Sanpaolo de Italia y BNP Paribas de Francia.“Las tasas de mercado ya alcanzaron un nivel que, de mantenerse, podría poner a prueba la sostenibilidad de la deuda italiana bajo supuestos de crecimiento bajista”, dijo Silvia Ardagna de Barclays. La dinámica de la deuda “se vuelve peligrosa” si la tendencia de crecimiento cae por debajo del 0,8 %.Buena suerte con eso. Incluso el 0,8% está muy por encima de la media de los últimos 20 años.Dijo que la única manera de que Italia evite una crisis de solvencia a largo plazo es a través de una reforma radical de la economía italiana. Buena suerte en eso también si la ultraderecha Fratelli d'Italia, que lidera las encuestas, toma el poder el próximo año al frente de una coalición antisistema.

La OTAN en España

Los afortunados del mundo occidental que pertenecen a la llamada generación “boomer” han vivido uno de los periodos más benignos de la historia. Ni guerras globales, ni revoluciones, ni desastres económicos incontrolables, ni epidemias que no puedan ser tratadas, sino riqueza y esperanza de vida crecientes. Los valores más suaves y la moral más relajada se adaptaban a esta era de seguridad, ya que las virtudes más estrictas parecían obsoletas. Ese tiempo ha terminado.Occidente se enfrenta a un nuevo tipo de enemigo depredador, que combina la criminalidad con la ideología. Vemos esto en Rusia y China. Si solo nos enfrentáramos a regímenes corruptos, podríamos intimidarlos o sobornarlos. En cuanto a las contiendas ideológicas, las hemos ganado antes. Pero los enemigos de hoy combinan la crueldad de la mafia con un amargo resentimiento ideológico hacia Occidente. Y dominan herramientas tecnológicas que en el 1984 de Orwell eran mera fantasía. Robert Tombs, The Telegraph

lunes, 27 de junio de 2022

El impago de Rusia

Anton Siluanov, el ministro de Finanzas, calificó la situación de “farsa”. También hizo una oferta de última hora para pagar $ 40 mil millones de deuda soberana pendiente con rublos, una medida que los acreedores ya descartaron.Entonces, sí, un incumplimiento de la deuda es en cierto modo simbólico, pero en gran medida porque subraya el dramático declive de Rusia de un país celebrado por su economía de "fortaleza" a un caso perdido económico y político.Pero es mucho más que eso, incluso. Siluanov sabe que las ramificaciones potencialmente se extienden mucho más. Todo esto tiene que ver con el acceso de Rusia a los mercados financieros internacionales y cualquier cosa que deteriore su reputación, por muy fabricada que sea, con prestamistas extranjeros hará que al Kremlin le resulte más difícil obtener préstamos de ellos.Al afectar las calificaciones de la deuda del país, no solo hace que sea más difícil acceder a la financiación, sino que también se vuelve más costoso pedir prestado y debido a que fue el Tesoro de los EE. los acreedores extranjeros pueden comenzar. Esto significa que Moscú podría quedar fuera del sistema financiero mundial durante años, posiblemente incluso décadas, predice Ash.La idea de que Estados Unidos está moviendo los hilos cuando se trata de la influencia financiera de Rusia enfurecerá a Putin, pero no hay duda de que es un recordatorio oportuno de quién es la verdadera superpotencia en esta batalla.El presidente de Rusia ha afirmado que las sanciones son una "espada de doble filo" que son más dolorosas para Occidente que para Rusia, ya que Moscú comienza a reducir el suministro de energía, empujando a la economía de Europa a una era de estancamiento prolongado.

sábado, 25 de junio de 2022

La Pax Americana ha muerto

Los afortunados del mundo occidental que pertenecen a la llamada generación “boomer” han vivido uno de los periodos más benignos de la historia. Ni guerras globales, ni revoluciones, ni desastres económicos incontrolables, ni epidemias que no puedan ser tratadas, sino riqueza y esperanza de vida crecientes. Los valores más suaves y la moral más relajada se adaptaban a esta era de seguridad, ya que las virtudes más estrictas parecían obsoletas. Ese tiempo ha terminado.

Occidente se enfrenta a un nuevo tipo de enemigo depredador, que combina la criminalidad con la ideología. Vemos esto en Rusia y China. Si solo nos enfrentáramos a regímenes corruptos, podríamos intimidarlos o sobornarlos. En cuanto a las contiendas ideológicas, las hemos ganado antes. Pero los enemigos de hoy combinan la crueldad de la mafia con un amargo resentimiento ideológico hacia Occidente. Y dominan herramientas tecnológicas que en el 1984 de Orwell eran mera fantasía. Robert Tombs, The Telegraph

Sí, los buenos tiempos de paz y prosperidad se han ido. Vamos sin remedio a un mundo más inestable y peor en todos los aspectos. Tenemos gobernantes, de derechas o de izquierdas, incapaces de garantizar las necesidades mínimas, como la energía, que lleva camino de un racionamiento muy severo. El Presidente de España se ha enajenado, por una decisión inexplicable, a nuestro proveedor más seguro de gas natural.

La Guerra de Putin es un signo de que el dominio de EEUU sobre el Mundo occidental ha tocado a su fin.

La Pax Americana, desde la Segunda Guerra Mundial hasta tiempo recientes, desde un punto de vista histórico ha sido un período excepcional, sólo comparable a la Pax Romana. Con la diferencia de que EEUU nunca ha tenido que invadir nación alguna para ser él cabeza visible de un Imperio que no era Imperio. Su dotación armamentista, su eficacia en la organización, su economía de medios, el apoyo de su pueblo pese a ser una democracia abierta, el consenso básico social y político, han sido algunas de las razones que explican la victoria total sobre el comunismo tras la guerra fría. (La doctrina que difundió EEUU como explicación de su política exterior fue que si los pueblos se dedicaban a la economía libre, olvidarían rencillas y agravios y abandonarían la guerra.)

Esa victoria fue mal interpretada por algunos como “el fin de la historia”, interpretación según la cual el mundo se iba a pasar con armas y bagajes al capitalismo vencedor. Esto confirmaría la doctrina americana, acabaría con todas la guerras planetarias y las naciones, descubierto el camino, sólo se dedicarían a buscar el bienestar para sus pueblos.

La Globalización parecía dar una cierta razón a este argumento, aunque como sabemos fue un simple teatrillo temporal tras el cual se desarrollaban fuerzas adversas que no tardaron en mostrarse. Estas fuerzas tenían motivaciones religiosas o ideológicas, que no aceptaban de buen grado la doctrina americana, para ellos una excusa para el dominio de Mundo.

EEUU, mientras tanto, empezó a perder empuje y mostró cada vez más divisiones. Ya no es la potencia hegemónica, como demuestra la Guerra de Ucrania. EEUU ve impotente como su enemigo en la Guerra Fría da testimonio de que no le temía, tras unos años, de Globalización, en que parecía que Rusia se hundía sin remedio. Pero Rusia es la contratación empírica de que no todos los países sólo quieren el bienestar de su pueblo. La clase dominante forma un gobierno extractivo (Acemoglu), que sólo se ha dedicado a exportar materias primas para fortalecer su ejército. Su PIB apertura capita es muy inferior al español.

Otra prueba empírica de que la doctrina americana de paz por progreso es China. China fue quizás el gran error de EEUU cuando Nixon visitó en 1972 la China atrasada y la convenció de que participará en el mundo de economía y comercio libre. No cabe duda de que la intención era hacer un aliado contra el poder, se suponía que invencible, de la URSS. El “éxito” de Nixon fue crear un monstruo económico que invadió el mundo con sus productos y de paso creó una fuerza militar mayor que la de EEUU, que enseña sus garras con gran seguridad.

viernes, 24 de junio de 2022

Error fatal: bajar impuestos para “compensar” la inflación

jueves, 23 de junio de 2022

Un país sin banco emisor puede convertirse en tercermundista

“Un país ha de tener su propio banco emisor para no convertirse en un país tercermundista.”

La pregunta crucial de de Grauwe/Wolf es:

Por qué el Reino Unido, que tiene una deuda superior a la nuestra, paga un tipo de interés un 2% inferior al nuestro? ¿Por qué, como se ve en la caricatura del FT, España se hunde con una deuda notoriamente inferior a la del RU?

Traduzco aquí, simplemente, el sumario que ofrece de Grauwe, que no nos entra en la cabeza:Al entrar en una unión monetaria un país degrada su deuda nacional en un sentido fundamental: deja de ser el emisor de la moneda en que se endeuda. Como resultado, los mercados pueden forzar al país a ir a la suspensión de pagos.

Esto hace estas uniones frágiles y vulnerables al criterio del mercado. En este sentido, la deuda de un país emisor se ha degradado a la categoría de país emergente.Cuando un país decide, alegremente, (por ejemplo España) ceder su soberanía monetaria, el inversor ya no teme solamente el riesgo de pérdida de capital; teme que en ese mercado, un día, no haya dinero, porque huya del país, sin que el principal "fabricante" lo reponga: entonces desaparece bruscamente la demanda de deuda. Pues el dinero no lo emite el estado endeudado, sino otra entidad, el BCE, que le importa una higa si hay dinero o no para vender deuda española. O que incluso, puede, en nombre de una teoría perfectamente ortodoxa, dejar de emitir para no alimentar la inflación.

El riesgo de liquidez es mucho más brusco en los ajustes que provoca. Como sabemos, cuando falta liquidez, no hay gradual caída de precios, hay desplome. En el caso del Reino Unido, hay una variación de precio (que puede llegar a la hiperinflación) gradual, en el caso de España hay una suspensión brusca de pagos porque la demanda de deuda un día desaparece.

Entonces, como dice Grauwe/Wolf, el país que se somete a una unión monetaria es un país bajo un sistema como el Patrón oro (Ese de nuestros amiguitos freakies), que no permite reponer la liquidez si un día desaparece. Es un país forzado a suspender pagos y/o quebrar (O bien a someterse a una disciplina fiscal exterior).

miércoles, 22 de junio de 2022

La culpa no es de la deuda pública, sino de las debilidades del BCE

También se aprecia como, al principio del euro, el spread era cero, denotando la confianza de los mercados en que el BCE no iba a permitir que se separaran.

Pese a ello, fue muy aplaudido por los libertarios, Rallo & al, en un artículo tristemente titulado “Ya era hora”. Otros que no tienen ni puta idea.

“Un país ha de tener su propio banco emisor para no convertirse en un país tercermundista.”

La pregunta crucial de de Grauwe/Wolf es:

Por qué el Reino Unido, que tiene una deuda superior a la nuestra, paga un tipo de interés un 2% inferior al nuestro? ¿Por qué, como se ve en la caricatura del FT, España se hunde con una deuda notoriamente inferior a la del RU?

Traduzco aquí, simplemente, el sumario que ofrece de Grauwe, que no nos entra en la cabeza:Al entrar en una unión monetaria un país degrada su deuda nacional en un sentido fundamental: deja de ser el emisor de la moneda en que se endeuda. Como resultado, los mercados pueden forzar al país a ir a la suspensión de pagos.

Esto hace estas uniones frágiles y vulnerables al criterio del mercado. En este sentido, la deuda de un país emisor se ha degradado a la categoría de país emergente.Cuando un país decide, alegremente, (por ejemplo España) ceder su soberanía monetaria, el inversor ya no teme solamente el riesgo de pérdida de capital; teme que en ese mercado, un día, no haya dinero, porque huya del país, sin que el principal "fabricante" lo reponga: entonces desaparece bruscamente la demanda de deuda. Pues el dinero no lo emite el estado endeudado, sino otra entidad, el BCE, que le importa una higa si hay dinero o no para vender deuda española. O que incluso, puede, en nombre de una teoría perfectamente ortodoxa, dejar de emitir para no alimentar la inflación.

El riesgo de liquidez es mucho más brusco en los ajustes que provoca. Como sabemos, cuando falta liquidez, no hay gradual caída de precios, hay desplome. En el caso del Reino Unido, hay una variación de precio (que puede llegar a la hiperinflación) gradual, en el caso de España hay una suspensión brusca de pagos porque la demanda de deuda un día desaparece.

Entonces, como dice Grauwe/Wolf, el país que se somete a una unión monetaria es un país bajo un sistema como el Patrón oro (Ese de nuestros amiguitos freakies), que no permite reponer la liquidez si un día desaparece. Es un país forzado a suspender pagos y/o quebrar (O bien a someterse a una disciplina fiscal exterior).

lunes, 20 de junio de 2022

Elecciones andaluzas

La FED se pone dura. Sube tipos y endurece su mensaje

Hugo Ferrer tiene razón: la recesión se ve. EEUU entra en recesión porque la FED se ha dejado de ambigüedades y ha decido entrar a saco contra la inflación. Otra cosa hubiera sido poner en peligro su prestigio antiinflacionista, que es su único activo. Ha elegido entre recesión y estabilidad, y creo que lo ha hecho en razón de lo que más preocupa al pueblo americano. No tenía otro remedio. Ahora bien, como en los años 70 (véase gráfico) y la subida brutal del precio del petróleo, esta lucha antiinflacionista va tener un coste enorme en la economía real y el paro, porque la inflación tiene su origen en las materias primas, no es de raíz de consumo, lo que quiere decir que arrastra una rigidez a la baja difícil de combatir con la política monetaria.

La lucha antiinflacionista en los setenta fue durísima en términos de caída de demanda y aumento del paro. Paul Volcker la persiguió con determinación, lo que tuvo un coste severo, pues además el dólar se apreció mucho (efecto tipos de interés y efecto Ronaldo Reagan), lo que abarató las importaciones y encareció las exportaciones.

¿Va a ser Jerome Powell un Paul Volcker? De momento ha endurecido su tono y su mensaje. He aquí un párrafo del comunicado oficial del FOMC del 15 de junio:

El Comité busca lograr el máximo empleo e inflación a una tasa del 2 por ciento a largo plazo. En apoyo de estos objetivos, el Comité decidió elevar el rango objetivo para la tasa de fondos federales de 1-1/2 a 1-3/4 por ciento y anticipa que los aumentos continuos en el rango objetivo serán apropiados. Además, el Comité continuará reduciendo sus tenencias de valores del Tesoro y deuda de agencias y valores respaldados por hipotecas de agencias, como se describe en los Planes para reducir el tamaño del balance de la Reserva Federal que se emitieron en mayo. El Comité está firmemente comprometido a devolver la inflación a su objetivo del 2 por ciento.

Es decir, reducirán sus activos de deuda del QE aparte de subir los tipos. Powell no quiere ser linchado y salir honorablemente.

Ahora bien, no todos están de acuerdo con esta actitud de dureza. Véase lo que dice, por ejemplo, Glasner, un experto en teoría monetaria:

Mis dos primeras respuestas a los halcones de la inflación ocurrieron antes de la publicación del informe del PIB del cuarto trimestre de 2021. En los primeros tres trimestres, el PIB nominal creció 10,9%, 13,4% y 8,4%. Mi esperanza era que la tasa de aumento del PIB nominal del cuarto trimestre mostrara una mayor disminución con respecto a la tasa del tercer trimestre, o al menos no mostrara ningún aumento. La tendencia al alza de la inflación en los últimos meses de 2021, sin evidencia de una desaceleración de la actividad económica, hacía poco probable que el crecimiento del PIB nominal en el 4T no se hubiera acelerado. Finalmente, la aceleración del crecimiento del PIB nominal al 14,5% en el cuarto trimestre mostró que se había hecho necesario endurecer la política monetaria.

Si bien era evidente que se requería un endurecimiento de la política para reducir la tasa de crecimiento del PIB nominal, todavía había razones para el optimismo de que los shocks negativos del lado de la oferta que habían amplificado la presión inflacionaria retrocederían, lo que permitiría que el crecimiento del PIB nominal se desacelerara sin una contracción en la economía. producción y empleo. Desafortunadamente, el entorno económico se deterioró drásticamente en la última parte de 2021 cuando Rusia comenzó a preparar su invasión de Ucrania y se deterioró aún más una vez que comenzó la invasión.

El precio del crudo Brent, de poco más de 50 $/barril en enero de 2021, subió a más de 80 $/barril en noviembre de 2021. Las tensiones entre Rusia y Ucrania aumentaron de forma constante durante 2021, por lo que no es fácil determinar hasta qué punto esas crecientes tensiones estaban provocando el aumento de los precios del petróleo y en qué medida aumentaron debido al aumento de la actividad económica y la presión inflacionaria sobre los precios del petróleo. El crudo Brent cayó a $70 en diciembre antes de subir a $100/barril en febrero en vísperas de la invasión, alcanzando brevemente $130/barril poco después, antes de volver a caer a $100/barril. Aparte del efecto sobre los precios de la energía, la incertidumbre generalizada y los efectos potenciales sobre los precios del trigo y el presupuesto federal de un conflicto prolongado en Ucrania han provocado un aumento de las expectativas de inflación.

En estas circunstancias, tiene poco sentido endurecer la política repentinamente. La estrategia de política adecuada es inclinarse hacia la moderación y anunciar que el objetivo de la política es reducir la tasa de crecimiento del PIB gradualmente hasta una tasa sostenible de crecimiento del PIB nominal del 4-5% compatible con una tasa de inflación de alrededor del 2-3% anual. es alcanzado. Dado que la tasa de interés a un día es el principal instrumento mediante el cual la Fed puede aumentar o disminuir la tasa de crecimiento del PIB nominal, es innecesario, y probablemente imprudente, que la Fed anuncie por adelantado un camino de aumentos de la tasa de interés. En cambio, la Fed debería comunicar su rango objetivo para el crecimiento del PIB nominal y condicionar el tamaño y la frecuencia de los futuros aumentos de tasas en las desviaciones de la economía de esa ruta de crecimiento objetivo del PIB nominal.

Los errores anteriores de política monetaria que causaron recesiones o inflación excesiva durante más de medio siglo se debieron al uso de tasas de interés o algún otro instrumento de política para controlar la inflación o el desempleo en lugar de moderar las desviaciones de una tasa de crecimiento estable en el PIB nominal. Los intentos de reducir la inflación manteniendo o aumentando las tasas de interés ya altas hasta que la inflación realmente cayera innecesariamente y perversamente prolongaron y profundizaron las recesiones. Las condiciones monetarias deberían relajarse tan pronto como el crecimiento del PIB nominal caiga por debajo del rango objetivo para el crecimiento del PIB nominal. La inflación tiende automáticamente a caer en las primeras etapas de la recuperación de una recesión, y no se gana nada y se hace mucho daño al mantener una política monetaria restrictiva después de que el crecimiento del PIB nominal haya caído por debajo del rango objetivo. Esa es la gran lección, y aún sin aprender, de la política monetaria.

Como he dicho, Powell ha elegido la vía dura, por sí acaso. Las instituciones reaccionan siempre conservadoramente, y ante el riesgo del oprobio, es muy difícil convencerles de que se arriesguen a tomar un camino no transitado. Powell no ha hecho más que lo que haría cualquier Presidente que no quiere pasar a la historia con un nombre mancillado por sospecha que ha cedido a las presiones. Va a provocar una recesión severa, sí, pero nadie le echará la culpa salvo uno al pocos. En cambio, sí se desencadena una inflación severa, todos le echarán la culpa. Es como el caso del linier de fútbol. En caso de duda pitará fuera de juego, que es más seguro para sí pita lo contrario y hay gol. Le reprocharán que ese gol lo ha metido él.

domingo, 19 de junio de 2022

Bitcoin y liquidez

viernes, 17 de junio de 2022

Krugman se ríe del Bitcoin

De una noticia del Telegraph:

En una señal de la profunda agitación en la criptocomunidad, Babel Finance se ha convertido esta semana en el segundo gran prestamista de activos digitales en congelar los retiros de liquidez (auténtica), y les dice a los clientes que se enfrenta a "presiones de liquidez inusuales" por las recientes caídas del mercado.

"El criptomercado ha experimentado grandes fluctuaciones, y algunas instituciones de la industria han experimentado eventos de riesgo conductivo", dijo el prestamista y administrador de activos con sede en Asia en su sitio web.

Llega unos días después de que Celsius Network, otra plataforma de criptopréstamo, pausara los retiros, intercambios y transferencias. Mientras tanto, un tuit de esta semana de Three Arrows Capital, un importante fondo de cobertura de criptomonedas, planteó preocupaciones sobre los problemas financieros de la empresa, lo que aumentó la sensación de angustia cada vez mayor.

La fuerza descendente del mercado ha enviado el valor de todas las criptomonedas por debajo de $ 1 billón (£ 820 mil millones), una caída abrupta desde sus máximos de $ 3 billones a fines del año pasado.

:…

Bien. Aquí tenemos la sustancia del Bitcoin de verdad, no el que se imaginan muchos tontos, de los que algunos se han hecho ricos cuando han encontrado a un comprador más tonto.

Desde que han subido los tipos de interés, el tiovivo se ha venido abajo. Como dice Krugman,

“¿Qué significa esto para las criptomonedas? Bueno, la tasa de rendimiento que los inversores pueden obtener al comprar bonos ha aumentado, lo que hace que comprar otros activos, como acciones y, sí, criptomonedas, sea menos atractivo. Entonces, la criptomoneda no es una cobertura contra la inflación, es todo lo contrario: cuando la inflación sube, la Reserva Federal responde aumentando las tasas de interés, lo que hace que las criptomonedas bajen.

La cuestión es que deberíamos haber aprendido todo sobre esto de lo que le sucedió al oro después de la crisis financiera de 2008. Los precios del oro se dispararon, lo que bastantes personas vieron como un presagio de una inflación galopante,

Pero la inflación esperada nunca llegó. En cambio, lo que estaba sucediendo era que la Reserva Federal reaccionó ante la persistente debilidad económica manteniendo bajas las tasas de interés, y los bajos rendimientos de los bonos empujaron a la gente a invertir en otras cosas, incluido el oro. Cualquiera que sea el propósito de tener oro, algo que, para ser honesto, sigue siendo algo misterioso, una cosa que el oro definitivamente no es es una cobertura contra la inflación. Y lo mismo es cierto para la criptomoneda.

Así que otra criptomonedas muerde el polvo. Y es difícil evitar preguntarse qué mitos quedan.

Recientemente, el legendario vendedor en corto Jim Chanos concedió a Bloomberg una amplia entrevista en la que, hablando de criptomonedas, señaló que "muchos de los conceptos detrás de su adopción desde el principio han demostrado ser básicamente, ya sabes, no están allí o no quieren". . Ya sabes, iba a ser una moneda de reemplazo. Bueno, no, no lo es. Bueno, va a ser un activo diversificador. Bueno, no, no lo ha sido. Y ahora sabemos que tampoco es una cobertura contra la inflación.

Chanos pasó a llamar a crypto un "depósito de chatarra depredador". Bueno, yo no iría tan lejos. En realidad, pensándolo bien, lo haría.”

Momentos peliagudos

jueves, 16 de junio de 2022

Ayuda condicionada

miércoles, 15 de junio de 2022

Comunicado oficial del BCE

Hoy se ha reunido el Consejo de Gobierno para intercambiar puntos de vista sobre la situación actual del mercado. Desde que se inició el proceso gradual de normalización de políticas en diciembre de 2021, el Consejo de Gobierno se ha comprometido a actuar contra los riesgos de fragmentación resurgente. La pandemia ha dejado vulnerabilidades duraderas en la economía de la zona del euro que, de hecho, están contribuyendo a la transmisión desigual de la normalización de nuestra política monetaria entre jurisdicciones.

Sobre la base de esta evaluación, el Consejo de Gobierno decidió aplicar flexibilidad en la reinversión de los reembolsos vencidos en la cartera de PEPP, con el fin de preservar el funcionamiento del mecanismo de transmisión de la política monetaria, una condición previa para que el BCE pueda cumplir con su mandato de estabilidad de precios. Además, el Consejo de Gobierno decidió encomendar a los Comités del Eurosistema pertinentes, junto con los servicios del BCE, que aceleren la finalización del diseño de un nuevo instrumento antifragmentación (???) para su examen por el Consejo de Gobierno.

Es decir, El BCE ha decidido hacer el avestruz. Como había sugerido, va a reinvertir la deuda vencida de, por ejemplo Alemania, en las deudas con problemas de confianza, como España.

Esto es contradictorio con su política anti inflacionista, e insuficiente cantidad para salvar las deudas... y el euro, como he explicado en los dos post anteriores. Al fin y al cabo, no hay tanta deuda sana para comprar la insana. Además, falta la respuesta de Alemania. El BCE Se ha quitado el problema de encíma de una manera harto chapucera. Con el tiempo tendrá que inventar otra cosa... que me temo no existe. La inflación va a seguir entre nosotros a sus anchas, y los tipos de interés ¿hasta donde los subirá?

El BCE convoca una reunión de urgencia

martes, 14 de junio de 2022

De nuevo el Euro en observación

Sí, cuesta creerlo. 10 años en que no se ha pensando en la gran crisis, que se soterró en el olvido, en la que se hacían apuestas por la viabilidad del Euro.Uno de los que están preocupados es Olivier Blanchard, ex economista jefe del Fondo Monetario Internacional. "Mi principal preocupación sobre el BCE es que, para convencer a los inversores de que el diferencial seguirá siendo bajo, hay que convencerlos de que se hará lo que sea necesario", dijo la semana pasada en el Foro Mundial de Inversiones de Amundi en París. "Me preocupa que el BCE no tenga la capacidad de intervenir como lo ha hecho [en el pasado] para mantener los diferenciales estrechos."Si los inversionistas creen que se invertirá un poco, pero no lo suficiente, seguirán exigiendo un diferencial más alto", dijo. "Me preocupa en esta etapa que el BCE no tenga un proceso con el que pueda intervenir lo suficiente para abordar esto y sospecho que será un problema durante los próximos uno o dos años".Realmente cuesta creer que después de haber visto al euro puesto a prueba hasta cerca de la destrucción durante la crisis de hace una década, los políticos todavía no tienen una estructura acordada para hacer frente a otro desenlace similar.El problema subyacente no es, por supuesto, obra del propio BCE. Para ser sostenible, cualquier unión monetaria debe estar respaldada en última instancia por la unión fiscal, por una función de tesorería central con poderes recaudadores de impuestos y por la mutualización de la deuda, de modo que cada nación sea responsable de las deudas de las demás.Pero Europa aún no está lista para ese tipo de integración fiscal; de hecho, los principios fundacionales del euro lo prohíben específicamente. Quizá Europa vuelva a salir del paso. Las economías de la eurozona no han tenido el mismo grado de estímulo fiscal que los EE. UU., por lo que controlar la inflación puede no requerir una aplicación tan severa de los frenos.De todos modos, con la recesión que se avecina, la amenaza del aumento de las tasas de interés para los balances públicos ya estirados hasta el punto de ruptura por la pandemia es demasiado obvia. La unión monetaria de Europa es un poco como un abejorro; aerodinámicamente no debería volar, pero de alguna manera lo hace. Por cuánto tiempo más debe estar nuevamente en duda.