De todas formas, avanzo mi opinión: el dinero será cada vez más electrónico e inmaterial si. Necesidad de inventarlo. "Ça va de soit".

"How can I know what I think until I read what I write?" – Henry James

lunes, 3 de marzo de 2014

Lecciones para los bitcoinistas

De todas formas, avanzo mi opinión: el dinero será cada vez más electrónico e inmaterial si. Necesidad de inventarlo. "Ça va de soit".

domingo, 2 de marzo de 2014

El sexo de los ángeles según el Banco de España

De este artículo, Edward Hugh no se reprime par sacar un conclusión al menos clara: estamos en un deflación a la japonesa.

La pasta es la pasta, pero no lo explica todo

sábado, 1 de marzo de 2014

Economía, Deuda, y tipos de interés

Por qué los políticos "ens" mienten

viernes, 28 de febrero de 2014

La ley de Say a través del tiempo

En "¿Quien teme la ley de Say?" , de David Glasner, hay un artículo, creo que definitivo, sobre la ley de Say. En él se ve el recorrido a través del tiempo de esa divisoria entre economistas de uno u otro signo. Que no es un signo político, sino de actitud ante la realidad y su modelización. Para los primeros es posible modelizar la realidad económica sobre una teoría simple de los sujetos económicos, y para los otros no. Es más, aunque Marx criticó acerbamente a Say, hoy los economistas de izquierdas parten en su mayoría de los postulados del Equilibrio General: y, por tanto, de la ley de Say.

La ley de Say/Waltas (creo que Walras es una perfección formal de Say), o "ley de los mercados", dice que no puede haber nunca un exceso de oferta. Toda oferta se hace para poder gastar lo ingresado por su venta, por lo que es un "sinsentido" pensar que la gente se va a guardar el dinero y no gastarlo, cuando este es totalmente improductivo (el dinero no es un activo, no guarda valor q través del tiempo). El "ajuste fino" de los precios hará que la mercancía no vendida se abarate, y encaje en el presupuesto de gasto de los consumidores.

La formulación de Walras es más formal: el dinero es uno de los bienes, el enésimo, que se toma como numerario, por lo que los precios de los n-1 demás bienes se expresa en unidades de éste. El dinero es un medio de intercambio sin utilidad. No tiene sentido retenerlo.

Hay una crítica de un economista desconocido hoy en día, Óscar Lange, quién dijo que el equilibrio Walrasiano sólo era posible en una economía de trueque. Si hay dinero, siempre puede haber un conjunto de precios que lleve a un exceso de oferta no vendida, que sería idéntica al exceso de dinero no gastado. Por lo tanto, la ley de Say, referida específicamente al dinero como un medio de pago sin valor temporal (no activo), es una cosa distinta del Equilibrio General.

Clower y Leijonhufvud, dos economistas keynesianos, llegaron más lejos y probaron que para que se cumpliera el equilibrio de Walras y la ley de Say, sería necesario que no hubiera transacciones a precios "falsos", o no de equilibrio final. El equilibrio Walrasiano, o la creencia en que la economía tiende al equilibrio por sí sola, se basa en que la información de los agentes es veraz y segura, y no hay transacciones a precios fuera de ese equilibrio. Para eso se requieren metáforas inverosímiles, como el "Subastador" (auctioneer), quien, como en una subasta de arte, va tanteando precios hasta que se alcanza un acuerdo, pero en esta caso para todo la economía. Si, como sucede en realidad, hay transacciones a precios fallidos, puede haber al final del día excesos de oferta. Además, esos es esos de oferta no tienen por qué corregirse al día siguiente, sino ampliarse, si la información de los agentes no es vera y segura.

Esto, como se comprende fácilmente, lleva al multiplicador keynesiano: hay contracciones o expansiones acumulativas de demanda u oferta que alejan a la economía del equilibrio. La respuesta de los "Clásicos" es que los precios no son flexibles porque hay una interferencia "artificial" en su libre juego. Por ejemplo, los parados tienen la culpa d su situación porque no aceptan salarios más bajos. ¿Les suena?

Para los Neokeynesianos, los precios pueden ser rígidos y desorientadores, lo cual exige políticas monetarias correctoras. Pero al contrario de Keynes, no aceptan que pueda ser duradero.

Por eso he dicho antes que hay dos clases de economistas, y la ley de Say es la que los divide, aunque muchos no lo saben. Hoy yace enterrada en los modelos bajo montones de matemáticas que tapan su simplicidad, por lo que es mucho más difícil criticarlos.

Perspectivas melancólicas

En el gráfico, he hecho una proyección de cuanto tiempo costaría alcanzar ese nivel de crisis si no hay sobresaltos y la economía crece un 1% anual. Dicho nivel se alcanzaría a finales de 2016 principios de 2017. Habríamos tardado 7 años desde el fondo de la crisis (2009TIV) hasta el último trimestre de 2016.

Quizás un 1% puede parecer escaso, pero la Comisión nos da un 1% para este año y un 1,5% el 2015. Esa progresión es lo que pongo en duda. Creo que hay límites al crecimiento por el laso de los saldos de deuda enquistados en todos los sectores. También del lado real, estructural, veo serios obstáculos al crecimiento. Mi tesis es que lo que ha tirado de la economía en 2013 es el gasto público. La aportación del sector exterior se ha reducido a cero: la devaluación interna ha sido ineficaz porque Alemania también la ha hecho. El resultado en competitividad ha sido cero.

Entre 2014 y 2015, nos harán recuperar ahorro del sector público, lo que redundará en la demanda interna. La economía mundial, y no menos la Zona Euro ( ver Gavyn Davies) se están enfriando más de lo esperado. Los movimientos financieros se están endureciendo. Como vimos ayer,el crédito al sector privado está cayendo al 6% anual (ver gráfico de E. Hugh). Un 1% en los próximos 4 años me parece el máximo razonable.

La tasa de paro se mantendrá alta. En el gráfico de Hugh, podemos ver lo que han caído los cotizantes a la Seguridad Social. Recuperar el mercado de trabajo va a costar tiempo. La crisis ha demostrado que los fuertes y prolongados decaimientos de la demanda afecta a la oferta y a la productividad muy negativamente. Las expectativas de caída de las ventas aumenta el ahorro de las empresas y reduce la inversión productiva, así como la oferta de empleo pierde adaptación técnica. (Ver post de ayer.) esto se ve corroborado por la lentitud con la que han salido de la crisis los países que antes y mejor reaccionaron, como EEUU o RU.

Por el lado del BCE, David Kehoane, de FT Alphaville, no deja muchas esperanzas.

Our own expectation is that the ECB will simply stay on hold for a very long time (at least until late 2016). If correct, it would make the coming months and quarters very uncomfortable for the central bank and it may not take much more of a disappointment in the data to trigger a small policy change. We are open-minded about this. But, unless the outlook changes very significantly, we think that any policy change will be a token gesture, rather than something substantive.

We expect at least one, and possibly both, of the ECB’s key policy rates to be reduced at the early March meeting. Additional liquidity measures will probably also be announced, either at the same time or shortly after, with modifications to the ECB’s rather vague method of forward guidance also feasible ahead. However, beyond an initial announcement effect, these initiatives are unlikely to have a significant impact on monetary conditions in the euro area. (Paribas).

jueves, 27 de febrero de 2014

Ruinosa recuperación

Por otra parte, los aumentos de productividad han sido más aparentes que verdaderos: en unos años en que todo ha caído, la productividad ha aumentado gracias a que el PIB se ha despeñado menos que el empleo. Sobre la veracidad del PIB ya he hablado hace poco. También el autor del post referido duda de que sean ciertas los cifras. Él observa que en el índice de producción industrial (ver gráfico) no se observa la cacareada recuperación.

Es más, la producción industrial ha caído todavía más que el empleo (30% frente al 20%) lo que lleva a sospechar que la productividad podría haber incluso caído.

Tampoco la tendencia del crédito apoya ninguna confianza en la recuperación.

No sólo nos enfrentamos a una dudosa recuperación, que, insisto, sólo se ve por el lado del gasto público, sino además a unos cambios en el mercado laboral que han fomentado una baja productividad con escasos signos de rápida involución. Además, la duda que se cierne sobre las cifras del PIB supondría que iniciamos cualquiera recuperación que se presente desde un nivel bastante más bajo del oficial, lo que querría decir que cualquier avance porcentual será menor en valor absoluto que lo anunciado. Aparte de la forzosa re escala de las cifras de deuda/PIB.

Phelps sobre las Expectativas Racionales

Que los modelos basados en estas hipótesis se pretendan aplicar a la realidad no quiere decir que sus autores crean en ellos. Lo que creen es simplemente que, por arte de magia, los resultados son reales aunque los supuestos no lo sean.

Los austéricos va más lejos: creen que la única información necesaria para que milagrosamente haya equilibrio macroeconómico es el precio de cada mercancía. Cuando sus hipótesis se escucharán contra la realidad, dicen que la culpa es de la intervención de los poderes públicos.

Question: In a new volume with Roman Frydman, “Rethinking Expectations: The Way Forward for Macroeconomics,” you say the vast majority of macroeconomic models over the last four decades derailed your “microfoundations” approach. Can you explain what that is and how it differs from the approach that became widely accepted by the profession?

Answer: In the expectations-based framework that I put forward around 1968, we didn’t pretend we had a correct and complete understanding of how firms or employees formed expectations about prices or wages elsewhere. We turned to what we thought was a plausible and convenient hypothesis. For example, if the prices of a company’s competitors were last reported to be higher than in the past, it might be supposed that the company will expect their prices to be higher this time, too, but not that much. This is called “adaptive expectations:” You adapt your expectations to new observations but don’t throw out the past. If inflation went up last month, it might be supposed that inflation will again be high but not that high.

Q: So how did adaptive expectations morph into rational expectations?

A: The “scientists” from Chicago and MIT came along to say, we have a well-established theory of how prices and wages work. Before, we used a rule of thumb to explain or predict expectations: Such a rule is picked out of the air. They said, let’s be scientific. In their mind, the scientific way is to suppose price and wage setters form their expectations with every bit as much understanding of markets as the expert economist seeking to model, or predict, their behavior. The rational expectations approach is to suppose that the people in the market form their expectations in the very same way that the economist studying their behavior forms her expectations: on the basis of her theoretical model.

Q: And what’s the consequence of this putsch?

A: Craziness for one thing. You’re not supposed to ask what to do if one economist has one model of the market and another economist a different model. The people in the market cannot follow both economists at the same time. One, if not both, of the economists must be wrong. Another thing: It’s an important feature of capitalist economies that they permit speculation by people who have idiosyncratic views and an important feature of a modern capitalist economy that innovators conceive their new products and methods with little knowledge of whether the new things will be adopted — thus innovations. Speculators and innovators have to roll their own expectations. They can’t ring up the local professor to learn how. The professors should be ringing up the speculators and aspiring innovators. In short, expectations are causal variables in the sense that they are the drivers. They are not effects to be explained in terms of some trumped-up causes.

Q: So rather than live with variability, write a formula in stone!

A: What led to rational expectations was a fear of the uncertainty and, worse, the lack of understanding of how modern economies work. The rational expectationists wanted to bottle all that up and replace it with deterministic models of prices, wages, even share prices, so that the math looked like the math in rocket science. The rocket’s course can be modeled while a living modern economy’s course cannot be modeled to such an extreme. It yields up a formula for expectations that looks scientific because it has all our incomplete and not altogether correct understanding of how economies work inside of it, but it cannot have the incorrect and incomplete understanding of economies that the speculators and would-be innovators have.

Q: One of the issues I have with rational expectations is the assumption that we have perfect information, that there is no cost in acquiring that information. Yet the economics profession, including Federal Reserve policy makers, appears to have been hijacked by Robert Lucas.

A: You’re right that people are grossly uninformed, which is a far cry from what the rational expectations models suppose. Why are they misinformed? I think they don’t pay much attention to the vast information out there because they wouldn’t know what to do what to do with it if they had it. The fundamental fallacy on which rational expectations models are based is that everyone knows how to process the information they receive according to the one and only right theory of the world. The problem is thatwe don’t have a “right” model that could be certified as such by the National Academy of Sciences. And as long as we operate in a modern economy, there can never be such a model.

Besitos

El verdadero NDNENN: el ridículo del príncipe en Barcelona insistiendo en darle la mano a un separatista, como un niño temeroso al matón en el patio del colegio. El matón luego fue premiado por un cálido apretón de manos por el organizador de la trampa, Artur Mas.

Ese es el Estado de la Nacion: impotencia. Ese desaire en el que SAR se mete solito nos ha dolido, SAR, porque lo quiera o no, ud nos representa, y si ud no es capaz de comportarse con dignidad, no sé si va a ser capaz de dar la talla en cuestiones mayores. Lo cual me da escalofríos, SAR, porque se insiste mucho en que ud pase por encima de su padre y asuma la Jefatura. Ud ha mostrado grandes disposiciones, a la par que ciertas ansias, para entregarse desarmado en manos de los políticos corruptos que nos gobiernan.

La Nación está muy lejos de Ucrania -en la que la UE se ha dado cuenta que no tiene nada que hacer-, pero tampoco es una Nación, pues hasta sus SARs quieren ganarse a los enemigos de ella a besitos.

También la UE ha querido ir con besitos a Ucrania, y se ha despertado con que no sabe muy bien lo que quiere. La UE no aoluciona problemas, sino que los crea para después dar de comer -opíparamente- a sus burócratas, manteniendo el problema vivo. Pero objetivos, no tiene objetivos.

Que se lo pregunten a la Catherine Ashton (baronesa del "currículum vacío"), ese engendro de la diplomacia europea. Se le da muy bien poner flores sobre los cadáveres, pero esos cadáveres son ya de Putin: éste sí sabe lo que quiere Rusia, lo que ha de hacer para conseguirlo, y la fuerza disuasoria que ha de desplegar. Y tiene al pueblo detrás.

Menos mal que la UE no tiene ejército (que estaría dirigido por Berlín), ni objetivos, ni le importa mucho Ucrania, porque sino estaríamos al borde de una guerra bastante estúpida.

Era Keynes de izquierdas?

Efectivamente, Keynes hizo una pequeña (o gran) obra maestra en su "Consecuencias económicas de La Paz". Pequeña por sus pequeñas pretensiones, grande por la veracidad de sus predicciones. Si alguna vez un ensayo de economía ha acertado tan plenamente en sus predicciones, que me lo digan. Lo que demostraría que las matemáticas pueden embalarlas y meterlas en el armario si se quiere hacer buena economía.

Keynes dijo que con esas reparaciones de guerra, Alemania tendría que venderse a sí misma para poder pagar. Las dichosas reparaciones iban a crear tal malestar en Centro Europa, que habría otra guerra. Y dimitió de su puesto en la delegación británica en las decisivas negociaciones para La Paz de Versalles.

Acertó: Alemania no pudo pagar, se metió en una hiperinflación. Luego vino la deflación mundial de los años treinta, las crisis de los países europeos, el surgimiento de fuerzas que odiaban el orden democrático establecido, etc... Y la segunda Guerra Mundial. La Segunda Guerra Mundial se coció en Versalles. La salsa la puso la deflación mundial de los treinta, debida el intento de restablecer el patrón oro. Otra cosa que advirtió Keynes ("Tract no Monetary Reform"), junto a Cassel y a Hawtrey, pero que los políticos desoyeron.

Jeremy Warner tiene razón: ¿por qué se cataloga a Keynes de izquierdas? Quizás porque las izquierdas lo han usado de bandera para sus objetivos socializantes, aunque no sabían de verdad cuales eran sus teorías. Creo que Krugman se equivoca en eso. Keynes no era socialista: quería salvar el capitalismo de sus tendencias al desequilibrio.

miércoles, 26 de febrero de 2014

Say Law

There has been a lot of discussion recently on the econoblogosphere and the History of Economics list about Say's Law, much of it quite heated. I just want to add one relatively minor point: Jean-Baptiste Say did not believe in Say's Law. To be more precise, while he made many statements that look like it, and I would say that he believed in it in the long run and maybe even the medium run, he was fully aware that it may not hold in the short run. He provided numerous examples of exceptions to it from historical cases, situations where for one reason or another citizens would hoard cash and not spend it. So, he was very aware that in the short run supply may not lead to an equal demand. A general glut may be possible, at least for awhile.

BTW, while his law regularly is invoked by those who deny any efficacious role for fiscal policy in macroeconomic stabilization, during the post-Napoleonic War economic slowdown and high unemployment, he in fact sided with Malthus rather than Ricardo and supported public works spending to, yep, you guessed it, help to those who had become unemployed as a result in the reduced military spending with the end of the war. Say was in fact quite practical about public policy and not just someone constantly reciting his own law to deny reasonable policy. But one rarely hears of this.

He oído vagos ecos de un debate sobre el Estado de una tal Nación

Me ha parecido ver que el Gran Maestre de ceremonias se ensañaba con un tipo mil mal vestido, con una americana de traje de larga data, como prestada, sobre una camiseta sobada de color imposible. Discutir con un tipo que no sabe vestir decoroso no vale la pena. Yo le hubiera dado unas monedas, distraído. Y tambien he vislumbrado las tribunas llenas de camisetas de colorines, seguramente compadres del de la americana prestada. Un horror que me han impulsado a salir de la habitación donde estaba puesta la tele.

Luego, en el coche, he oído, antes de que me diera tiempo a apagar la radio, que el Gran Maestre peroraba sobre que él era prudente, como era su obligación, por eso hace un año no lo decía, pero ahora afirmaba con rotundidad que "podíamos ver las cosas con más optimismo, aunque todavía quedan años muy duros, pero podemos mirar adelante de otra forma".

No me era desconocida esa frase. Me parece que la llevo oyendo cinco años a unos y a otros, pero no me hagan caso porque hace más de cinco años que me aburrí de estas demostraciones de niños de guardería jugando a perorar con el aplauso de unos que dicen ser periodistas, ufanos de ser no sė qué del "cuarto poder".

Pero la puerta que se abría y cerraba, por la que salían los ruidos, ha dejado de batir. Ahora queda por saber - es inevitable, pues son los periodistas los que lo hacen- el balance, es decir, la cuestión crucial de quién ha ganado. Es crucial para los periodistas y su tam-tam, pues de eso depende su pitanza. Me refiero, claro, a la pitanza del tam-tam, no vayan a pensar otra cosa.

Según quién gane, unos ganarán y otros perderán la porra, la cena valientemente jugada, o la apuesta a ganador, o a doble, ganador y seguidor, de escasos corrillos cutres que a la gente le importa un web, pues hoy juega el Real Madrid y ahí si que se cruzan grandes apuestas y se juega de verdad.

En fin, justo antes de la la gente pote de asco ante una obra tan estragante que nadie recuerda ya quién la inventó, o la imitó de otros países de cuya existencia sólo tenemos vagas referencias. Porque nadie se acuerda ya de que, al igual que los premios Goya, y tantas cosas más, los guiones de nuestras vidas están escritos muy lejos, y no somos más que un reflejo pálido del ingenio que se da en otros lugares muy lejanos que se ven por televisión.

¿Crisis? No sabemos qué hacer, porque ese guión se escribió hace mucho, y lo rompieron antes de explicarnoslo bien, aunque guardan un borrador en un lejano sitio llamado Berlín, donde lo tienen bajo llave. Bah, papel mojado, dicen. Aunque a nadie le importa mientras las luces no se apaguen y siga la representación.

Hagamos como recomendaba el poeta:

Desenlacemos las manos,Vena sentarte conmigo, lidia

a la orilla del río.

Con sosiego miremos su curso

y aprendamos que la vida pasa,

y no estamos cogidos de la mano.

( Enlacemos las manos. )

Pensemos después, niños adultos,

que la vida pasa y no se queda,

nada deja y nunca regresa,

va hacia un mar muy lejano,

hacia el pie del Hado,

más lejos que los dioses.

que no vale la pena cansarnos.

Ya gocemos, ya no gocemos,

pasamos como el río.

Más vale que sepamos pasar

silenciosamente y sin desasosiegos.

Bardem, la sutileza

En le presentación de su película, en París, largó la siguiente e inoportuna gilipollez:

Magnífica tarjeta de presentación, don Javier. Aparte de ser un deslenguado poco fiable, demuestra un grado de vanidad insaciable. No le basta con su profesión: necesita dar lecciones de moral desde su mansión en Malibú, donde debe ud aburrirse cantidad, con las gaviotas y el sonido de las olas. No me Expaña. A mi donde esté un buen asfalto lleno de gente y de tiendas..."El embajador de Francia en Estados Unidos, François Delattre -dijo Barden en aquella declaración, mencionada expresamente por el ministro marroquí-, a quien vimos en 2011, nos dijo que Marruecos es una amante con la que se duerme todas las noches, de la que no se está particularmente enamorado pero que se debe defender".

Ha conseguido un cabreo furibundo de Marruecos, claro, que exige una satisfacción; debería exigírsela a ud, que no ha aportado pruebas de que lo que dice es verdad. Aunque la sea, hay que tener escasas y castigadas neuronas para soltar eso en público en un acto "cultural". Pero, claro, como ud ha alcanzado la sabiduría de la izquierda... La única, la enorme.

| Don Javier, reflexionando sobre lo que va a decir |

Au revoir bitcoin, mon chou-chou

Nadie me puede privar de la íntima sarisfaccción de que Bitcoin, ese oscuro objeto de deseo, se haya pegado un castañazo. Deseo con toda mi alma que los sopla pollas que creían que era el Maná del desierto, tuvieran muchos Bitcoines, comprados a precios desorbitados, y se hayan quedado sin nada. Se lo merecen por gilipollas, desinformados, y propagandistas de una mentira como un rascacielos.

Aparte de eso, que haya quebrado una de las empresas que intermediaban en esa basura, demuestra que Bitcoin no era, ni es, ni será dinero. Es un mercado especulativo, como lo es el oro o el diamante o los bonos del Tesoro, con el añadido de un mito que le han adosado todos esos seudo economistas apegados a Libertad Digital y al Juan de Mariana, que a saber a cuantos han llevado a la ruina por sus creencias en cuentos de hadas.

El dinero de cada momento de la historia es una consecuencia de una evolución azarosa. El oro lo fue, y ya no lo es. Afortunadamente, porque el oro originó crisis muy duras. Ahora el dinero es una cosa emitida por el banco central, y dentro de X décadas será otra cosa. Pero Bitcoin, NO.

Dinero es liquidez. Eso quiere decir que lo puedes usar para comprar a cualquier hora del día en cualquier sitio (menos en las máquinas de aparcamiento de Madrid). Basta con que los demás lo usen. No tienes que aprender claves y chorradas, ni tener un ordenador ni un puto smartphone para ir por la vida. Puede ir de putas sin tener que llevar nada, con las manos en los bolsillos. Es más, no creo que puedas ir sólo con Bitcoines. Te lo puede robar, o no pero no puede cambiar su poder adquisitivo en mucho tiempo, salvo que haya una hiperinflación. Lo puedes manejar mediante tarjeta, ¡como el puto camelo Bitcoin! Pero su valor no sube ni baja como una montaña rusa. Cuando sales por la mañana de casa sabes que al volver tendrás lo mismo menos lo que hayas gastado. Si tienes Bitcoines te puede dar un jamacuco si le da por perder el 30% en un día.

|

| Los saltos de conejo de Bitcoin |

Bueno, ahora supongo que tanto gilipollas que se haya pillado los dedos querrán recuperar sus estúpidas inversiones. ¿Y en qué querrán recuperarlo? ¿En otro invento infernal? Seguro que no, que quieren euros. Pues que se jodan, porque los euros han

Choose Your Monetary Adventure, Mt. Gox Edition

martes, 25 de febrero de 2014

Apuntes sobre solvencia y liquidez bancaria

La crisis de liquidez se debe a una repentina preferencia por la liquidez aunque los bancos son técnicamente solventes. Sus activos son superiores a sus pasivos, pero por razón de su mismatch (diferencia de vencimientos entre el pasivo y activo) no puede hacer frente al pago de sus deudores al mismo tiempo. Una "rociada" de dinero por parte del Banco Central ayuda a que con liquidez a corto se resuelva el problema. El banco central refinancia a corto a la banca en mejores condiciones hasta que la aguas vuelvan a sus cauces.

Un problema de solvencia se debe a que los bancos están endeudados por encima del volumen de sus activos, por lo que ningún aporte excepcional de liquidez les ayudará a hacer frente al pago de sus deudas en su totalidad. Aquí hay implícita una "falacia de la composición", pues se suele vigilar la solvencia de los bancos individuales, cuando la verdaderamente explosiva es la sistémica. Aunque es verdad que cuanto más solvente sea cada banco, menos probable es el traigo sistémico. Eso sí, basta que un banco de cierto volumen oculte un riesgo potente para que pueda afectar a todo el sistema a Trade de una corrimiento hacia la liquidez.

Yo creo que es una distinción que parte de una falacia: una visión estática, o fotográfica, de los balances bancarios, cuando en realidad tal balance es sólo significativo en la fecha en que se ha hecho. Un banco puede aparecer solvente a los precios vigentes en el mercado en tal fecha, e insolvente al día siguiente si se ha producido un pánico de liquidez y los activos que tiene en sus balances han perdido parte su valor. Todo depende del tiempo que transcurra con esos activos cayendo de precio, y los acreedores llamando a la puerta para cobrar sus deudas. Las deudas de los bancos son a muy corto plazo, depósitos frente a clientes o depósitos frente a otros bancos (interbancario). En 2008 fue este último mercado, el interbancario, el que se secó.

Contablemente un banco puede ser solvente, pero si sobreviene una crisis de liquidez volverse completamente insolvente, por muy prudente que haya sido su contabilización del valor de sus activos. Un banco siempre está expuesto, y todos los bancos también, pues unos y otros tienen un lazo de deudas a corto por el interbancario. Ni el banco más sano del mundo, con un activo ampliamente diversificado y moderadamente contabilizado, con buenos coeficientes de liquidez y solvencia, se libra de una huida de liquidez por el pánico: basta que está dure los suficiente.

No hay una divisoria clara, quiero decir. Es una cuestión de grado. Cuanto más apalancamiento hay en la economía, más riesgo de impago, pero no hay una vara de medir por que fije una línea divisoria segura entre solvencia o insolvencia. Las Cajas de Ahorros españoles habían obviamente cruzado todos los límites de la insolvencia. Pero aún así, nadie nos hubiera librado de la crisis.

Además: la banca tiende por fuerza de la competencia a sobrevalorar sus activos; a buscar ganancias donde en los mismos caladeros en que las buscan los demás; en, por lo tanto, forzar los precios de determinadas inversiones, pues nadie se quiere quedar fuera del chollo del día. Todo eso lleva a forzar la volatilidad de determinados mercados, y a menospreciar el riesgo. Especialmente el riesgo sistémico, el riesgo que no depende de una entidad, sino de todas en su conjunto. Ese riesgo se multiplica cuando todos buscan financiar un mismo mercado (inmobiliario), y todos se sienten impelidos a no perder comba si no quiere verse absorbido por el de alado.

En realidad da igual la cantidad de productos innovadores que han aparecido antes de la crisis, a los que se les ha concedido tanta importancia; basta que uno sólo permitiera estirar el apalancamiento más allá del límite. Todo es un truco para cuadrar el balance con una cantidad determinada de activos y riesgos. Pero si esos riesgos se concentran en pocos activos, cuyos precios tiene probabilidades crecientes de caer, el riesgo sistémico es cada vez más alto y ninguna entidad, individualmente, lo puede computar. Si fuera al contrario, no habría burbujas.

Las burbujas son mucha más probables desde que la banca dejó de ser un intermediario entre los ahorradores finales y los inversores individuales finales. Ya no vigila los rieshphos un a uno, por créditos concedidos, sino en paquetes, y tiende a mejorar sus mismatch te colocando activos y sustituyendo los por otros mediante el uso de innovación financiera. La banca tiende a usar modelos estándar de evaluación de inversiones, con lo cual los inmovilizados a largo plazo suelen ser similares para todas las entidades. La práctica de transferir el riesgo y sacarlos del balance para colocar la liquidez obtenida en otro activo, refuerza esa tendencia a la inestabilidad. Se uniformizan los productos intermedios, lo que aumenta la concentración de riesgos aunque aparentemente se ha ampliado la diversificación. Se amplía el número de entidades intermedias, pero el riesgo no se ha diversificado entre ellas. Simplemente se ha ocultado.

Todo esto hace muy difícil la política de estabilidad financiera y la política monetaria. En 2008, los organismos responsables estaban totalmente desconcertados. Las normas internacionales (Basilea II) habían caducado antes de ser plenamente aplicadas. Parece difícil volver a meter el genio en la botella una vez que se ha escapado.

El patrimonio de las familias y empresas cara a la recuperación

Otra forma es mirar al contexto financiero que envuelve a esta actividad real. este ámbito financiero es condicionante de dicha actividad: las finanzas de empresas banca y familias ha de estar saneada para que se puede afirmar que los indicios de vigor en el sector real son firmes y duraderos.

el motivo es que una debilidad importante de balances puede abortar cualquier incipiente recuperación.

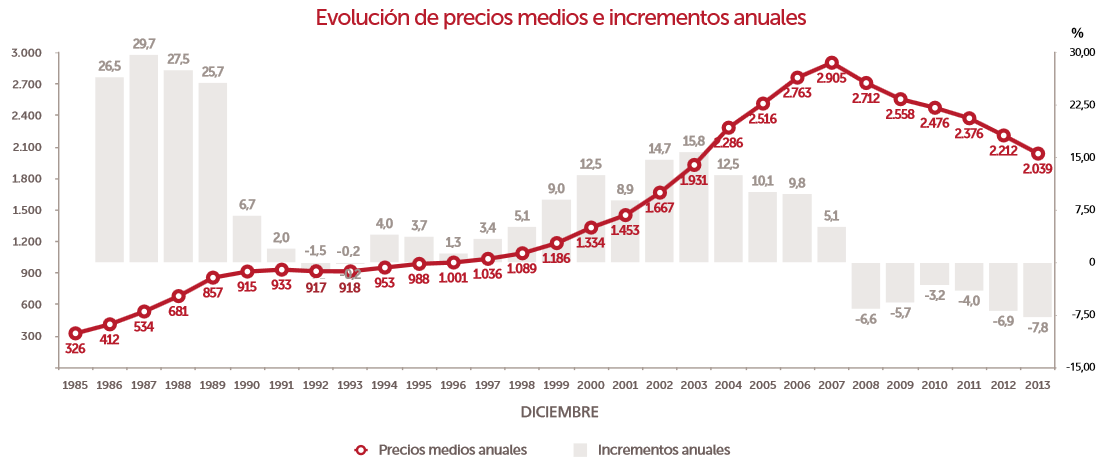

1) primero observamos el precio de un activo muy importante para las familias: el precio de la vivienda. de este precio depende el balance deudas/activos de los hogares,pero también de la banca, porque cualquier debilidad en este mercado aumenta los morosos y la precariedad del balance bancario.

|

| gráfico de Manuel Llamas |

2) Ahora miramos a otro mercado en el que se transacciona una buena parte de los activos de las empresas, aunque también hay familias con posesión de acciones. Como se puede ver en este gráfico de Yahoo, la bolsa ha perdido un 40% de su máximo valor antes de la crisis, lo que pesa en las cuentas patrimoniales, sobre todo de la banca y de las empresas.

Es decir, el activo de los sectores privados no financieros que no sean depósitos en los bancos han sufrido una importante merma.

En el cuadro del BE vemos que los depósitos de las familias no han aumentado desde hace año. Las acciones en cartera han perdido, desde el 2008, como 200 mm. lamentablemente, los activos físicos no están computados, por lo cual no podemos saber el efecto neto patrimonial de su derrumbe. en el saldo neto de la cuenta sin efecto caída vivienda las familias han ganado patrimonio neto por unos 100 mm. Lo cual es bastante inverosímil, dada la perdida de valor de sus activos más importantes, y que su pasivo se ha reducido solo en en 50 mm desde 2008.

Por parte de las empresas no financieras, en el cuadro del BE vemos que su patrimonio neto es negativo en -1390,9 mm mayor de un 100% del PIB). inferior en 90 mm al de 2008.

Si a esto añadimos que el crédito bancario brilla por su ausencia -debido a la propia debilidad de ña banca- y es muy caro, hay que esforzarse mucho para creer en una recuperación duradera.

Y si añadimos el empeoramiento de la deuda pública, lo que vaticinan subidas de impuestos más pronto que tarde, pues es probable que veamos un frenazo en seco de la atisbada por algunos recuperación.

lunes, 24 de febrero de 2014

Escocia versus Cataluña

(Al principio no pensé en hablar de Cataluña, pero no he podido evitarlo. Escocia no es Cataluña)

Estamos asistiendo a un curioso galimatías entre escoceses e ingleses acerca de la posible secesión. Curioso porque no me lo imagino aquí, en España.

Escocia seguramente votará no en el referéndum a la independencia, pero podrían votar sí. Según el acuerdo previo entre los separatistas y el gobierno de Londres, Escocia debería marcharse para formar un estado independendiente.

Bueno, no tanto. Resulta que los secesionistas quieren seguir en la Libra. Es decir, quieren independencia, pero no tanta. En Inglaterra han surgido dos opiniones básicas opuestas: si se van, se van con todo, dice Martín Wolf, o, por el contrario, Jeremy Warner, que dice que lo mejor para Escocia sería quedarse en la libra -aunque el odiaría que se fueran.

Que Escocía quiera separarse de England pero a la vez depender del Bank of England me suena un poco chusco, como lo es toda esta historia desde el principio. Gracias a que no hay una Constitución fundacional, y que Escocia se integró en el Reino Unido por un pacto entre coronas en el XVIII, ese pacto está formalmente vigente y se puede romper por acuerdo de las partes. Es decir, todo muy inglés y muy civilizado... Lo que desgraciadamente lleva a muchos a interpretar erróneoneamente el caso de Cataluña, de la ue hablare al final.

Para Escocia sería el mal menor, caso de independizarse, quedarse en la libra: tiene su deuda denominada en libras, y sus sistema financiero es muy desarrollado y complejo y está amoldado al BoE. Por otra parte, tiene cerrada la puerta del BCE, pues tendría que ser expulsada de la UE. (Como lo sería Cataluña, de la que luego hablaremos.)

Pero para Inglaterra tampoco tendría pocas ventajas, pues es acreedora de una buena parte de esa deuda, y tendría garantizado el cobro. En cambio, si Escocia saliera de la libra, probablemente tendría que declarar un default: un quebranto para el nuevo país y para Inglaterra y sus bancos. Un quebranto difícil de cuantificar, pero nada liviano.

Como dice Jeremy Warner, difícil solución que no sea ésta.... (Y que Cataluña no tendría, puesto que nosotros somos euro y ella saldría expulsada de la UE y, por ende, del euro.)

Sin embargo, Martín Wolf no quiere esa solución, y se basa en las advertencias que hace poco les dijo a los escoceses el gobernador del BoE, Mark Carney: no es incumbencia del BoE decidir, pero si el BOE ha de hacerse cargo de la circulación monetaria de Escocia, ha de ser con unas condiciones (las condiciones que ahora se proponen en la zona euro) que mermarían mucho la independencia: condiciones que se derivan de que el BoE seguiría respondiendo de sus acciones ante el gobierno de SM y del Parlamenro británico, y sería totalmente irresponsable frente al gobierno y parlamente escocés.

Esas condiciones son una unión fiscal y bancaria... Lo que cercenaría un buen trozo de soberanía de ambos dos nuevos países.

De momento el Parlamento dice no a que Escocia se quede en la libra, pero los escoceses separatistas dicen que es un bluff.

Aquí, la opinión de Paul Krugman

Es obvio que Cataluña es un caso distinto. Cataluña no tendría opción a quedarse en la UE, y menos en el euro. Se vería forzada a crear una moneda nueva. Pues bien, el primer shock sería traumático. Posiblemente, antes de declarar la independencia, las cajas de los bancos catalanes se quedarían vacías. Seguirán teniendo sus deudas, pero no podrían ir al BCE a financiarse. También habría una huida de capitales extranjeros y, por supuesto, nacionales: estos pánicos no son controlables. Y creo que habría fuga de capital humano, pero eso es un problema más a largo plazo.

Con las deudas que tendría el nuevo estado, creo que un mínimo de unos 50 mm de euros, Cataluña tendría que hacer default por impago. Esto no sería una buena manera de empezar, pues con llevaría unas necesidades financieras urgentes para cubrir las necesidades más primarias difícil de cubrir en los mercados si no es a una prima prohibitiva. Le sería difícil una medida básica: fijar su tipo de cambio al euro, pues no tendría reservas para hacerlo.

Sólo en el caso de que grandes países estuvieran dispuestos a financiar casi gratis y a largo plazo la salida de ese pozo, en un generoso plan de rescate (no como los de la Troika) Cataluña sería viable. Pero eso es un albur, no está garantizado, ni previsto. Esto es lo que deberían saber los catalanes: los riesgos con los que se está jugando a su costa. Cuando veo a un tipo como Junqueras estar tan seguro de lo que hace, sólo me puedo imaginar una deflagración y una Cataluña como Cuba. Por eso no entiendo a sus excelsos economistas de prestigio mundial, que avalen la aventura secesionista sin red, ni parachoques, ni cortafuegos. A lo mejor ocultan una carta en la manga, o yo me he perdido algo. Puede.

|

| Foto de Yusnaby. Cuba. Tienda de racionamiento |

A largo plazo estoy convencido de que lo mejor para una nación es tener su soberanía monetaria. Lo ha demostrado con creces el fracaso del euro. Pero empezar de cero, sin prestigio, sin crédito, y sin recursos, no puede más que alentar huidas de riqueza, deflación, y ruina, durante un periodo que depende de que se lograra o no capital rápidamente. Y ese capital sería condicional, seguro. En cualquier caso, el bajón de nivel sería espectacular. Lo que no ayudaría a una rápida recuperación.

Por supuesto, estoy convencido que cuanto peor le vaya a Cataluña, peor para España.

Y paf! El modelo salta por los aires en mil pedazos

For the eurozone, German deflation is a nightmare. If the periphery wants to become more competitive, it needs lower inflation than Germany. But if Germany, too, is deflating, then either the competitive adjustment will not happen; or the whole of the eurozone goes into deflation; or, more likely, both.

¿Es el BCE consciente de esto? Pues claro, seguro, pero lo malo es que sus sofisticados modelos no pueden prever una deflación en la zona sencillamente porque al construirlos se le ha dado una mínima porpabilodad a ese evento. ¿Por qué, son modelos elaborados por un tuercebotas? No, son modelos donde los parámetros son designados Ad hoc para que salga lo que tiene que salir. Y no tienen, porque no cabe en ellos, caja negra financiera: son modelos que no han aprendido nada de la crisis, en la que el centro de de los huracanes han sido financieros. "Son más sensibles a prever un ataque alienigena que una tormenta financiera", dice expresivamente Müchau.

Does the European Central Bank not see this? Of course it does. But its analytical framework tells it to remain relaxed. Its highly sophistical economic model sees only marginal risks of outright deflation in the official consumer price index.

The ECB also analyses monetary flows. That analysis, too, suggests there is little to worry about. The fall in broad money supply, according to the ECB’s latest monthly bulletin, has technical causes. The bank believes this is most likely not a sign of deflation at all.

Unfortunately there are good reasons to doubt this optimistic interpretation. For a start, the economic model did not predict the current decline in reported inflation rates. This is not surprising. One of the shortcomings of these models is that they cannot easily grasp financial shocks because these models have no finance in them. They are better suited to deal with an alien attack than a credit crunch.

En España el crédito a las entidades privadas sigue cayendo. Como explica Aristóbulo de Juan, es un signo de que el rescate bancario no está completado, ni mucho menos. Hay muchos agujeros todavía sin tapar. La SAREB, o banco malo, ofrece muchas dudas sobre sus resultados, pues ha comprado los activos malos a un precio medio entre en que tenían en el balance de las entidades y el precio de mercado, mucho más bajo. Además, los activos malos descargados por los bancos en la SAREB no llegan al 20% de los creditos dudosos, que los bancos han preferido mantener ocultos a base de refinanciaciones de los mismos, que inflan la cuenta de resultados pero impide completar de una vez la liquidación de esa parte de dudoso cobro.

En realidad parece haber una gran incertidumbre, zonas grises, sobre los activos bancarios. Esas zonas grises podrían haberse aclarado si el gobierno, en vez de pedir la mitad del crédito disponible por al MEDE, en condiciones muy ventajosas, hubiera pedido los 110 mm máximos, lo que quizás hubiera dado el empujón definitivo al rescate. Pero como dije en el artículo citado, los gobiernos de Zp y PP han huido como de la peste de que el gobierno ayudara a los bancos, y actuando así ha tenido que poner al final diez veces más de dinero. De los 15 mm que se estimaron la primera vez como coste del agujero banquero, vamos por los 150 mm y no es seguro que sea definitivo.Todo esto son afloraciones de agujeros de deuda en el futuro, reconocimiento, asunción de ellas por el gobierno, etc. Mientras, los bancos no dan crédito porque no pueden. Y la gente no demanda créditos porque no puede, los bancos están de limpieza, y cada vez que limpian un activo o aumenta capital, pierden capacidad crediticia. Por eso compran deuda pública con el dinero del BCE (: tiene una rentabilidad que no es la habitual en tiempos normales, pero es la única con poco riesgo que se pueden permitir), aparte de devolver sus voluminosas deudas en el interbancario.

En fin, la banca está en una situación precaria y un futuro no muy seguro, porque necesitaría un aumento de la demanda global que hiciera crecer la economía y la demanda "sana" de crédito, pero para eso -círculo vicioso- se necesita una banca saneada, sin rémoras, capitalizada... Y no se sabe cuando falta pare eso.

Todo este excurso financiero era para "meter" en los modelos al uso la caja negra que lo condiciona todo. Pero al meterlo a presión, pues no había hueco preparado para ello, el modelo ha salido por los aires. Y es que el comportamiento financiero es no modelable, a menos que paras de la eficiencia racional de los mercados financieros, lo que es para partirse el culo de risa.

Por eso el gobierno, los bancos, etc, juegan con todo su ardor a la recuperación. Es el mismo error que se cometió con el gobierno anterior en 2009, con los brotes verdes. Todo lo fiaron a que el crecimiento se llevaría las deudas... Los brotes verdes se vieron, pero se secaron. Echaron la culpa a la segunda recesión. Hoy puede pasar lo mismo, y pondrán la misma excusa. Pero que nos caiga una nueva recesión sin los verdaderos deberes hechos, y por otra parte con una deuda/PIB del doble, ¿quién tiene la culpa? Los salarios egoístas? Los mercados? pero no son éstos perfectos? Y el BCE, ¿va a hacer algo?

domingo, 23 de febrero de 2014

Una causa (¿conjetural?) de la desviación del PIB. Reeditado

Es un problema de indentidades contables: el PIB es idénticamente igual a las Rentas Brutas pagadas a los factores, es decir, el reparto del VAB entre empresa y asalariados (e impuestos). Por ello, podría suceder que también los salarios estén estimados al alza. Y por ello, podría ser que el PIB sea menor aún de lo que yo estimo aquí. Es más, la estimación que hago podría ser considerado un mínimo.

(Este post se ha hecho con la colaboración de @migerublogger, al que no conozco mas que de twittear, pero me ha ayudado a aclararme. Idem Lorenzo Rin. los errores son mios.)

En "El descuelgue del PIB, ¿herencia de ZP aceptada por Rajoy?" Hago un resumen de los indicios de que el PIB, desde que empezó la crisis, ha sido sistemáticamente sobrevalorado.

Ahí pueden ver las pruebas aportados por Centeno, Juan Carlos Barba, y yo mismo, que se resumen en una desviación al alza creciente del PIB respecto a los indicadores de actividad más importantes, recaudación tributaria, y nivel de empleo. Son demasiadas fuentes de discrepancia para pasar de largo sin buscar una explicación.

Aquí, como mera conjetura, se apunta a un motivo, que argumentalmente parece consistente, aunque cuantitativamente es difícil decir a cuánto asciende la desviación.

Se trata de las facilidades dadas por el gobierno, desdee 2008, a los bancos, a las empresas del sector de la construcción, y luego a casi todos los demás sectores, de mantener sin declarar las pérdidas de ejercicio. La pista me la dio el libro de Aristóbulo de Juan, donde explica que el gran error del gobierno con los bancos ha sido permitirles que ocultaran sus pérdidas a base de refinanciaciones de créditos incobrables, a la espera de que la recesión sería corta. la recesion se agudizó y prosiguió, por lo que el camuflaje de perdidas reales también.

Esto tiene que producir una distorsión en la Contabilidad Nacional en la medida que la entidad declare los resultados oficiales, es decir, con beneficios sobrevalorados o pérdidas infravaloradas. Sabemos que los bancos, efectivamente, han mantenido la ficción de unos beneficios falsos cuando en realidad estaban insolventes en su mayoría. Esto, de por sí, induce a hacer los mismo a las empresas deudoras de los bancos y favorecidas por esa refinanciación., sino, habría un descuadre entre prestamistas y prestatarios.

¿Estaría el PIB sobrevalorado por la política de "congelación de pérdidas" esperando que vinieran pronto tiempos mejores?

En los gráficos pueden ver el comportamiento del PIB, los excedentes de explotación y los pagos salariales brutos en la cuenta de explotación del PIB. Ha de decirse que estos dos componentes (más los impuestos recaudados en la empresa) constituyen la otra cara del PIB, es decir, suman exactamente lo mismo. (He tomado el PIB nominal porque el PIB real esta indiciado, y los componentes de renta no suman).

En el gráfico de arriba, el PIB y los dos componentes, salarios y excedente de explotación, con el punto de partida de los tres en 2000 hasta 2007. En el siguiente gráfico, lo mismo pero con el punto de partida en 2008 hasta el último dato, 2013 tercer trim.

En todo caso, no es de recibo que las empresas (de todos los sectores) muestran tal salud en una depresión crónica, sin crédito bancario, con sus ventas cayendo, sin manifestar ni un átomo de debilidad. Imposible. Es imposible a menos que haya habido dilación de pérdidas que hayan hinchado artificialmente el VAB que es el PIB.

Lo que no sabemos es la cuantía final que ha elevado artificialmente el PIB. Es decir, la parte de PIB que en realidad podría ser un gran artificio contable. Pero supongo que será posible calcularlo, aunque se escapa de mis medios.

como aproximación, he estimado cual seria el PIB nominal supiendo que el excedente de explotación se comporta exactamente igual que la parte de VAB que va a los salarios. es lo que se puede ver en el tercer gráfico: el PIB seria entonces un 7% inferior al oficial. esta cantidad debe considerarse tentativa y, en mi opinión, moderada. lo nirla seria haber asistido a un derrumbe de los margenes empresaliarles.

NOTA: el PIB por el lado de la producción es la suma de los Valores Añadidos Brutos (sin descontar amortización de capital) de todas las ramas de actividad. Por el lado de la Renta, es la suma de la retribución de los factores (capital y trabajo) que han contribuido a él. Por definición el PIB es igual a la Renta Bruta, lo que quiere decir que

El PIB por el lado del gasto también es idéntico a PIB por el lado deL producción, y Al gasto final de los sectores en consumo, inversión; siendo los sectores Hogares, Empresas, Admón, Sextor exterior.PIB = Renta bruta = salarios + margen de explotación bruto + impuestos a la producción detraídos, como así resulta, efectivamente, en la Contabilidad Nadional del INE.

Karlsruhe

Efectivamenten es una amenaza a plazo de lo que puede ( y debe) hacer Alemania en caso de que el Tribunal de Justicia de Europa se salga de límite firmemente trazado por el TC.

En otras palabras, la soberanía alemana es superior a cualquier norma europea que no haya sido acordada por Alemania con Europa en los Tratados. Los Tratados europeos son, por lo tanto, reinterpretables por una de las partes. lo cual, como nos decía Miguel E (tb experto en DI) hace poco, es como todos los tratados internacionales...

Sucintamente:

-el Derecho Internacional (Derecho Comunitario incluido) es lo que digan los Estados (por eso las resoluciones de la ONU no tienen más fuerza ejecutiva que la que cada Estado quiera darle, por ejemplo).

-el Derecho Comunitario NO ANULA la soberanía nacional.

-en Derecho Internacional está la "opinio iuris" u opinión jurídica de un Estado que, por tomar una referencia, suele ser la costumbre (si un Estado actúa siempre de la misma forma en un tema es que piensa así; ejemplo, Gibraltar es español para España; por eso fue tan grave que el Sr. Moratinos la visitase en calidad de Ministro de Exteriores, porque rompía la "opinio iuris" española desde 1713).

-el Derecho Comunitario tiene sus propias reglas (con aplicación directa en muchos casos)...porque así lo han querido los Estados. Si mañana España, el Reino Unido o quien sea quieren, podrán salirse de los Tratados (siguiendo el procedimiento y, de no haber tal procedimiento, siguiendo las normas de Derecho Internacional Público sobre Tratados). Sea esto contrario a su "opinio iuris" o no (es decir, a cómo se comportó ese Estado en el pasado) es importante, pero no hasta el punto de impedir que lo haga (para empezar, porque nadie puede sancionarle, etc.).

Y quien diga lo contrario o ignora el tema o miente descaradamente.

Operación sumisión

Rajoy ha conseguido, en magistral jugada maquiavélica, domesticar a sus dos peores enemigos: El Mundo y El País, que ahora come de su mano (literalmente). Lo que le ha quitado al otro de pitanza (publicidad institucional) se lo ha dado al otro y le ha salvado. Noblesse oblige. Hablando de Noblesse, no se le oculta a nadie que también ha suspirado de alivio el padre de la amante esposa de Urgandarín, porque al malvado Inda ya verá, ya, lo que le va a pasar.

Rajoy no hace nada por España, pues ya no vive en ella. Se descuelga de vez en cuando a través del plasma que él habita y le protege de ruidos y gente molesta. Aparece, dice cuatro cosas enigmáticas, como la esfinge, y el que no lo pille ya se enterará por sus glosadores, que los tiene a raudales, por ejemplo en el ABC y la Razón, y otros muchos repartidos por ahí. Si quieres versiones adocenadas de lo que dice Rajoy, lee a sus palanganeros.

Bueno, hay españoles que si están contentos con lo que hace Rajoy. Por ejemplo los registradores de la propiedad, que han conseguido una ley por la que se independizan de la administración, como me comenta Pablo Bastida:

Rajoy tiene un alto sentido del deber por los suyos, y entre los suyos están los registradores. No en balde el posee en propiedad unos cuantos registros, subarrendados a unos amiguetes a que le mantienen el pabellón y además, le dejarán una buena renta, aparte de vigilarle el capital. Ahora ese capital será privado y, por lo tanto, perfectamente cotizable. La famiglia es la famiglia. Si no puedes hacer nada por todos, al menos hazlo por ti mismo. Es un lema la mar de eficaz.Alberto Ruiz-Gallardón ha decidido, finalmente, traspasar el Registro Civil a los colegios de registradores. Así se desprende de una carta interna del decano de Registradores de España que ha difundido el sindicato CSI-F. Esta patata caliente que el ministro de Justicia quería quitarse de en medio parece haber caído, al final, en este lado del sector.

En esa carta, el decano Gonzalo Aguilera apunta a que “la decisión del Gobierno ha sido la de asignar el Registro Civil a los registradores”. Así mismo dice que esta asignación se hace “con plena capacidad auto-organizativa del Colegio de Registradores en aspectos relativos a la organización territorial, material y tecnológica”.

NOTA: una excelente crónica del caso de Jesús Maraña