ACTUALIZACIÓN: En http://ftalphaville.ft.com/, un razonamiento similar al mío: la correlación negativa entre el aumento de la tensión financiera del euro y el rebote de los bonos americanos (y la caída de su rendimiento): Cuando sube el rendimiento del bono español o italiano, el del bono americano baja. La razón es que los problemas del euro hacen huir los capitales hacia el $: el bono sube, su rendimiento baja. Yo meto una variable más, el bono privado BAA (y su diferencial respecto al bono del Tesoro), pero prácticamente es lo mismo. Las turbulencias del euro afectan financieramente a EEUU, y la economía real se resiente. Aumentarán las presiones de USA, FMI, G-20, para que UE "haga algo". Esa veta la debían aprovechar Italia y España mediante la coordinación de su diplomacia, pues está claro que tienen un problema de contagio.

(lo que sigue, en inglés en the corner. euro-world)

España está en la primera plana del mundo mundial. Todos nos miran con recelo, porque podemos ser el origen -que no la causa- de la próxima y penúltima crisis del euro. La Prima sube, el rey se rompe la cadera, y su nieto se da un tiro en el pie.

Me llegan rumores de que en las alturas no esperan ningún ayuda de Europa (nuestra Europa), y que no nos queda más remedio que pechar solitos con los ajustes. No estoy de acuerdo que vaya a ser así, por dos razones: primero, no creo que la sociedad aguante sin graves conflictos: todo puede salir por los aires en un momento. Segundo, porque las anteriores crisis desde el 2008, como ya he dicho otras veces, han tenido un efecto contractivo evidente en el mundo, y se han solucionado en parte por las presiones de EEUU, G-20, y FMI para que la UE hiciera algo; a lo que ésta ha respondido siempre con cicatería.

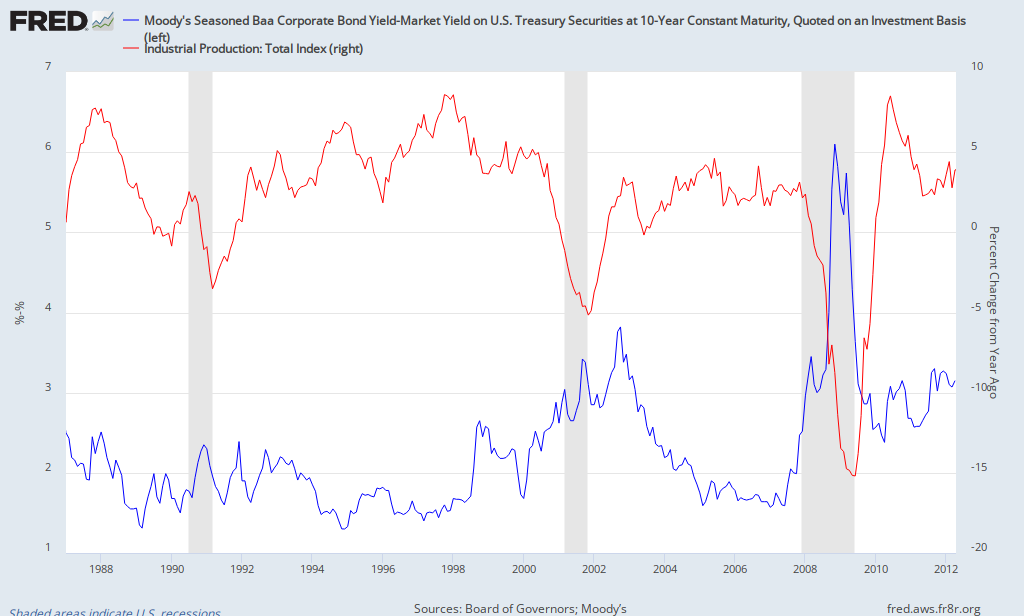

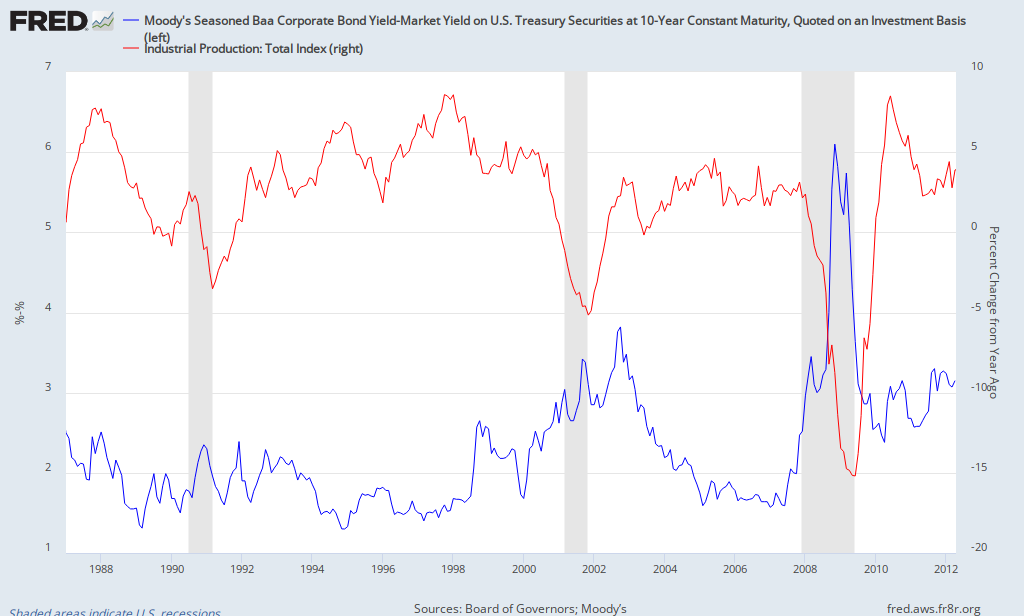

En el gráfico, como otras veces, muestro la evidencia del "Peso del la Levedad del Ser" del euro en EEUU. La línea roja (escala izquierda) es el diferencial o prima de riesgo entre el bono del Tesoro y el bono BAA privado. Para mí es un indicador fiable del apetito al riesgo: cuanto más alto -mayor la diferencia entre el BAA privado y el Treasury- menos apetito al riesgo, menos actividad... como confirma la línea roja, que es el Índice de Producción Industrial (interanual, escala derecha). Es claro que cuando el tipo de interés diferencial sube, la producción se desacelera o cae. Digamos que el nivel normal de la prima de riesgo (azul) suele ser un 2%; ergo, no ha recuperado la normalidad desde la crisis 2008.

Si nos fijamos en tiempos recientes, vemos que después de un repunto vigoroso, el IPI se ha desacelerado. Eso ha coincidido con dos repuntes del tipo de interés diferencial por encima del 3%, que han sido a su vez coincidentes con las crisis del euro de 2010 y 2011.

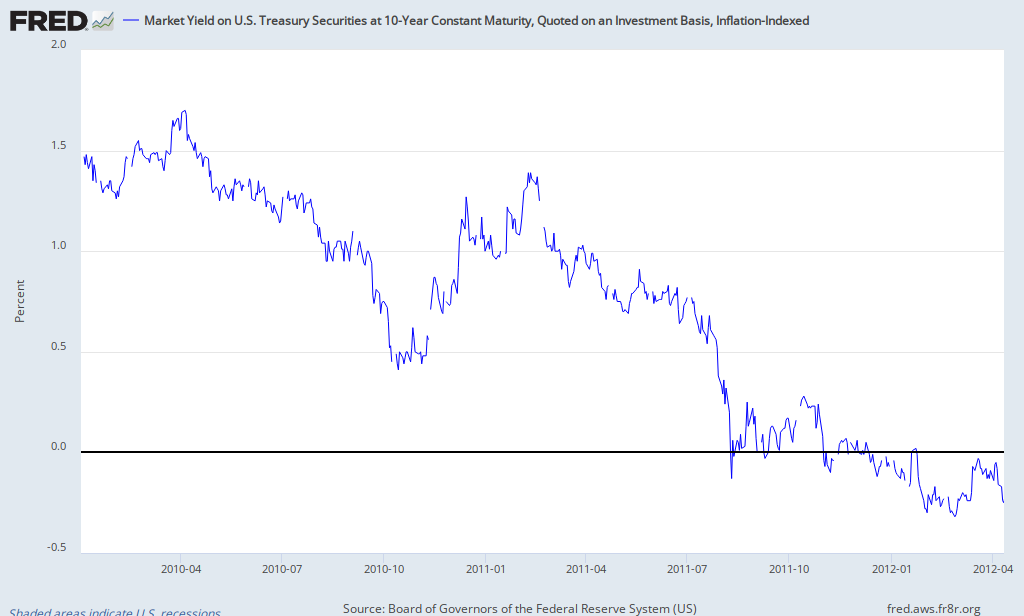

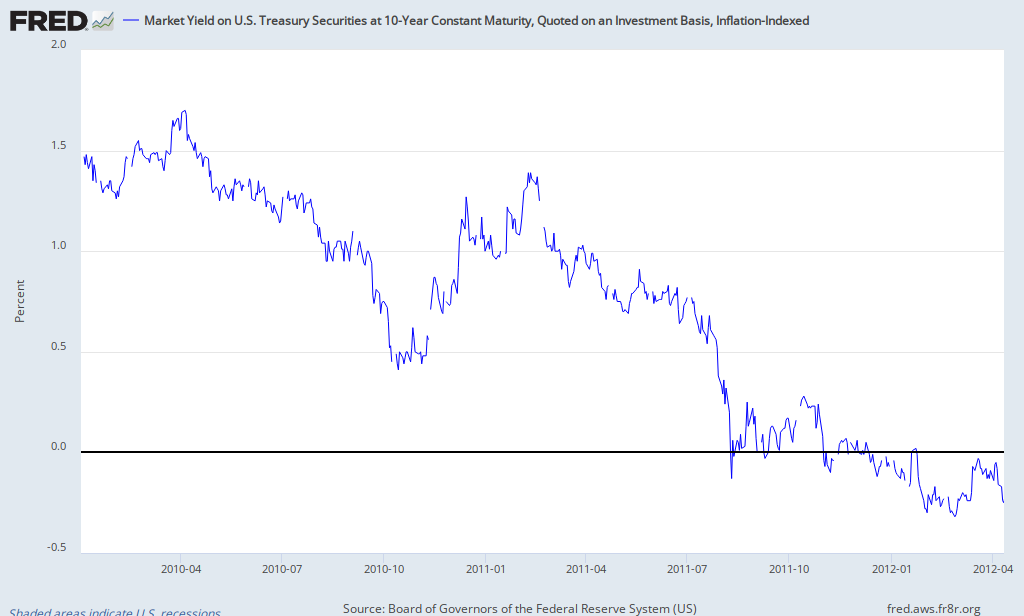

Otra visión alternativa es lo que nos dice el tipo de interés del mercado secundario del bono del Tesoro protegido de inflación (o TIPS) en el siguiente gráfico, que había trepado trabajosamente para salir de posiciones negativas (gracias a los efectos balsámicos del LTRO) y ha recaído en ellas estrepitosamente: la gente está dispuesta a cubirse en esos bonos por un rendimiento negativo. Observen que es la primera vez que dicho título alcanza yal cotización. Ahí está visible el peso de la liviandad del euro en el mundo.

Probablemente, las buenas noticias sobre la economía USA van a interrumpirse, en plena campaña electoral, y todo por culpa d las "frivolidades" europeas. Me imagino que se reavivará el debate sobre el volumen del Fondo de rescate, una mayor aportación del FMI, como paso previo a una intervención en España, que ojalá no suceda.

Así que primero, los americanos están hasta loscojones de nuestros problemas, por lo que no descarto, segundo, que vuelvan a presionary pongan toda la artillería disponible sobre la UE, apoyados por el FMI y el G-20 (cargados además de razón), para que salven a España, aunque sea temporalmente. Todos los arreglos chapuceros que se han logrado han sido por presiones externas, que a nosotros no nos hacen ni puto caso. La actividad de EEUU está enfriándose, así que...

PS (17 marzo):

Por ejemplo, aquí: Japón ofrece 60 mm al FMI para apoyar el euro, , y este a su vez busca unos 600 mm, la tercera parte para el euro...

(lo que sigue, en inglés en the corner. euro-world)

España está en la primera plana del mundo mundial. Todos nos miran con recelo, porque podemos ser el origen -que no la causa- de la próxima y penúltima crisis del euro. La Prima sube, el rey se rompe la cadera, y su nieto se da un tiro en el pie.

Me llegan rumores de que en las alturas no esperan ningún ayuda de Europa (nuestra Europa), y que no nos queda más remedio que pechar solitos con los ajustes. No estoy de acuerdo que vaya a ser así, por dos razones: primero, no creo que la sociedad aguante sin graves conflictos: todo puede salir por los aires en un momento. Segundo, porque las anteriores crisis desde el 2008, como ya he dicho otras veces, han tenido un efecto contractivo evidente en el mundo, y se han solucionado en parte por las presiones de EEUU, G-20, y FMI para que la UE hiciera algo; a lo que ésta ha respondido siempre con cicatería.

En el gráfico, como otras veces, muestro la evidencia del "Peso del la Levedad del Ser" del euro en EEUU. La línea roja (escala izquierda) es el diferencial o prima de riesgo entre el bono del Tesoro y el bono BAA privado. Para mí es un indicador fiable del apetito al riesgo: cuanto más alto -mayor la diferencia entre el BAA privado y el Treasury- menos apetito al riesgo, menos actividad... como confirma la línea roja, que es el Índice de Producción Industrial (interanual, escala derecha). Es claro que cuando el tipo de interés diferencial sube, la producción se desacelera o cae. Digamos que el nivel normal de la prima de riesgo (azul) suele ser un 2%; ergo, no ha recuperado la normalidad desde la crisis 2008.

Si nos fijamos en tiempos recientes, vemos que después de un repunto vigoroso, el IPI se ha desacelerado. Eso ha coincidido con dos repuntes del tipo de interés diferencial por encima del 3%, que han sido a su vez coincidentes con las crisis del euro de 2010 y 2011.

Otra visión alternativa es lo que nos dice el tipo de interés del mercado secundario del bono del Tesoro protegido de inflación (o TIPS) en el siguiente gráfico, que había trepado trabajosamente para salir de posiciones negativas (gracias a los efectos balsámicos del LTRO) y ha recaído en ellas estrepitosamente: la gente está dispuesta a cubirse en esos bonos por un rendimiento negativo. Observen que es la primera vez que dicho título alcanza yal cotización. Ahí está visible el peso de la liviandad del euro en el mundo.

Probablemente, las buenas noticias sobre la economía USA van a interrumpirse, en plena campaña electoral, y todo por culpa d las "frivolidades" europeas. Me imagino que se reavivará el debate sobre el volumen del Fondo de rescate, una mayor aportación del FMI, como paso previo a una intervención en España, que ojalá no suceda.

Así que primero, los americanos están hasta los

PS (17 marzo):

Por ejemplo, aquí: Japón ofrece 60 mm al FMI para apoyar el euro, , y este a su vez busca unos 600 mm, la tercera parte para el euro...

.jpg)